Podatki 2022 - zmiany w ryczałcie od przychodów ewidencjonowanych

REKLAMA

REKLAMA

Zmiany w ryczałcie od przychodów ewidencjonowanych w 2022 r.

Rządowy program zwany Polskim Ładem to niewątpliwie jedna z największych reform podatkowych w ostatnich 30 latach. Podatkowa część Polskiego Ładu, tj. ustawa z dnia 29 października 2021 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw – Dz. U. z 2021 r., poz. 2105, przynosi także szereg istotnych zmian w ryczałcie od przychodów ewidencjonowanych.

W ustawie o zryczałtowanym podatku dochodowym od osób fizycznych pojawią się nowe stawki ryczałtu, została zmodyfikowana definicja wolnego zawodu, jak również zostały dołożone na podatników nowe obowiązki w postaci przesyłania ewidencji przychodów oraz ewidencji środków trwałych w ustrukturyzowanej formie, niemniej jednak na przygotowanie się do tych ostatnich obowiązków podatnicy mają jeszcze rok.

REKLAMA

REKLAMA

Polecamy: Ryczałt ewidencjonowany

Zmiana stawek ryczałtu

Do ustawy o zryczałtowanym podatku dochodowym zostały dodane dwie nowe stawki ryczałtu, będą one miały zastosowanie do podatników z określonych branż, bądź świadczących określone usługi.

I tak też z obniżonej stawki 14% ryczałtu skorzystają ci podatnicy, którzy osiągają przychody ze świadczenia usług:

REKLAMA

-

- w zakresie opieki zdrowotnej (PKWiU dział 86),

- architektonicznych i inżynierskich; usług badań i analiz technicznych (PKWiU dział 71),

- w zakresie specjalistycznego projektowania (PKWiU 74.1).

Drugą obniżoną stawką – jest stawka 12% ryczałtu, która jest skierowana do informatyków i programistów, będzie miała zastosowanie do przychodów:

- związanych z wydawaniem:

- pakietów gier komputerowych (PKWiU ex 58.21.10.0), z wyłączeniem publikowania gier komputerowych w trybie on-line,

- pakietów oprogramowania systemowego (PKWiU 58.29.1),

- pakietów oprogramowania użytkowego (PKWiU 58.29.2),

- oprogramowania komputerowego pobieranego z Internetu (PKWiU ex 58.29.3), z wyłączeniem pobierania oprogramowania w trybie on-line,

- związanych z doradztwem w zakresie sprzętu komputerowego (PKWiU 62.02.10.0), związanych z oprogramowaniem (PKWiU ex 62.01.1), objętych grupowaniem „Oryginały oprogramowania komputerowego” (PKWiU 62.01.2), związanych z doradztwem w zakresie oprogramowania (PKWiU ex 62.02), w zakresie instalowania oprogramowania (PKWiU ex 62.09.20.0), związanych z zarządzaniem siecią i systemami informatycznymi (PKWiU 62.03.1).

Jak ustalić właściwą stawkę ryczałtu?

Stawka ryczałtu zależy od rodzaju świadczonych usług oraz przyporządkowania ich do właściwej pozycji PKWiU.

Przedsiębiorcy, którzy będą mieć trudność w określeniu właściwego symbolu PKWiU mogą uzyskać interpretację statystyczną.

Koszt przygotowania informacji to 61,50 zł brutto. Po przygotowaniu informacji Urząd Statystyczny przekazuje informacje o kwocie do zapłaty wraz z numerem konta na który należy wpłacić opłatę za wydanie opinii.

Po dokonaniu opłaty opinia wraz z oryginałem faktury jest wysyłana pocztą.

Urząd statystyczny ma 30 dni na wydanie opinii.

Poniżej znajduje się link za pośrednictwem którego można złożyć przedmiotowy wniosek.

Wydaje się, że uzyskanie opinii statystycznej pozwala zabezpieczyć interesy przedsiębiorcy i uchronić go przed potencjalnym błędem w zakresie ustalenia stawki a co za tym idzie zminimalizować ryzyko zapłaty odsetek od zaległości podatkowych powstałych na wskutek błędu w określeniu stawi.

Polecamy: Komplet PODATKI 2022

Ryczałt a składka zdrowotna w 2022 roku

W pierwszej kolejności należy wskazać, iż podatnicy wybierający ryczałt od przychodów ewidencjonowanych, nie odliczą zapłaconej składki zdrowotnej. Uchylony został bowiem art. 13 ustawy o zryczałtowanym podatku dochodowym zezwalający na jej odliczenie od podatku.

Pomimo powyższego ryczałt od przychodów ewidencjonowanych będzie formą opodatkowania, która zdecydowanie zyska na popularności od Nowego 2022 Roku, z uwagi na dosyć korzystne i przejrzyste zasady rozliczania składki zdrowotnej. O ile przy pozostałych formach opodatkowania tj. skali podatkowej czy podatku liniowym składka zdrowotna jest progresywna i jej wysokość wzrasta wraz z dochodami podatnika, tak decydując się na ryczałt, podatnik w dalszym ciągu będzie miał progresywną składkę, jednak będzie się ona kształtowała na bardziej przewidywalnym poziomie, niż w przypadku skali i podatku liniowego.

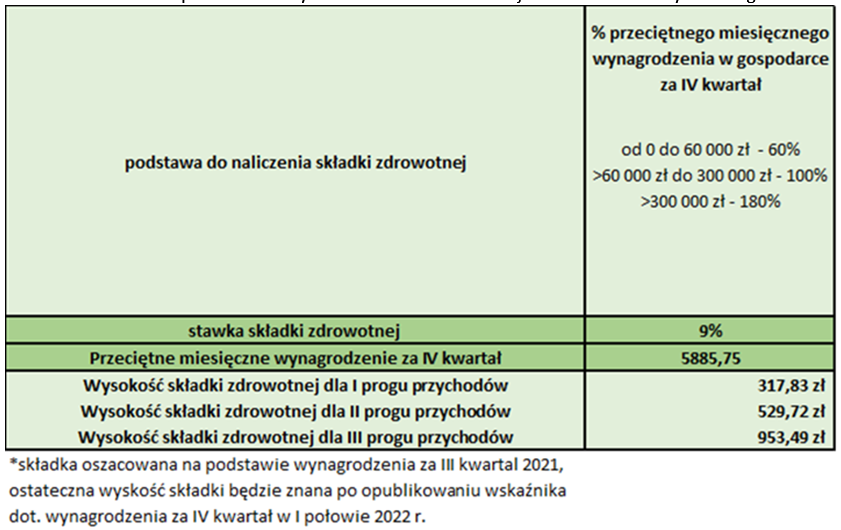

I tak też ustawa wyróżnia trzy progi przychodów, od których będzie uzależniona zdrowotna:

- Pierwszy do 60.000 zł;

- Drugi od 60.000 zł do 300.000 zł

- Trzeci powyżej 300.000 zł.

Poniższe zestawienie przedstawia wysokość składki zdrowotnej w zależności od wysokości generowanych przychodów.

Co istotne, przy określeniu wysokości przychodów, które determinują wysokość należnej składki zdrowotnej podatnik ma prawo pomniejszyć je o kwoty opłaconych składek na ubezpieczenia emerytalne, rentowe, chorobowe i wypadkowe, jeżeli nie zostały zaliczone do kosztów uzyskania przychodów lub odliczone od dochodu.

Składka zdrowotna przedsiębiorcy w 2022 roku - PRZYKŁAD

Dla zobrazowania preferencji wynikających z wyboru zryczałtowanej formy opodatkowania warto posłużyć się przykładem

Programista osiągający miesięcznie przychody na poziomie 30 000 zł, rozliczający w kosztach działalności następujące koszty:

- Rata leasingu 2500 zł

- Usługa księgowa 300 zł

- Abonament za telefon 200 zł

Dla powyższych parametrów składka zdrowotna będzie wynosić:

- 2430 zł miesięcznie - w przypadku wyboru opodatkowania na zasadzie skali podatkowej;

- 1323 zł miesięcznie - w przypadku korzystania z opodatkowania 19% podatkiem liniowym

- W przypadku ryczałtu ewidencjonowanego - będzie to 317, 83 zł za styczeń i luty, 529,72 za miesiące od marca do października, oraz 953,49 zł za listopad-grudzień.

Możliwość przyjęcia innej podstawy składki zdrowotnej - ryczałt

Przedsiębiorcy korzystający ze zryczałtowanej formy opodatkowania powinni zwrócić uwagę na mechanizm opłacania składki zdrowotnej w oparciu o przychody z roku poprzedniego. Podstawa składki zdrowotnej ustalona w oparciu o przychody roku poprzedniego musi być stosowana konsekwentnie przez cały rok.

Z możliwości tej skorzystać jednak mogą tylko tacy przedsiębiorcy, którzy w poprzednim roku podatkowym prowadzili działalność gospodarczą przez cały rok i jednocześnie w roku 2022 zdecydowali się na wybór zryczałtowanej formy opodatkowania.

Czy może to być opłacalne ?

Odpowiedź nie jest jednoznaczna i wszystko zależy od indywidualnych okoliczności. Jeśli przedsiębiorca odnotuje niespodziewany spadek przychodów pozwalający mu na skorzystanie z niższej podstawy nie będzie możliwe opłacanie składki według realnej podstawy przez co dojdzie do zamrożenia środków do końca maja kolejnego roku. Przedsiębiorca będzie mógł odzyskać nadpłacone środki pod warunkiem złożenia wniosku o zwrot w określonym w przepisach terminie.

Zmiana definicji wolnego zawodu

W znowelizowanej ustawie o zryczałtowanym podatku dochodowym zmienia się definicja wolnego zawodu. W myśl nowej definicji wolny zawód to pozarolnicza działalność gospodarcza wykonywana osobiście przez:

- tłumaczy,

- adwokatów,

- notariuszy,

- radców prawnych,

- biegłych rewidentów,

- księgowych,

- agentów ubezpieczeniowych,

- agentów oferujących ubezpieczenia uzupełniające, brokerów reasekuracyjnych,

- brokerów ubezpieczeniowych,

- doradców podatkowych,

- doradców restrukturyzacyjnych,

- maklerów papierów wartościowych, doradców inwestycyjnych,

- agentów firm inwestycyjnych,

- rzeczników patentowych.

Zatem można zauważyć, że ustawodawca wykreślił z obowiązującej uprzednio definicji:

- lekarzy,

- lekarzy dentystów,

- lekarzy weterynarii,

- techników dentystycznych,

- felczerów,

- położne,

- pielęgniarki,

- psychologów,

- fizjoterapeutów oraz

- nauczycieli w zakresie świadczenia usług edukacyjnych polegających na udzielaniu lekcji na godziny.

Warto podkreślić, że za osobiste wykonywanie wolnego zawodu uważa się wykonywanie działalności bez zatrudniania na podstawie umów o pracę, umów zlecenia, umów o dzieło oraz innych umów o podobnym charakterze osób, które wykonują czynności związane z istotą danego zawodu.

Nowe obowiązki od 1 stycznia 2023 roku

Podatnicy od 1 stycznia 2023 roku, będą zobowiązani do prowadzenia ewidencji przychodów oraz wykazu środków trwałych i wartości niematerialnych i prawnych za pomocą programów komputerowych. Zatem nie będzie już możliwości prowadzenia papierowych ewidencji i wykazów.

Dodatkowo podatnicy będą zobowiązani do przesyłania do urzędu skarbowego ewidencji przychodów oraz wykazu środków trwałych miesięcznie, kwartalnie (w zależności od przyjętej częstotliwości rozliczania się z podatku) do 20 dnia miesiąca za miesiąc poprzedni oraz w terminie złożenia zeznania rocznego.

Ewidencje te będą przygotowywane w odpowiedniej strukturze logicznej i wysyłane za pomocą środków komunikacji elektronicznej.

Podsumowując, podatnicy osiągający stosunkowo wysokie przychody przy jednoczesnych niskich kosztach prowadzenia działalności gospodarczej powinni poważnie zastanowić się nad skorzystaniem z tej formy opodatkowania, nie bez znaczenia dla podatników powinny być również kwestie ewidencyjno-dokumentacyjne, które przy ryczałcie są zdecydowanie prostsze, niż w przypadku podatkowej książki przychodów i rozchodów czy ksiąg rachunkowych.

Agnieszka Piętak, Manager obszaru Księgowości w MDDP Outsourcing

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA