Ryczałt 2023 - terminy i problemy. Rozliczenie za grudzień, za styczeń i za cały 2022 rok

REKLAMA

REKLAMA

Ryczałt za grudzień trzeba zapłacić do 28 lutego, ale za styczeń już do 20 lutego. Zeznanie PIT-28 za 2022 r. można złożyć do 2 maja, ale są tacy, którzy zamiast PIT-28 złożą PIT-36 albo - to jeszcze inny wariant - złożą dwa zeznania naraz: PIT-28 i PIT-36. Są jeszcze problemy ze składką zdrowotną i małym ZUS plus.

Totalne zamieszanie u ryczałtowców w 2023 roku

Co gorsza, inne są skutki ubiegłorocznego oświadczenia o zmianie formy opodatkowania - z ryczałtu na PIT według skali - a inne tegorocznego zawiadomienia składanego w zeznaniu rocznym. Bo ciągle mówimy o 2022 r., a nie o roku bieżącym.

Jakby tego było mało, dochodzą problemy ze składką zdrowotną, która była płacona jak dla ryczałtowców, a teraz - po zmianie formy opodatkowania - będzie musiała zostać przeliczona na zasady ogólne.

Nikt nie ma wątpliwości, że to konsekwencje Polskiego Ładu, który nie tylko zmienił zasady wyliczania składki zdrowotnej, lecz także zakazał odliczania jej od podatku. W rezultacie obciążenia wielu przedsiębiorców (i nie tylko) wzrosły. Próbując naprawić częściowo skutki PŁ, ustawodawca tak bardzo namieszał w terminach i zawiadomieniach u ryczałtowców, że niejeden podatnik i księgowy łapie się teraz za głowę. Jak się w tym wszystkim nie pogubić?

REKLAMA

REKLAMA

Ryczałtowcy, którzy pozostaną przy ryczałcie

Zacznijmy od ryczałtu. Najłatwiej ma ten, kto zamierza pozostać przy tej formie opodatkowania za miniony rok (nie planuje rozliczyć się według skali podatkowej). Musi tylko pamiętać, żeby:

- ryczałt za grudzień i za IV kw. 2022 r. zapłacić do końca lutego 2023 r. (art. 30 ust. 1 ustawy z 9 czerwca 2022 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz niektórych innych ustaw; Dz.U. poz. 1265),

- zeznanie PIT-28 za 2022 r. złożyć od 15 lutego do 2 maja 2023 r.,

- ryczałt za styczeń 2023 r. zapłacić do 20 lutego br., chyba że podatnik chce się rozliczać w 2023 r. na innych zasadach. Czas na wybór formy opodatkowania na ten rok mija za tydzień, 20 lutego br. (czytaj na str. B2-B3).

Ryczałtowcy, którzy przejdą na skalę podatkową PIT

Sprawa się komplikuje, jeżeli ktoś chce zmienić swoją ubiegłoroczną decyzję o wyborze ryczałtu i zamierza za cały 2022 r. lub za jego część rozliczyć się według skali podatkowej (12 proc. i 32 proc. PIT).

Przypomnijmy, że ryczałtowcy mogli to zrobić już od 1 lipca zeszłego roku, informując do 22 sierpnia 2022 r. urząd skarbowy o rezygnacji z opodatkowania ryczałtem przychodów osiągniętych w okresie 1 lipca - 31 grudnia 2022 r. W tej sytuacji złożą do 2 maja 2023 r. dwa zeznania: PIT-28 i PIT-36 (30 kwietnia przypada w tym roku w niedzielę, a 1 maja jest świętem).

REKLAMA

Jeżeli nie złożyli w 2022 r. oświadczenia, mogą jeszcze zawiadomić fiskusa o zmianie swojego wyboru, z tym że już nie za połowę 2022 r., lecz za cały ubiegły rok. Zawiadomienie to składa się w zeznaniu rocznym. Przy czym, uwaga: chodzi tu o zeznanie na formularzu PIT-36, a nie PIT-28. Kto złoży PIT-28, automatycznie pozbawi się prawa do zamiany ryczałtu za 2022 r. na PIT według skali podatkowej.

Składka zdrowotna za 2022 rok - jak rozliczyć

To jednak nie koniec problemów, bo rodzi się pytanie, co w takim razie ze składką zdrowotną za 2022 r. Czy trzeba będzie ją skorygować, czyli wyrównać do poziomu składki właściwej dla skali podatkowej?

Na stronie internetowej ZUS czytamy, że w przypadku zmiany formy opodatkowania z ryczałtu ewidencjonowanego na PIT według skali:

- za cały 2022 r. (zmiana zgłaszana w zeznaniu PIT-36 za 2022 r.) - "miesięczne składki na ubezpieczenie zdrowotne należne za 2022 r. rozliczasz i opłacasz na podstawie zasad obowiązujących dla poprzedniej (przed zmianą) formy opodatkowania, tj. dla ryczałtu od przychodów ewidencjonowanych. Natomiast roczną składkę na ubezpieczenie zdrowotne należną za 2022 r. ustalasz na podstawie zasad obowiązujących dla zmienionej formy opodatkowania, tj. dla skali. Nie korygujesz rozliczeń miesięcznych";

- od 1 lipca 2022 r. (zmiana zgłoszona w oświadczeniu złożonym do 22 sierpnia ub.r.) - "roczną składkę na ubezpieczenie zdrowotne należną za rok składkowy rozpoczynający się 1 lutego 2022 r. ustalisz odrębnie dla każdej formy opodatkowania (za okres styczeń - czerwiec 2022 r. według zasad obowiązujących dla ryczałtu, za lipiec - grudzień 2022 r. według zasad obowiązujących dla zasad ogólnych)". To by oznaczało, że w takiej sytuacji trzeba będzie złożyć do ZUS dwa odrębne rozliczenia: jedno za I półrocze 2022 r., a drugie za II półrocze 2022 r.

W rozliczeniu rocznym (niezależnie od tego, czy w jednym - składanym za cały 2022 r. - czy w dwóch za oba półrocza) trzeba będzie zweryfikować, czy roczna podstawa wymiaru składki różni się od sumy składek na ubezpieczenie zdrowotne wykazanych w dokumentach rozliczeniowych za poszczególne miesiące roku kalendarzowego lub składkowego. Miesięcznych rozliczeń - jak już wspomnieliśmy - nie trzeba będzie korygować. Jeżeli jednak powstanie różnica, to trzeba będzie:

- dopłacić składkę (do 22 maja 2023 r.) lub

- wystąpić o zwrot nadpłaty (do 1 czerwca i tylko w formie elektronicznej - za pośrednictwem PUE ZUS).

"Nie będziemy rozpatrywać wniosków złożonych po tym terminie" - ostrzega ZUS.

Ryczałtowcy na małym ZUS plus

Okazuje się, że problem mają też ci, którzy będą w tym roku płacić składki na ubezpieczenia społeczne w niższej wysokości w ramach małego ZUS plus. Przypomnijmy, że inaczej ustala się tu podstawę opodatkowania u podatników płacących PIT według skali (lub liniowy), a inaczej u tych, którzy rozliczają się według ryczałtu ewidencjonowanego (roczny przychód mnoży się przez współczynnik 0,5).

Co jednak, jeżeli ryczałtowiec o przychodzie rocznym poniżej 120 tys. zł (warunek małego ZUS plus) zmieni swój ubiegłoroczny wybór formy opodatkowania dopiero pod koniec kwietnia tego roku? Co powinien wziąć pod uwagę teraz, gdy płaci składki za styczeń (do 20 lutego)? Swój ubiegłoroczny przychód (bo wtedy płacił ryczałt) czy swój ubiegłoroczny dochód (jeżeli do 2 maja br. postanowi jednak rozliczyć się za 2022 r. według skali podatkowej)?

- I czy w takim razie, jeżeli ryczałtowiec zmieni pod koniec kwietnia decyzję o formie rozliczenia za 2022 r., będzie musiał uiścić odsetki za zwłokę od składek ZUS zapłaconych za styczeń-marzec br.? - pyta Beata Boruszkowska, prezes Krajowej Izby Biur Rachunkowych.

Z tymi wątpliwościami KIBR razem z Fundacją Wspierania i Rozwoju Biur Rachunkowych oraz doradcą podatkowym Izabelą Leśniewską wystąpili już do Ministerstwa Zdrowia. Nie wiedzą, na podstawie jakich danych mają sporządzić do 20 lutego 2023 r. deklarację DRA2, skoro na przeliczenie skutków zmiany formy opodatkowania za 2022 r. jest czas do 2 maja 2023 r.

Sytuacja jeszcze bardziej się komplikuje, jeżeli ryczałtowiec zmienił formę opodatkowania w trakcie ub.r. i przez pierwszą jego połowę płacił ryczałt, a przez drugą PIT według skali podatkowej. Zadający pytanie resortowi zdrowia nie wiedzą, jak w takiej sytuacji prawidłowo wyliczyć podstawę składek ZUS oraz składkę zdrowotną przy małym ZUS plus. ©℗

Katarzyna Jędrzejewska

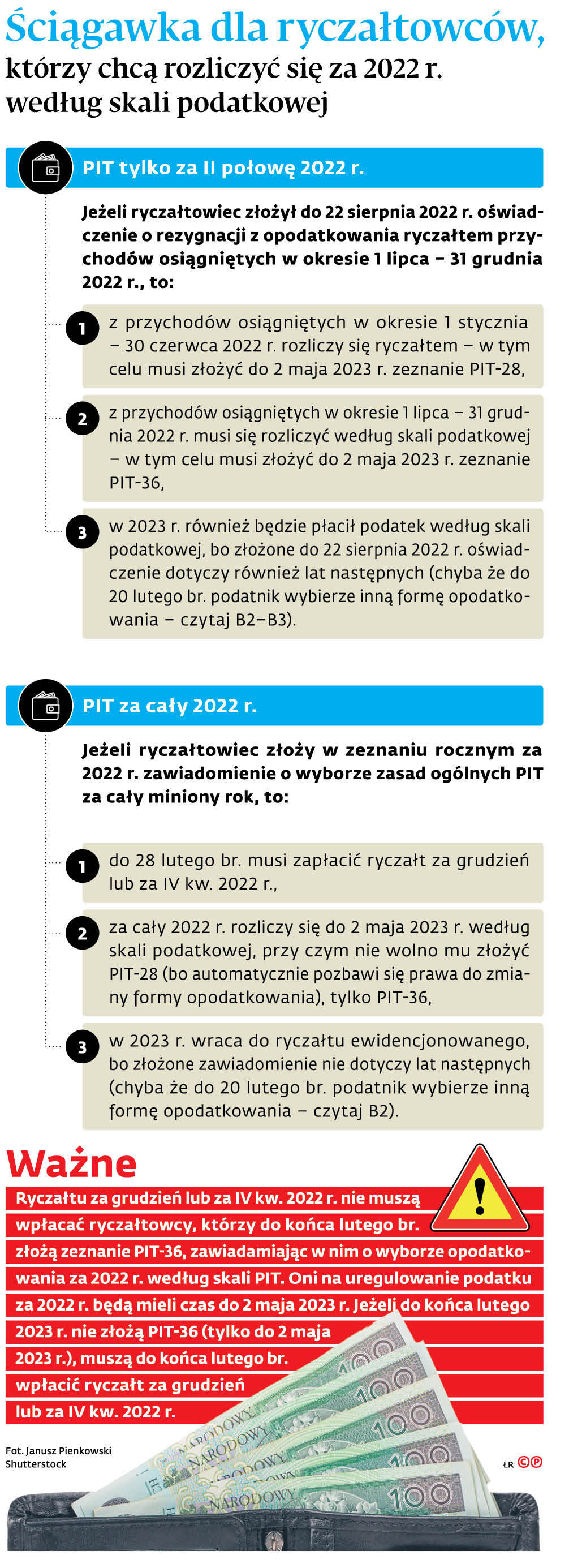

Ściągawka dla ryczałtowców, którzy chcą rozliczyć się za 2022 r. według skali podatkowej

Dziennik Gazeta Prawna - wydanie cyfrowe

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA