Aktualizacja VAT-26 po zmianie numeru rejestracyjnego samochodu

REKLAMA

REKLAMA

Podatnicy, korzystający z pełnego odliczenia VAT od pojazdów samochodowych, mają wątpliwości dotyczące konieczności aktualizowania informacji VAT-26 w przypadku zmiany numeru rejestracyjnego pojazdu. Czy taką aktualizację muszą złożyć, czy może obowiązek aktualizowania informacji dotyczy jedynie przypadku zmiany wykorzystywania pojazdu?

REKLAMA

REKLAMA

REKLAMA

Zasady odliczenia VAT od samochodów

Wyjaśnijmy, że zgodnie z art. 86a ust. 1 pkt 1 ustawy o VAT, w przypadku wydatków związanych z pojazdami samochodowymi kwotę podatku naliczonego, o której mowa w art. 86 ust. 2, stanowi 50% kwoty podatku wynikającej z faktury otrzymanej przez podatnika. Stosownie do art. 86a ust. 3 pkt 1 lit. a) ustawy, przepis ust. 1 nie ma zastosowania w przypadku gdy pojazdy samochodowe są wykorzystywane wyłącznie do działalności gospodarczej podatnika.

W myśl ustawy pojazdy samochodowe są uznawane za wykorzystywane wyłącznie do działalności gospodarczej podatnika, jeżeli sposób wykorzystywania tych pojazdów przez podatnika, zwłaszcza określony w ustalonych przez niego zasadach ich używania, dodatkowo potwierdzony prowadzoną przez podatnika dla tych pojazdów ewidencją przebiegu pojazdu, wyklucza ich użycie do celów niezwiązanych z działalnością gospodarczą.

Polecamy: Samochód w firmie 2015 - multipakiet

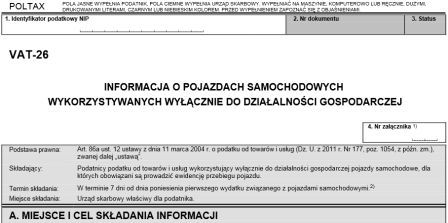

Podatnicy wykorzystujący pojazdy samochodowe wyłącznie do działalności gospodarczej, dla których są obowiązani prowadzić ewidencję przebiegu pojazdu, mają obowiązek złożyć naczelnikowi urzędu skarbowego informację VAT-26 o tych pojazdach w terminie 7 dni od dnia, w którym poniosą pierwszy wydatek związany z tymi pojazdami.

Natomiast, stosownie do art. 86a ust. 14 ustawy o VAT ,w przypadku zmiany wykorzystywania pojazdu samochodowego podatnik jest obowiązany do aktualizacji informacji VAT-26 najpóźniej przed dniem, w którym dokonuje tej zmiany.

Aktualizacja VAT-26 po zmianie numeru rejestracyjnego

Z przepisów wynika więc, że w celu dokonania pełnego odliczenia podatku VAT muszą zostać spełnione łącznie warunki:

- wykluczenie użytku prywatnego danego pojazdu,

- prowadzenie przez podatnika ewidencji przebiegu oraz

- złożenie informacji o tym pojeździe naczelnikowi urzędu skarbowego.

Złożenie informacji VAT-26 jest więc jednym z warunków uprawniających do pełnego odliczenia VAT z tytułu wydatków związanych z pojazdami samochodowymi wykorzystywanymi wyłącznie do działalności gospodarczej podatników. Pojazdy te na informacji VAT-26 identyfikowane są poprzez określenie: marki, modelu, numeru rejestracyjnego, roku produkcji, daty nabycia pojazdu.

A zatem w przypadku zmiany numeru rejestracyjnego pojazdu i jednoczesnym braku aktualizacji VAT-26 dane pojazdu samochodowego wykazane na informacji nie będą zgodne z faktycznymi danymi charakterystycznymi dla danego pojazdu. W przypadku rozbieżności w opisie danych pojazdu, tj. innym numerze rejestracyjnym nie będzie więc można go prawidłowo zidentyfikować w celu uzyskania prawa do pełnego odliczenia podatku naliczonego.

Odliczenie VAT od paliwa do pojazdów i urządzeń działających na terenie firmy

Jeżeli więc miała miejsce zmiana numeru rejestracyjnego pojazdu zgłoszonego wcześniej na druku VAT-26, należy ponownie złożyć formularz VAT-26 zaznaczając w części A „Miejsce i cel składania informacji” zarówno poz. 6 „złożenie informacji” oraz poz. 7 „aktualizacja informacji”. W części C „Dane pojazdu samochodowego wykorzystywanego wyłącznie do działalności gospodarczej” należy wpisać poprzednio zgłoszony numer rejestracyjny samochodu (w kolumnie „h” wpisując datę dokonania zmiany), natomiast w kolejnej pozycji umieścić nowy wpis z numerem rejestracyjnym pojazdu po zmianie.

Podyskutuj o tym na naszym FORUM

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA