Optymalizacja VAT - dzielenie lub łączenie usług

REKLAMA

REKLAMA

Wyjazdy językowe

Przykładem takiego łączenia usług jest organizowanie obozów językowych, będących połączeniem opodatkowanej usługi rekreacyjnej z nauką języków obcych, która jest zwolniona z podatku. Przedsiębiorcy przekonują, że organizowane przez nich obozy służą zaspokojeniu potrzeb edukacyjnych, bo jedynym celem wyjazdu jest nauka języków obcych, a nie rekreacja.

REKLAMA

REKLAMA

Innego zdania jest jednak fiskus. W jego przekonaniu dominujący charakter mają w tym wypadku inne usługi niż nauka języków obcych, takie jak: opieka wychowawcza, zajęcia rekreacyjne, zakwaterowanie, wyżywienie, transport itp. Cały więc wyjazd powinien być opodatkowany jak usługi turystyczne (tak np. dyrektor Izby Skarbowej w Katowicach w interpretacji z 30 września 2015 r., nr IBPP1/4512-591/15/AW).

Polecamy: 500 pytań o VAT odpowiedzi na trudne pytania z interpretacjami Ministerstwa Finansów (PDF)

Polecamy: Przewodnik po zmianach w ustawie o rachunkowości 2015/2016 (PDF)

REKLAMA

Rejsy wycieczkowe

Podobny problem mają armatorzy oferujący rejsy wycieczkowe lub wędkarskie. Co do tego, że świadczona przez nich usługa jest kompleksowa, nikt nie ma wątpliwości. Pytanie, co stanowi usługę główną – transport morski opodatkowany 8-proc. stawką VAT czy rekreacja ze stawką 23 proc. Armatorzy stoją na stanowisku, że jest nią transport. Fiskus i szczeciński WSA (sygn. akt I SA/Sz 717/15 akt, SA/Sz 674/14, I SA/Sz 231/12) są jednak zdania, że głównym celem jest rekreacja i w związku z tym rejsy powinny być opodatkowane według stawki 23 proc. VAT.

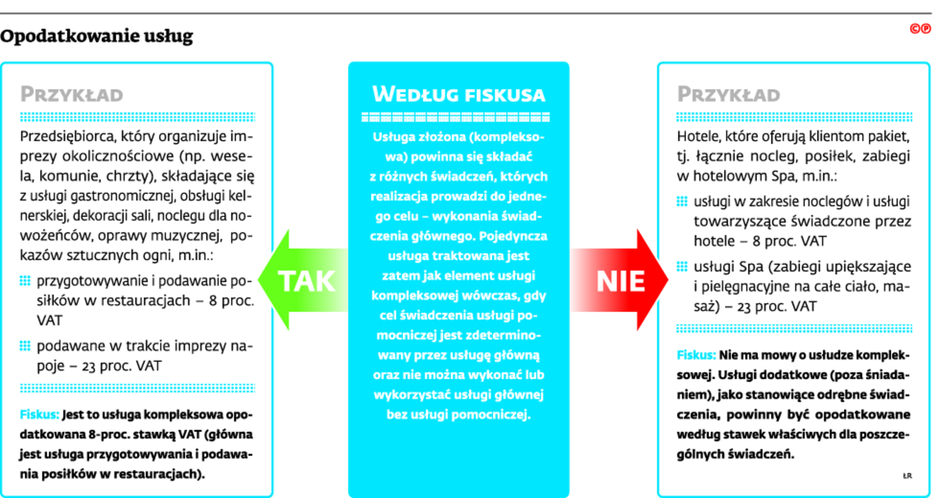

Nocleg ze SPA

Boje z fiskusem toczą też hotele oferujące klientom więcej niż sam tylko nocleg, bo także: możliwość zjedzenia posiłku, wypicia kawy lub herbaty, skorzystania z hotelowego SPA lub pola golfowego, a nawet zwiedzania miasta z przewodnikiem. Hotele chciałyby, aby wszystkie te usługi wchodziły w skład usługi kompleksowej opodatkowanej stawką VAT właściwą dla noclegów (a więc 8 proc.). Z orzecznictwa wynika jednak, że z preferencji może korzystać wyłącznie wliczone w cenę doby hotelowej śniadanie, natomiast pozostałe atrakcje powinny być opodatkowane wyższą stawką VAT (tak np. NSA w wyrokach o sygn. akt I FSK 2105/13, I FSK 493/11, I FSK 1758/12). Zdaniem sądów dodatkowe atrakcje – z wyjątkiem śniadania – nie stanowią usług pomocniczych do noclegu. Nie ma więc mowy o usłudze kompleksowej i preferencyjnej stawce VAT dla tych świadczeń.

Szafy wnękowe

Przez lata trwał również spór o to, czy zabudowa wnękowa stanowi usługę pomocniczą do modernizacji lokali mieszkalnych opodatkowanej stawką 8 proc. Wydawało się, że po korzystnej dla podatników uchwale NSA z 24 czerwca 2013 r. (sygn. akt I FPS 2/13) sprawa została ostatecznie wyjaśniona. Okazuje się jednak, że jest inaczej; organy podatkowe wciąż nie zgadzają się ze stanowiskiem sędziów, a podatnicy nadal mają problem z przekonaniem fiskusa, że dostawa szafy wnękowej jest również objęta preferencją. Minister finansów wydał w tej sprawie niekorzystną dla podatników interpretację ogólną z 31 marca 2014 r. (nr PT10/033/5/133/WLI/14/RD 30577).

Sprzęt AGD

O ile w sprawie szaf wnękowych podatnicy mają szanse na wygraną w sądzie, o tyle w sprawie sprzętu AGD montowanego w specjalnie do tego celu przygotowanych otworach stoją na z góry przegranej pozycji. Zgodnie bowiem z orzecznictwem NSA dostawa sprzętu AGD – w przeciwieństwie do szaf – nie stanowi usługi pomocniczej do montażu i nie może być objęta preferencyjną stawką 8 proc. (tak NSA m.in. w wyroku o sygn. akt I FSK 614/12).

Kawa i herbata

Czasem podatnikom bardziej niż łączyć, opłaca się dzielić świadczenia. Tak jest w przypadku kawy, herbaty czy piwa serwowanych do stolika klienta. Restauratorzy uważają, że w takim wypadku świadczą nie jedną usługę kompleksową, lecz dwie, opodatkowane różnymi stawkami podatku. Jedną z nich miałaby być sprzedaż napoju (ze stawką 23 proc.), drugą – jego przygotowanie i podanie (8 proc. VAT jako usługa gastronomiczna).

Ani fiskus, ani sądy administracyjne nie chcą się jednak na to zgodzić. Twierdzą, że wydanie napoju to usługa kompleksowa, dla której należy stosować stawkę właściwą dla sprzedaży. Całość powinna być więc opodatkowana 23 proc. Potwierdzają to wyroki WSA w Krakowie (sygn. akt I SA/Kr 80/15, I SA/Kr 81/15) oraz interpretacje (nr PT8/033/98/608/PBD/14, nr PT8/033/60/401/WCH/14/RD118732).

Jednak nie zawsze

Nie wszystkie sprawy kończą się przegraną podatników. Po wielu latach bojów z fiskusem kluby fitness, baseny, parki rozrywki itp. mogą mówić o sukcesie. Spór toczył się to, czy opodatkowany 8 proc. VAT jest tylko sam wstęp do klubu, czy także korzystanie z oferowanych przez niego urządzeń i form aktywności. Właściciele klubów fitness i pływalni twierdzili, że są to usługi kompleksowe, w ramach których świadczeniem głównym jest wstęp, natomiast możliwość korzystania ze sprzętu jest usługą pomocniczą.

Dopiero po przegranych w NSA minister finansów przyznał, że obniżona stawka VAT na biletach wstępu do siłowni, saun, basenów, klubów fitness, parków rozrywki itp. dotyczy nie tylko samego wstępu do nich, lecz również aktywnej rekreacji, czyli korzystania z dostępnych tam urządzeń i przyrządów (interpretacja ogólna z 2 grudnia 2014 r., nr PT1/033/32/354/LJU/14). Minister zastrzegł jedynie, że preferencyjna stawka nie obejmie innych usług, niezwiązanych ściśle z rekreacją, takich jak usługi restauracyjne, sprzedaż napojów, odżywek, nauka udzielana przez instruktorów.

Refakturowanie mediów

O zwycięstwie podatników można też mówić w zakończonym w kwietniu 2015 r. sporze dotyczącym refakturowania mediów przy wynajmie nieruchomości. Wyrok Trybunału Sprawiedliwości UE (sygn. akt C-42/14) potwierdził, że co do zasady najem i refakturowanie mediów stanowią usługi odrębnej, a nie jak chciał tego fiskus – świadczenie kompleksowe. W związku z tym np. woda powinna być refakturowana na najemcę ze stawką 8 proc., a nie 23-proc. stawką właściwą dla usługi najmu.

Wyrok TSUE jest jednak niekorzystny dla osób wynajmujących lokale mieszkalne (bo ich najem jest zwolniony z VAT). Gdyby usługa najmu i dostawy mediów były usługą kompleksową, to podatnicy ci w ogóle nie musieliby naliczać VAT.

Chrzty i wesela

Fiskus nie ma natomiast nic przeciwko temu, aby przedsiębiorcy, którzy organizują wesela, komunie, chrzty i inne imprezy okolicznościowe, mogli dla całej usługi stosować stawkę 8 proc. VAT. Potwierdził to dyrektor katowickiej izby w interpretacji z 30 września 2015 r. (nr IBPP2/443-643/15/WN). Uznał, że w tym wypadku głównym elementem usługi kompleksowej jest usługa gastronomiczna, natomiast obsługa kelnerska, dekoracja sali, nocleg dla nowożeńców, oprawa muzyczna oraz atrakcje oferowane dla nowożeńców, np. pokaz ogni sztucznych, stanowią tylko jej dopełnienie.

Monitor Księgowego – prenumerata

50 Ściąg Księgowego z aktualizacją online

Gotowe posiłki

Z preferencji mogą też korzystać ci, którzy sprzedają gotowe jedzenie, np. kebaby, sałatki i frytki z przyczep gastronomicznych, nawet jeżeli dowożą je klientowi do domu. Chodzi o sytuacje, gdy dania są przygotowywane na miejscu z odrębnych składników kupowanych od różnych dostawców, ale przedsiębiorca nie zapewnia obsługi kelnerskiej. Fiskus uznaje to za kompleksową dostawę towarów opodatkowaną 5-proc. stawką VAT. Potwierdza to np. interpretacja dyrektora Izby Skarbowej w Poznaniu z 26 marca 2015 r. (nr ILPP2/4512-1-154/15-2/MN).

Stanowisko fiskusa jest pokłosiem wyroku Trybunału Sprawiedliwości UE z 10 marca 2011 r. w sprawach połączonych C-497/09, C-499/09, C-501/09 i C-502/09. TSUE potwierdził w nim, że sprzedaż w przyczepach i na stoiskach gastronomicznych kiełbasek, frytek i innych gotowych produktów do spożycia na miejscu na ciepło jest dostawą towarów. I nie jest to zatem usługa restauracyjna ze stawką 8 proc. ©?

Opodatkowanie usług

Agnieszka Pokojska

Patrycja Dudek

REKLAMA

REKLAMA