VAT od zaliczki - jak ustalić kwotę podatku

REKLAMA

REKLAMA

W przypadku otrzymania przed dokonaniem dostawy towaru lub wykonaniem usługi całości lub części zapłaty, w szczególności: przedpłaty, zaliczki, zadatku lub raty, obowiązek podatkowy w podatku od towarów i usług, zgodnie z art. 19a ust. 8 ustawy o podatku od towarów i usług, powstaje z chwilą jej otrzymania w odniesieniu do uzyskanej kwoty.

REKLAMA

REKLAMA

Przedstawiona reguła nie dotyczy jednak czynności wymienionych w art. 19a ust. 5 pkt 4 ustawy, dla których obowiązek podatkowy powstaje z chwilą wystawienia faktury, nie później niż z upływem terminu płatności. Oznacza to, że przy świadczeniu: usług najmu, dzierżawy, leasingu lub usług o podobnym charakterze, usług ochrony osób oraz usług ochrony, dozoru i przechowywania mienia, usług stałej obsługi prawnej i biurowej, usług dystrybucji energii elektrycznej, cieplnej lub chłodniczej oraz gazu przewodowego, otrzymanie zaliczki nie powoduje powstania obowiązku podatkowego w podatku od towarów i usług. Zasada ta ma również zastosowanie przy WDT.

Jeżeli w związku z otrzymaniem zaliczki powstał u sprzedawcy obowiązek podatkowy, to sprzedawca jest obowiązany, zgodnie z art. 106b ust. 1 pkt 4 ustawy, do wystawienia faktury. Musi ją wystawić nie później niż 15 dnia miesiąca następującego po miesiącu, w którym otrzymał całość lub część zapłaty od nabywcy. Jednocześnie faktura zaliczkowa nie może być wystawiona wcześniej niż 30 dnia przed otrzymaniem – przed dokonaniem dostawy towaru lub wykonaniem usługi – całości lub części ceny.

Należy podkreślić, że powstanie obowiązku podatkowego w podatku od towarów i usług z tytułu otrzymania zaliczki nie jest determinowane datą wystawienia faktury. Obowiązek podatkowy powinien być bowiem rozpoznawany z chwilą otrzymania zaliczki, w odniesieniu do uzyskanej kwoty. Późniejsze bądź wcześniejsze sporządzenie faktury nie przesuwa terminu powstania obowiązku podatkowego.

REKLAMA

Sprzedawca nie musi wystawić faktury zaliczkowej dokumentującej otrzymanie całości lub części zapłaty przed dokonaniem dostawy towaru lub wykonaniem usługi od nabywcy będącego osobą fizyczną nieprowadzącą działalności gospodarczej, gdy nabywca nie wystąpił z takim żądaniem. Niewystawienie faktury nie ma wówczas żadnego wpływu na powstanie obowiązku podatkowego w podatku od towarów i usług, który zgodnie z art. 19a ust. 8 ustawy powinien być rozpoznany.

Polecamy: 500 pytań o VAT odpowiedzi na trudne pytania z interpretacjami Ministerstwa Finansów (PDF)

Polecamy: Przewodnik po zmianach w ustawie o rachunkowości 2015/2016 (PDF)

1. Rozliczenie podatku od zaliczki opodatkowanej jedną stawką VAT

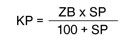

Podatnik, który otrzymał zaliczkę, wylicza kwotę podatku według następującego wzoru:

gdzie:

KP – oznacza kwotę podatku,

ZB – oznacza kwotę otrzymanej całości lub części zapłaty,

SP – oznacza stawkę podatku.

Przykład:

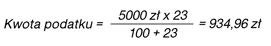

23 września 2015 r. podatnik otrzymał zaliczkę w kwocie 5000 zł na poczet mającej nastąpić w listopadzie 2015 r. dostawy towarów. Towary będą opodatkowane stawką 23%. Sprzedawca rozlicza VAT miesięcznie. W takiej sytuacji obowiązek podatkowy w podatku od towarów i usług z tytułu otrzymanej zaliczki powstał 23 września 2015 r. w odniesieniu do kwoty 5000 zł. Podatnik powinien wystawić fakturę najpóźniej 15 października 2015 r. Wystawienie faktury w październiku 2015 r. nie zwalnia jednak podatnika z obowiązku ujęcia kwot dotyczących otrzymanej zaliczki w deklaracji VAT-7 za wrzesień 2015 r. Ewentualne wystawienie faktury jeszcze przed otrzymaniem zaliczki również nie wpłynęłoby na termin rozpoznania obowiązku podatkowego.

Kwotę podatku w sporządzanej fakturze zaliczkowej należy wyliczyć w następujący sposób:

W wystawianej fakturze zaliczkowej należy zatem wykazać następujące wartości:

• netto: 4065,04 zł,

• VAT: 934,96 zł,

• brutto: 5000 zł.

VAT po zmianach od 1 lipca 2015 r.

2. Rozliczenie podatku od zaliczki opodatkowanej różnymi stawkami VAT

Zaliczka wpłacana na poczet dostawy towarów lub świadczenia usług może dotyczyć również towarów lub usług opodatkowanych różnymi stawkami VAT. W takich przypadkach w pierwszej kolejności należałoby rozstrzygnąć, czy możliwe jest zaliczenie otrzymanej części ceny na poczet dostawy konkretnego towaru bądź wykonania usługi. Przyporządkowanie zaliczki może wynikać z zawartej między stronami umowy, złożonego zamówienia bądź innych ustaleń. Strony transakcji mogą bowiem przyjąć, że zamówienie obejmuje asortyment kilku towarów, natomiast wpłacona zaliczka dotyczy tylko jednego z nich.

Przykład

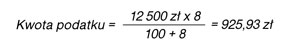

10 września 2015 r. podatnik otrzymał zaliczkę w kwocie 12 500 zł na poczet mającej nastąpić w listopadzie 2015 r. dostawy towarów. Zaliczkę wpłacił nabywca będący zarejestrowanym i czynnym podatnikiem podatku od towarów i usług. Złożone przez nabywcę zamówienie obejmowało towary opodatkowane według stawek podatku od towarów i usług 8% i 23%. Kontrahenci zawarli jednak umowę, z której wynikało wprost, że zaliczka jest wpłacana na poczet dostawy konkretnego towaru opodatkowanego według stawki 8%. W przypadku tego produktu sprzedawca żądał bowiem każdorazowo, przed dokonaniem dostawy, wpłaty 100% zaliczki. Przy pozostałym asortymencie ujętym w zamówieniu zaliczki nie były wymagane. Sprzedawca rozlicza VAT miesięcznie.

Obowiązek podatkowy powstał 10 września 2015 r. w odniesieniu do kwoty 12 500 zł. Podatnik powinien wystawić fakturę zaliczkową najpóźniej 15 października 2015 r. VAT powinien rozliczyć w deklaracji za wrzesień.

Kwotę podatku w sporządzanej fakturze zaliczkowej należy wyliczyć w następujący sposób:

W wystawianej fakturze zaliczkowej należy zatem wykazać następujące wartości:

• netto: 11 574,07 zł,

• VAT: 925,93 zł,

• brutto: 12 500 zł.

Wątpliwości pojawiają się natomiast w sytuacjach, gdy zaliczka wpłacana jest na poczet dostaw towarów lub świadczenia usług opodatkowanych różnymi stawkami VAT, a nie ma możliwości jej przyporządkowania konkretnemu towarowi lub usłudze. Przepisy ustawy o podatku od towarów i usług nie regulują sposobu postępowania w takich przypadkach. W zasadzie jedynym możliwym rozwiązaniem jest wówczas zastosowanie podziału kwoty otrzymanej zaliczki proporcjonalnie do wynikającej z umowy lub zamówienia wartości towarów opodatkowanych różnymi stawkami VAT.

Przykład

27 września 2015 r. podatnik otrzymał zaliczkę w kwocie 10 000 zł. Złożone przez nabywcę zamówienie obejmowało towary opodatkowane według stawek podatku od towarów i usług 8% i 23%. Kontrahenci nie uzgodnili, jakich towarów dotyczy zaliczka. Zamówienie opiewało na łączną kwotę 21 000 zł (brutto), z czego wartość towarów opodatkowanych stawką 23% wynosiła 8400 zł (brutto), natomiast wartość towarów opodatkowanych stawką 8% – 12 600 zł (brutto). Sprzedawca rozlicza VAT miesięcznie.

Obowiązek podatkowy powstał 27 września 2015 r. w odniesieniu do kwoty 10 000 zł. Faktura zaliczkowa powinna być wystawiona najpóźniej 15 października 2015 r.

Kwotę podatku w sporządzanej fakturze zaliczkowej należy wyliczyć w następujący sposób:

Etap I

Ustalenie procentowego udziału w zamówieniu towarów opodatkowanych według stawki:

• 23%: 8400 zł / 21 000 zł = 40%,

• 8%: 12 600 zł / 21 000 zł = 60%.

Etap II

Ustalenie kwoty zaliczki przypadającej proporcjonalnie na dostawę towarów opodatkowaną według stawki:

• 23%: 10 000 zł x 40% = 4000 zł,

• 8%: 10 000 zł x 60% = 6000 zł.

Etap III

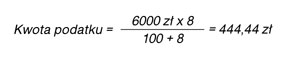

Obliczenie kwoty VAT od otrzymanych zaliczek.

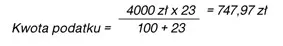

Podatek od towarów i usług dotyczący części zaliczki opodatkowanej według stawki 23% wyniósł:

Podatek od towarów i usług dotyczący części zaliczki opodatkowanej według stawki 8% wyniósł:

W wystawianej fakturze zaliczkowej należy zatem wykazać następujące wartości:

1) dostawa towarów opodatkowana według stawki 23%:

• wartość netto: 3252,03 zł,

• VAT: 747,97 zł,

• wartość brutto: 4000 zł;

2) dostawa towarów opodatkowana według stawki 8%:

• wartość netto: 5555,56 zł,

• VAT: 444,44 zł,

• wartość brutto: 6000 zł.

Dokonując opodatkowania otrzymanej zaliczki dotyczącej dostawy towarów lub świadczenia usług objętych różnymi stawkami VAT, warto zadbać o odpowiednie udokumentowanie realizowanej transakcji, uzasadniające wybór metody, według której obliczono stawkę podatku od towarów i usług. Dotyczy to przede wszystkim sytuacji, gdy cała zaliczka jest opodatkowana według jednej stawki VAT. W przypadku ewentualnych czynności kontrolnych, jeżeli zastosowano stawkę obniżoną, organy podatkowe mogą bowiem wnosić o szczegółowe uzasadnienie takiego postępowania.

Natomiast przyjęcie stawki wyższej od należnej nie powoduje w zasadzie żadnych konsekwencji ani po stronie sprzedawcy, ani po stronie nabywcy. Tylko niewłaściwe opodatkowanie zaliczki, w części dotyczącej usług zwolnionych od podatku, narażałoby nabywcę na utratę prawa do odliczenia podatku naliczonego.

Podstawa prawna:

• art. 19a ust. 5 pkt 4 i ust. 8, art. 88 ust. 3a pkt 2, art. 106b ust. 1 pkt 4, art. 106f ust. 1 oraz art. 106i ust. 2 i ust. 7 pkt 2 ustawy z 11 marca 2004 r. o podatku od towarów i usług – j.t. Dz.U. z 2011 r. Nr 177, poz. 1054; ost.zm. Dz.U. z 2015 r. poz. 1223

Ewa Kowalska, ekspert w zakresie VAT

REKLAMA

REKLAMA