Zwolnienie z VAT dla usług świadczonych w ramach grupy

REKLAMA

REKLAMA

NSA obawia się, że polski przepis jest zbyt lakoniczny. Chodzi o zwolnienie przewidziane w art. 43 ust. 1 pkt 21 ustawy o VAT. Przyznaje on preferencję dla usług świadczonych przez niezależne grupy osób na rzecz swoich członków.

REKLAMA

REKLAMA

Zwolnienie to opłaca się podmiotom, które same prowadząc działalność zwolnioną z VAT (np. usługi bankowe, ubezpieczeniowe), nie mogą odliczać podatku naliczonego, wynikającego z faktur zakupowych. Nieodliczony VAT jest dla nich w takiej sytuacji jedynie dodatkowym obciążeniem. Zamiast więc zamawiać usługi na zewnątrz, bardziej opłaca się im założyć niezależną grupę i w jej ramach wykonywać wzajemne świadczenia, zwolnione na podstawie art. 43 ust. 1 pkt 21.

Warunkiem jest to, aby wykonywane w ramach grupy usługi były niezbędne do wykonywania działalności zwolnionej lub wyłączonej z opodatkowania i nie przynosiły zysku, a jedynie zwrot kosztów.

W przepisie znalazł się też wymóg, że zwolnienie nie może naruszać zasad konkurencji. Nie sprecyzowano jednak żadnych przesłanek ani procedur stanowiących o spełnieniu tego warunku.

REKLAMA

Dokumentacja VAT po zmianach od 1 lipca 2015 r.

VAT po zmianach od 1 lipca 2015 r.

Odpowie TSUE

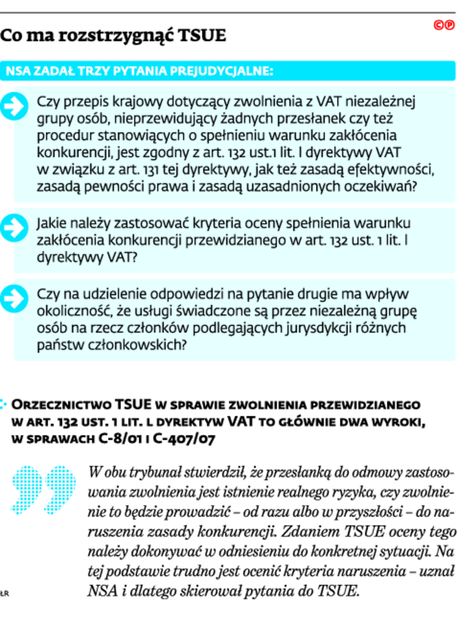

Z tego powodu Naczelny Sąd Administracyjny postanowił spytać Trybunał Sprawiedliwości UE o zgodność polskiego przepisu z prawem unijnym. Podobne zwolnienie przewiduje bowiem art. 132 ust. 1 lit. l dyrektywy VAT.

Bez względu na to, jaka będzie odpowiedź na to pytanie, NSA postanowił też spytać trybunał o kryteria, jakie należy brać pod uwagę przy ocenie naruszenia konkurencyjności.

– Prześledzenie orzecznictwa TSUE w tej sprawie nie na wiele się zdaje – powiedział sędzia Adam Bącal. Podkreślił, że w wyrokach o sygn. akt C-8/01, C-407/07 TSUE stwierdził jedynie, że przesłanką do odmowy zastosowania zwolnienia jest istnienie realnego ryzyka, iż zwolnienie to prowadzi lub będzie prowadziło do naruszenia konkurencji. – Na tej podstawie trudno ocenić kryteria naruszenia – powiedział sędzia Bącal.

NSA chce się też dowiedzieć, czy kryteria, które wskaże TSUE, mają charakter ogólny i czy można je stosować zawsze, czy wyłącznie do oceny zwolnienia przewidzianego dla niezależnych grup osób.

Zmiany w Prawie Pracy 2015 (Komplet 4 książek) + Kodeks pracy 2015 z komentarzem gratis

Umowy terminowe po zmianach (książka)

50 Ściąg Księgowego z aktualizacją online

W grupie taniej

NSA zadał wczoraj te pytania w związku ze sprawą o sygn. akt I FSK 906/14.

Chodziło o spółkę działającą w ramach grupy kapitałowej Aviva, świadczącą usługi ubezpieczeniowe oraz ochrony emerytalnej w Europie. Grupa ta rozważa utworzenie centrów usług wspólnych w różnych państwach UE. Miałyby one świadczyć na rzecz spółek należących do grupy różne usługi wspierające: w zakresie kadr, finansów, rachunkowości, informatyki, administracji, obsługi klienta, opracowywania nowych produktów. Wszystkie są niezbędne do wykonywania działalności ubezpieczeniowej.

Przedsięwzięcie miało być realizowane w formie Europejskiego Ugrupowania Interesów Gospodarczych (EUIG), a jego członkami byłyby wyłącznie spółki z grupy wykonujące czynności zwolnione lub niepodlegające opodatkowaniu. EUIG nie miałby z tego tytułu osiągać zysku, a jedynie zwrot kosztów jego działalności.

Sprzeciw fiskusa

Spółka uważała, że działalność EUIG będzie zwolniona z VAT na podstawie art. 43 ust. 1 pkt 21. Dzięki temu podmioty prowadzące w Polsce działalność ubezpieczeniową zaoszczędziłyby na VAT, którego – prowadząc działalność ubezpieczeniową, a więc zwolnioną z VAT – nie mogą odliczać.

Minister finansów uważał inaczej. Stwierdził, że zwolnienie z VAT spowodowałoby naruszenie warunków konkurencji pomiędzy Avivą a innymi podmiotami z tej samej branży, które kupują usługi z VAT. – To byłoby sprzeczne z unijną dyrektywą – stwierdził minister. Zauważył przy tym, że ani dyrektywa, ani ustawa o VAT nie precyzują, kiedy dochodzi do tego naruszenia. Ministra nie przekonały argumenty, że teoretycznie każda grupa ubezpieczeniowa może utworzyć sobie własne centrum usług wspólnych.

Bez zakłóceń

WSA w Warszawie stanął po stronie grupy. Uznał, że minister nie ma racji i że usługi świadczone przez EUIG nie będą zakłócały zasad konkurencyjności. Stwierdził, że do jej naruszenia doszłoby wyłącznie wtedy, gdyby usługi były kupowane od podmiotów zewnętrznych. Tymczasem w tej sprawie są one już dziś wykonywane przez spółki z grupy Aviva, lecz jeszcze niedziałające w ramach EUIG.

Wątpliwości ministra finansów podzielił jednak NSA. Sędzia Adam Bącal stwierdził, że istnieje duże prawdopodobieństwo, że do tej dyskusji przed TSUE przyłączy się wiele innych państw członkowskich, bo problem też ich dotyczy.

Kryterium jest niejasne

Jerzy Martini doradca podatkowy, partner w Martini i Wspólnicy

Zawarte w art. 43 ust. 1 pkt 21 ustawy o VAT kryterium nienaruszenia warunków konkurencji jest nieostre, a dotychczasowe orzecznictwo TSUE nie dostarcza pełnych informacji, jak je interpretować. Ogólnie chodzi o to, aby na skutek zwolnienia sytuacja konkurencyjna innych podmiotów na rynku, które nie korzystają z tej preferencji, nie uległa pogorszeniu. To może mieć miejsce, np. gdy bank korzysta z usług outsourcingowych na rynku, ale postanawia stworzyć własne centrum, które będzie obsługiwało go i inne spółki z grupy, z tą tylko różnicą, że z zastosowaniem zwolnienia VAT. To spowoduje, że podmiot zewnętrzny zostanie „pokrzywdzony”. Inaczej będzie, gdy decyzja banku wynika z innych okoliczności biznesowych niż samo tylko zwolnienie z VAT. Ryzyko naruszenia warunków konkurencyjnych nie wystąpi również, gdy bank wykonuje pewne czynności samodzielnie, np. ze względu na tajemnicę bankową czy kwestie biznesowe. Jeżeli w takiej sytuacji stworzy centrum obsługi dla kilku jednostek z grupy, to warunek nienaruszenia konkurencji będzie spełniony, bo niezależnie od kwestii VAT tego typu czynności nie byłyby wykonywane przez podmiot zewnętrzny. To oznacza, że celem utworzenia centrum usług wspólnych musi być coś więcej niż tylko zwolnienie z VAT.

Przepis tylko dla niektórych branż

Janina Fornalik doradca podatkowy i starszy menedżer w MDDP

Artykuł 43 ust. 1 pkt 21 ustawy o VAT daje korzyści podmiotom świadczącym usługi podlegające zwolnieniu z VAT lub wykonującym czynności będące poza zakresem opodatkowania VAT. Beneficjentem tego przepisu mogą być więc firmy z branży finansowej, ubezpieczeniowej czy medycznej. Pozwala on bowiem na centralizację określonych procesów w ramach grupy, co powinno skutkować zmniejszeniem kwot VAT, który nie podlega odliczeniu i dla firmy jest kosztem. Wymienione w tym przepisie przesłanki są jednak niejednoznaczne i każdy przypadek powinien być poprzedzony szczegółową analizą możliwości zastosowania zwolnienia z VAT w stosunku do określonego rodzaju usług, jaki ma być wykonywany przez niezależną grupę osób.

Artykuł 43 ust. 1 pkt 21 stanowi implementację art. 132 ust. 1 lit. f dyrektywy VAT, zatem interpretacja, czy są spełnione przesłanki uprawniające do zwolnienia z VAT, powinna zostać dokonana w świetle wyroków Trybunału Sprawiedliwości UE (np. w sprawie C-8/01 Taksatorringen). Niestety i ta analiza nie przynosi odpowiedzi na wszystkie pytania, o czym świadczy skierowanie przez NSA kolejnego pytania prejudycjalnego.

Patrycja Dudek

Agnieszka Pokojska

REKLAMA

REKLAMA