Przekazywanie środków pomiędzy rachunkami walutowymi a kwestia różnic kursowych

REKLAMA

REKLAMA

• zasilenia lokaty z konta walutowego,

• przelewu środków z lokaty na konto walutowe,

• odsetek naliczonych przez bank i przekazanych na konto walutowe?

RADA

REKLAMA

REKLAMA

Przekazywanie waluty pomiędzy rachunkami następuje według tego samego kursu, jaki zastosowano do wyceny wpływu danej waluty na pierwotny rachunek, a więc po kursie historycznym. Wpływ na rachunek odsetek naliczonych przez bank od środków pieniężnych zgromadzonych na rachunku walutowym należy wycenić według kursu kupna stosowanego przez bank obsługujący spółkę.

UZASADNIENIE

Jeżeli spółka przesuwa środki z jednego rachunku walutowego na drugi w celu utworzenia np. lokaty, to wyceny należy dokonać według kursu historycznego. Nie powstaną w tej sytuacji różnice kursowe, ponieważ wartość waluty zgromadzonej na rachunku pozostaje taka sama.

REKLAMA

Nie ma w tym przypadku zastosowania kurs kupna czy sprzedaży walut z dnia utworzenia bądź zlikwidowania lokaty, ponieważ nie doszło do wydatkowania środków pieniężnych, lecz jedynie do ich przesunięcia z jednego rachunku na drugi.

Odsetki od środków zgromadzonych na rachunkach bankowych, w tym również na lokatach, przelicza się, zgodnie z ustawą o rachunkowości, według kursu kupna banku, z którego usług spółka korzysta.

Przykład

Na bieżącym rachunku walutowym spółka miała kwotę 20 000 euro, która wpłynęła jako zapłata należności od kontrahenta. Otrzymane środki wycenione były według kursu kupna banku w wysokości 3,79 PLN/EUR.

Wolne środki postanowiono przeznaczyć na utworzenie lokaty w wysokości 10 000 euro.

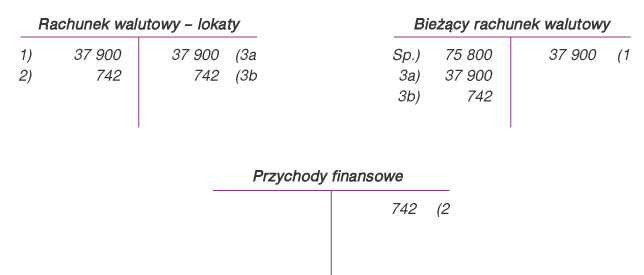

1. Spółka przelała środki na lokatę - 10 000 euro. Przesunięte na lokatę środki zostały wycenione według kursu historycznego, czyli takiego, jaki był zastosowany w dniu ich wpływu na rachunek walutowy, dlatego czynność ta nie powoduje powstania różnic kursowych.

Wycena według kursu historycznego:

10 000 euro × 3,79 PLN/EUR = 37 900 zł

Wn„Rachunek walutowy” 37 900

- w analityce „Lokaty”

Ma„Rachunek walutowy” 37 900

- w analityce „Bieżący rachunek walutowy”

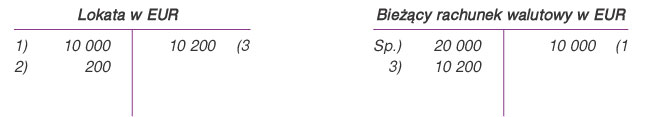

Ewidencja pozabilansowa

Wn„Rachunek walutowy” 10 000

- w analityce „Lokata w EUR”

Ma„Rachunek walutowy” 10 000

- w analityce „Bieżący rachunek walutowy w EUR”

2. Na koniec miesiąca bank naliczył odsetki od lokaty w wysokości 200 euro. Kurs kupna stosowany przez bank w tym dniu wynosił 3,71 PLN/EUR.

Wycena według kursu kupna banku:

200 euro × 3,71 PLN/EUR = 742 zł

Wn„Rachunek walutowy” 742

- w analityce „Lokaty”

Ma„Przychody finansowe” 742

- w analityce „Przychody z tytułu odsetek”

Ewidencja pozabilansowa

Wn„Rachunek walutowy” 200

- w analityce „Lokata w EUR”

3. Likwidacja lokaty. Przekazanie zgromadzonych środków na bieżący rachunek walutowy.

a) wycena według kursu historycznego lokaty podstawowej:

10 000 euro × 3,79 PLN/EUR = 37 900 zł

Wn„Rachunek walutowy” 37 900

- w analityce „Bieżący rachunek walutowy”

Ma„Rachunek walutowy” 37 900

- w analityce „Lokaty”

b) wycena według kursu historycznego uzyskanych odsetek:

200 euro × 3,71 PLN/EUR = 742 zł

Wn„Rachunek walutowy” 742

- w analityce „Bieżący rachunek walutowy”

Ma„Rachunek walutowy” 742

- w analityce „Lokaty”

Ewidencja pozabilansowa

Wn„Rachunek walutowy” 10 200

- w analityce „Bieżący rachunek walutowy w EUR”

Ma„Rachunek walutowy” 10 200

- w analityce „Lokata w EUR”

Ewidencja pozabilansowa

Sytuacja wyglądałaby inaczej, gdyby nastąpiło przesunięcie środków z rachunku walutowego na złotówkowy. Tego typu operacja traktowana jest jak odsprzedaż waluty bankowi. Trzeba wówczas dokonać wyceny według kursu kupna obowiązującego w dniu przekazania pieniędzy.

• art. 30 ustawy z 29 września 1994 r. o rachunkowości - j.t. Dz.U. z 2002 r. Nr 76, poz. 694; ost.zm. Dz.U. z 2006 r. Nr 208, poz. 1540

Wioletta Chaczykowska

księgowa z licencją MF

REKLAMA

REKLAMA