Nieściągalne należności – ujęcie księgowe i podatkowe [Przykłady księgowań]

![Nieściągalne należności – ujęcie księgowe i podatkowe [Przykłady księgowań]](https://webp-konwerter.incdn.pl/eyJmIjoiaHR0cHM6Ly9nLmluZm9yLnBs/L3AvX2ZpbGVzLzM3NzkwMDAwL3BvZGF0/a2ktcG9kYXRlay1rc2llZ293b3NjLXJh/Y2h1bmtvd29zYy0zNzc4OTg4Ny5qcGcifQ.jpg)

REKLAMA

REKLAMA

Jak ująć należność wątpliwą lub nieściągalną w księgach rachunkowych oraz dokonać kwalifikacji takiej należności na gruncie ustawy o CIT? Wyjaśniają ekspertki z Rödl & Partner.

- Nieściągalne i wątpliwe należności (wierzytelności)

- Stan faktyczny na dzień bilansowy 31 grudnia 2022 r.

- Krok 1 - utworzenie odpisu aktualizującego wartość należności

- Krok 2 – uprawdopodobnienie nieściągalności należności

- Krok 3 – spisanie należności jako nieściągalnej

Nieściągalne i wątpliwe należności (wierzytelności)

Nieodłącznym elementem prowadzenia działalności gospodarczej jest ryzyko, że kontrahent nie dokona zapłaty za wykonaną na jego rzecz usługę lub za dostarczony towar. Z kolei po stronie sprzedawcy powstaje przychód podlegający opodatkowaniu co do zasady już w momencie wykonania usługi lub wydania rzeczy. Zgodnie z art. 12 ust. 3 ustawy o podatku dochodowym od osób prawnych (dalej: ustawa o CIT), za przychody związane z działalnością gospodarczą uważa się przychody należne, choćby nie zostały jeszcze faktycznie otrzymane.

REKLAMA

REKLAMA

W rezultacie, aby nie utracić płynności finansowej, przedsiębiorcy zmuszeni są do podjęcia szeregu działań, mających na celu odzyskanie należności od dłużnika, a także do poniesienia dodatkowych kosztów, takich jak: koszty windykacji, sądowe oraz komornicze. Ponadto nie można przewidzieć czy w wyniku podjętych działań należność zostanie wyegzekwowana od dłużnika.

W jaki zatem sposób należy ująć należność wątpliwą lub nieściągalną w księgach rachunkowych oraz dokonać kwalifikacji takiej należności na gruncie ustawy o CIT?

Posługując się poniższym przykładem, przeanalizujemy krok po kroku czynności, które powinna podjąć osoba prowadząca księgi rachunkowe, w przypadku stwierdzenia, że kontrahent zalega z zapłatą.

REKLAMA

Stan faktyczny na dzień bilansowy 31 grudnia 2022 r.

Spółka (osoba prawna) jest czynnym podatnikiem VAT, podatnikiem CIT oraz jest zobowiązana do prowadzenia ksiąg rachunkowych;

Spółka wykonała usługę na rzecz kontrahenta krajowego w dniu 18 grudnia 2021 r.;

Wartość usługi, wynikająca z wystawionej faktury, zaliczona w 2021 roku do przychodów podlegających opodatkowaniu CIT wyniosła 60.000 zł netto, VAT należny - 13.800 zł, łączna należność od kontrahenta – 73.800 zł;

Termin płatności wskazany na fakturze upłynął 17 stycznia 2022 r.;

Na dzień bilansowy 31 grudnia 2022 r. kontrahent nie uregulował należności wynikającej z wystawionej faktury;

W 2022 roku Spółka nie skorzystała z możliwości, o której mowa w art. 18f ust. 1 pkt. 1 ustawy o CIT, tj. pomniejszenia podstawy opodatkowania podatkiem dochodowym o zaliczoną do przychodów należnych wartość niezapłaconej należności (ulga na złe długi);

Spółka ustaliła, że kontrahent (dłużnik) ma problemy z płynnością finansową i nie reguluje zobowiązań także w stosunku do innych dostawców. Po nieskutecznym wezwaniu kontrahenta do zapłaty, spółka podjęła decyzję, że w styczniu 2023 r. wystąpi przeciwko dłużnikowi na drogę postępowania sądowego w celu wyegzekwowania należności.

Krok 1 - utworzenie odpisu aktualizującego wartość należności

Zgodnie z art. 28 ust. 1 pkt. 7 ustawy o rachunkowości (UoR), podmioty gospodarcze prowadzące księgi rachunkowe zobowiązane są do wyceny należności (tj. wierzytelności o charakterze pieniężnym) nie rzadziej niż na dzień bilansowy. Wyceny dokonuje się w kwocie wymaganej zapłaty z zachowaniem zasady ostrożności, czyli po pomniejszeniu wartości należności o dokonane odpisy aktualizujące. Zaktualizowana wartość należności prezentowana jest sprawozdaniu finansowym.

Zgodnie z art. 35b ust. 1 UoR, sytuacja finansowa dłużnika, wskazująca na ryzyko jego niewypłacalności jest przesłanką do utworzenia odpisu aktualizującego wartość należności. Odpis odpowiada kwocie należności, których spłata nie została w żaden sposób zabezpieczona, a ryzyko ich nieściągalności jest znaczne, czyli m.in. w przypadku:

należności od dłużników postawionych w stan likwidacji lub w stan upadłości,

należności kwestionowanych przez dłużników, które nie zostały objęte gwarancją ani żadnym innym zabezpieczeniem,

należności, których spłata przez dłużnika jest zagrożona, a ich wyegzekwowanie będzie trudne do zrealizowania lub wręcz niemożliwe.

Przepisy UoR nie narzucają momentu, w którym należy utworzyć odpis aktualizujący wartość należności wątpliwej. Zatem odpis może zostać utworzony w trakcie trwania roku obrotowego, natomiast jeżeli w trakcie roku odpis aktualizujący nie zostanie utworzony - należy go utworzyć na dzień kończący rok obrotowy. Podejście do tworzenia odpisów aktualizujących powinno wynikać z przyjętych w jednostce zasad (polityki) rachunkowości.

Odnosząc powyższe przepisy na grunt analizowanego stanu faktycznego, Spółka po przeanalizowaniu sytuacji finansowej kontrahenta oraz po dokonaniu oceny stopnia prawdopodobieństwa spłaty długu uznała, że ryzyko niewypłacalności jest znaczne. Ponieważ należność od dłużnika nie była w żaden sposób zabezpieczona – Spółka, na dzień bilansowy 31 grudnia 2021 r. utworzyła odpis aktualizujący na 100% wartości należności tj. na kwotę 73.800 zł.

Kwalifikacja odpisu aktualizacyjnego dla celów CIT

Zgodnie z art. 16 ust. 1 pkt 26a ustawy o CIT, odpis aktualizujący wartość należności, co do zasady nie stanowi kosztu uzyskania przychodu.

Jednakże do koszów uzyskania przychodu można zaliczyć odpis aktualizujący spełniający łącznie poniższe warunki:

dotyczy należności, która została uprzednio zaliczona do przychodów podlegających opodatkowaniu (zasadniczo w momencie wykonania usługi),

nieściągalność należności została uprawdopodobniona.

Przesłanki świadczące o uprawdopodobnieniu nieściągalności należności zostały wskazane w art. 16 ust. 2a pkt. 1 ustawy o CIT. Zatem, aby Spółka mogła zaliczyć odpis aktualizujący do kosztów uzyskania przychodu, musi posiadać dokumentację potwierdzającą spełnienie jednego z poniższej wskazanych warunków tj.:

Uprawdopodobnienie nieściągalności | Dokumentacja |

| dłużnik zmarł, dłużnik został wykreślony z CEIDG, dłużnik został postawiony w stan likwidacji lub została ogłoszona jego upadłość. | akt zgonu, potwierdzenie wykreślenia z CEIDG, wniosek o ogłoszenie upadłości lub postanowienie o ogłoszeniu upadłości. |

| zostało otwarte postępowanie restrukturyzacyjne. | wniosek o otwarcie postępowania |

| wierzytelność została potwierdzona prawomocnym orzeczeniem sądu i skierowana na drogę postępowania egzekucyjnego. | prawomocne orzeczenie sądu wraz z wnioskiem o wszczęcie egzekucji komorniczej |

| wierzytelność jest kwestionowana przez dłużnika na drodze powództwa sądowego | pozew złożony przez dłużnika |

Ponieważ Spółka nie dysponuje dokumentacją wskazaną w powyższej tabeli, należy uznać, że nieściągalność wierzytelności nie została uprawdopodobniona. W rezultacie nie zostały spełnione warunki zaliczenia odpisu aktualizującego wartość tej wierzytelności do kosztów uzyskania przychodu.

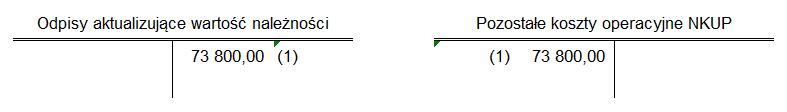

Ewidencja księgowa na 31 grudnia 2022 r.

INFOR

Utworzenie w księgach odpisu aktualizującego wartość należności (operacja 1)

CT - odpisy aktualizujące wartość należności – 73.800 zł,

DB - pozostałe koszty operacyjne nie stanowiące kosztu uzyskania przychodu – 73.800 zł.

Jednocześnie Spółka dopełniła obowiązków dokumentacyjnych, potwierdzających zasadność dokonania odpisu poprzez zgromadzenie i zarchiwizowanie następujących dowodów:

dokumenty potwierdzające kwotę długu oraz czas zalegania z zapłatą tj.: kopia faktur sprzedaży, kopia wysłanego do kontrahenta wezwania do zapłaty;

dokumenty potwierdzające problemy z płynnością finansową kontrahenta tj.: opis sytuacji finansowej kontrahenta, informacje o zaleganiu z zapłatą wobec innych podmiotów;

dokumenty potwierdzające skierowanie sprawy na drogę sądową tj.: kopia złożonego pozwu o zapłatę.

Krok 2 – uprawdopodobnienie nieściągalności należności

W lipcu 2023 r., w wyniku zakończenia postępowania sądowego, Spółka otrzymała prawomocny nakaz zapłaty, który bezzwłocznie został skierowany do egzekucji komorniczej.

Zmiana kwalifikacji odpisu aktualizacyjnego dla celów CIT

Otrzymanie prawomocnego sądowego nakazu zapłaty oraz skierowanie go do egzekucji komorniczej jest jedną z przesłanek uprawdopodobnienia nieściągalności wierzytelności, a tym samym podstawą do zaliczenia utworzonego przez Spółkę w 2022 roku odpisu aktualizującego wartość należności do kosztów uzyskania przychodu.

Nieściągalna wierzytelność obciąża wynik finansowy w kwocie brutto, natomiast dla celów podatku dochodowego, kosztem uzyskania przychodów może być jedynie kwota wierzytelności, która uprzednio została zaliczona do przychodów należnych, czyli co do zasady kwota netto. Wierzytelność w części odpowiadającej podatkowi VAT nie będzie stanowiła kosztu uzyskania przychodu, ponieważ nie została uprzednio zaliczona do przychodów podatkowych

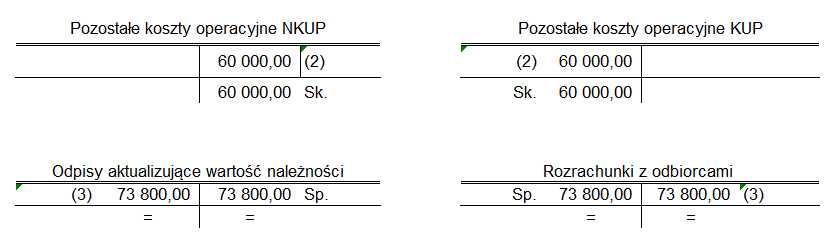

Ewidencja księgowa na dzień 31 lipca 2023 r.

INFOR

Zaliczenie odpisu aktualizującego do kosztów uzyskania przychodu (operacja 2)

CT – pozostałe koszty operacyjne KNUP – 60.000 zł. Wyksięgowanie z KNUP odpisu aktualizującego odpowiadającego kwocie netto należności.

DB - pozostałe koszty operacyjne KUP – 60.000 zł. Przeksięgowanie w KUP odpisu w kwocie netto.

Alternatywnie Spółka mogła pozostawić kwotę odpisu aktualizującego w kosztach niestanowiących kosztów uzyskania przychodu, pomimo uprawdopodobnienia nieściągalności należności. Jednak w przypadku ustania przyczyn, dla których odpis utworzono - rozwiązanie odpisu konsekwentnie nie stanowiłoby przychodu podlegającego opodatkowaniu CIT.

Krok 3 – spisanie należności jako nieściągalnej

W październiku 2023 r. Spółka otrzymała postanowienie komornika o umorzeniu postępowania egzekucyjnego ze względu na brak majątku dłużnika. Spółka nie złożyła zażalenia na postanowienie komornika, tym samym postępowanie komornicze zostało zakończone. W konsekwencji, należność od dłużnika podlega odpisaniu jako nieściągalna.

Przepisy ustawy o CIT nie definiują określenia „spisanie wierzytelności jako nieściągalnej”. Znaczenie tego pojęcia wynika z prawa bilansowego. W świetle przepisów ustawy o rachunkowości, należności nieściągalne nie spełniają definicji aktywów, ponieważ nie spowodują one w przyszłości wpływu do jednostki korzyści ekonomicznych. Z tego powodu należy je odpisać. Odpisanie wierzytelności jako nieściągalnej skutkuje odpowiednimi zapisami w księgach rachunkowych tj. wyksięgowaniu nieściągalnej należności z konta rozrachunków z odbiorcami w ciężar pozostałych kosztów operacyjnych (należność główna) oraz kosztów finansowych (ewentualne odsetki).

Kwalifikacja należności nieściągalnej dla celów CIT

Aby Spółka mogła zaliczyć nieściągalną wierzytelność (należność) do kosztów uzyskania przychodu, muszą zostać spełnione łącznie następujące warunki:

wierzytelność została wcześniej zaliczona do przychodów podlegających opodatkowaniu;

nieściągalność wierzytelności została odpowiednio udokumentowana;

wierzytelność nie uległa przedawnieniu;

wierzytelność została odpisana jako nieściągalna;

wierzytelność nie pomniejszyła podstawy opodatkowania podatkiem dochodowym jako ulga na złe długi.

Dokonując odpisania należności jako nieściągalnej należy pamiętać, że:

1) Nie jest możliwe ujęcie w kosztach podatkowych nieściągalnych wierzytelności, które uprzednio nie stanowiły przychodu podlegającego opodatkowaniu podatkiem dochodowym, pomimo ich udokumentowania w sposób przewidziany w ustawie. Dotyczy to przykładowo odszkodowań, które przychodem podatkowym stają się dopiero w momencie otrzymania zapłaty.

2) Za przychód uważa się wyłącznie świadczenia definitywne. W rezultacie, jeżeli mamy do czynienia ze świadczeniem zwrotnym np. z pożyczką, której udzielenie nie stanowi dla pożyczkodawcy przychodu podatkowego – nieściągalna należność z tego tytułu nie może stanowić kosztu uzyskania przychodu.

3) Nieściągalność wierzytelności została udokumentowana w sposób określony w art. 16 ust. 2 ustawy o CIT tj.:

postanowieniem o nieściągalności wydanym przez organ egzekucyjny (np. komornika),

postanowieniem sądu o zakończeniu podstępowania upadłościowego, oddalającym wniosek o ogłoszenie upadłości lub umarzającym postępowanie upadłościowe,

protokołem sporządzonym przez podatnika wskazującym, że przewidywane koszty procesowe i egzekucyjne związane z dochodzeniem wierzytelności byłyby równe albo wyższe od kwoty tej należności.

4) Zgodnie z art. 16 ust. 1 pkt 20 ustawy o CIT, nieściągalna wierzytelność może być zaliczona do kosztów uzyskania przychodu wyłącznie przed upływem terminu jej przedawnienia. Moment przedawnienia regulują przepisy Kodeksu cywilnego, zgodnie z którymi podstawowy termin wynosi sześć lat, a dla roszczeń o świadczenia okresowe oraz roszczeń związanych z prowadzeniem działalności gospodarczej - trzy lata. W przypadku niektórych świadczeń, Kodeks cywilny przewiduje krótsze terminy przedawnienia np. roszczenia z tytułu umów zleceń oraz umów o dzieło przedawniają się z upływem dwóch lat. Natomiast roszczenia z tytułu umów spedycji przedawniają się z upływem jednego roku. Koniec terminu przedawnienia przypada na ostatni dzień roku kalendarzowego, chyba że termin przedawnienia jest krótszy niż dwa lata.

5) Zgodnie z art. 18f ust. 12 ustawy o CIT, wierzytelności odliczone od podstawy opodatkowania CIT lub zwiększające kwotę straty podatkowej jako ulga na złe długi, nie podlegają zaliczeniu do kosztów uzyskania przychodów na podstawie innych przepisów tej ustawy. W rezultacie skorzystanie z ulgi na złe długi w CIT wyklucza możliwość zaliczenia nieściągalnej wierzytelności do kosztów uzyskania przychodu i na odwrót. W rezultacie należność nieściągalną można zaliczyć do kosztów uzyskania przychodu tylko raz.

W analizowanym przypadku, Spółka spełniła wszystkie warunki, uprawniające do zaliczenia wierzytelności nieściągalnej w kwocie netto do kosztów uzyskania przychodu.

W przypadku wierzytelności, w części odnoszącej się do podatku VAT (13.800 zł), Spółka również może skorzystać z ulgi na złe długi i pomniejszyć kwotę VAT do zapłaty o podatek należny, wynikający z niezapłaconej przez kontrahenta faktury. Warunkiem skorzystania z ulgi na złe długi w VAT jest uprawdopodobnienie nieściągalności wierzytelności zgodnie z art. 89a ustawy o VAT. W ten sposób Spółka może uniknąć ponoszenia ekonomicznego ciężaru VAT.

Ewidencja księgowa na dzień 31 grudnia 2023 r.

INFOR

Spisanie należności jako nieściągalnej (operacja 3)

CT – Rozrachunki z odbiorcami – 73.800 zł. Wyksięgowanie należności od kontrahenta.

DB – Odpisy aktualizujące wartość należności – 73.800 zł. Wyksięgowanie odpisu aktualizującego wartość należności ze względu na ustanie przyczyn, dla których utworzono odpis.

Spółka uprzednio utworzyła odpis aktualizujący wartość należności, który zaliczyła do kosztów uzyskania przychodu (w kwocie netto) oraz do kosztów niestanowiących kosztów uzyskana przychodu (w części dotyczącej VAT). Należność nie jest już wymagalna, zatem ustały przyczyny, dla których utworzono odpis aktualizujący wartość tej należności. W związku z powyższym spisanie należności jako nieściągalnej nastąpi w korespondencji z kontem odpisów aktualizujących.

Alternatywnie, Spółka może spisać przedawnioną należność odpowiednio:

w kwocie netto w pozostałe koszty operacyjne KUP,

w części dotyczącej VAT w pozostałe koszty operacyjne KNUP.

Następnie rozwiązać odpis aktualizujący wartość należności odpowiednio:

w kwocie netto w pozostałe przychody operacyjne (podatkowe) – wcześniej zaliczony do KUP.

W części dotyczącej VAT w pozostałe przychody operacyjne (niepodatkowe) – wcześniej zaliczony do KNUP.

Anna Zielony, doradca podatkowy, manager

Beata Żaczkiewicz-Małecka, starszy konsultant podatkowy A1

Rödl & Partner

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA