Jak księgować refundację składek pracowników niepełnosprawnych

REKLAMA

REKLAMA

rada

REKLAMA

REKLAMA

Kwoty zrefundowanych (zwróconych) składek na ubezpieczenia społeczne pracowników będą stanowić pozostałe przychody operacyjne, opodatkowane dopiero po ich otrzymaniu. Aby je uzyskać, muszą Państwo przejść procedurę rejestracji w PFRON, aby co miesiąc móc występować z wnioskiem o refundację składek. Dalsze szczegóły - w uzasadnieniu.

uzasadnienie

Przepisy dotyczące pomocy publicznej dla pracodawców zatrudniających pracowników niepełnosprawnych zmieniły się od 1 stycznia 2008 r.

REKLAMA

Pomoc publiczna dla pracodawców zatrudniających mniej niż 25 osób

W ustawie o rehabilitacji zawodowej i zatrudnieniu osób niepełnosprawnych dodano artykuły 25a-25d, które zastąpiły przepisy usuniętego art. 25. W odniesieniu do pracodawcy zatrudniającego mniej niż 25 osób w przeliczeniu na pełny wymiar czasu pracy, w stosunku do zatrudnionych osób niepełnosprawnych zaliczonych do znacznego lub do umiarkowanego stopnia niepełnosprawności, Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych refunduje:

1) część wynagrodzenia odpowiadającą składce należnej od zatrudnionego na ubezpieczenie emerytalne,

2) część kosztów osobowych pracodawcy odpowiadającą składce należnej od pracodawcy na ubezpieczenie emerytalne

- pod warunkiem uprzedniego terminowego opłacenia przez pracodawcę tych składek w całości.

Refundacja składek na ubezpieczenia społeczne nie przysługuje w części odpowiadającej składkom na ubezpieczenia społeczne finansowanym ze środków publicznych (tj. w przypadku otrzymywania innych dotacji i refundacji obejmujących składki na ubezpieczenia społeczne od wynagrodzeń). Ponadto refundacja nie przysługuje, gdy wnioskodawca ma wobec Funduszu zaległości przekraczające ogółem 100 zł.

Od 1 stycznia 2008 r. nie przysługuje dofinansowanie do wynagrodzeń osób niepełnosprawnych, w przypadku gdy zatrudniona osoba niepełnosprawna ma ustalone prawo do emerytury (nawet w razie osiągnięcia tzw. wieku emerytalnego). Nie odnosi się to jednak do refundacji składek na ubezpieczenia społeczne. Jeśli pracodawca, który zatrudnia do 25 osób w przeliczeniu na pełny wymiar czasu pracy, zatrudnia emeryta - osobę niepełnosprawną w stopniu umiarkowanym lub znacznym, przysługuje mu prawo do refundacji składek na ubezpieczenie emerytalne z PFRON.

Osoba niepełnosprawna zatrudniona u więcej niż jednego pracodawcy

W przypadku gdy osoba niepełnosprawna jest zatrudniona u więcej niż jednego pracodawcy w wymiarze czasu pracy:

1) nieprzekraczającym ogółem pełnego wymiaru czasu pracy - refundację składek na ubezpieczenia społeczne przyznaje się w pełnej kwocie,

2) przekraczającym ogółem pełny wymiar czasu pracy - refundację składek na ubezpieczenia społeczne przyznaje się na tę osobę odpowiednio na zasadach określonych w art. 26b ust. 3. Reguła określona w tym przepisie odnosi się do dofinansowania wynagrodzeń, w przypadku gdy osoba niepełnosprawna jest zatrudniona u więcej niż jednego pracodawcy w wymiarze czasu pracy przekraczającym ogółem pełny wymiar czasu pracy. Wówczas miesięczne dofinansowanie na tę osobę przyznaje się w wysokości nieprzekraczającej kwoty miesięcznego dofinansowania przyznawanego na osobę zatrudnioną w pełnym wymiarze czasu pracy. Miesięczne dofinansowanie w wysokości proporcjonalnej do wymiaru czasu pracy tej osoby w pierwszej kolejności przyznaje się pracodawcy, który wcześniej zatrudnił tę osobę.

W odniesieniu do refundacji składek można powiedzieć, że jest przyznawana na taką osobę w wysokości nieprzekraczającej kwoty miesięcznej refundacji składek przyznawanej na osobę zatrudnioną w pełnym wymiarze czasu pracy. Przy czym u pracodawcy, który zatrudnił niepełnosprawnego wcześniej, przyznawana jest w pełnej wysokości, a u pracodawcy, który zatrudnił go później - do wysokości części nie większej niż ułamek brakujący do pełnego wymiaru czasu pracy (etatu) ogółem tej osoby w uzupełnieniu wymiaru czasu pracy u pierwszego pracodawcy. Jeśli zdarzy się, że pracodawca, np. nie mając informacji o podwójnym zatrudnieniu pracownika, wystąpi do PFRON o refundację składek i ją uzyska, wcześniej czy później Fundusz wezwie go do zwrotu nienależnie uzyskanej części refundacji.

Procedura uzyskania refundacji składek

Do 31 grudnia 2007 r. pracodawcy, którym przysługiwało prawo do finansowania składek na ubezpieczenia społeczne niepełnosprawnych pracowników z PFRON, korzystali z tego prawa poprzez wnioskowanie o finansowanie w rozliczeniowej deklaracji miesięcznej DRA. Przepis ten dotyczy składek od wynagrodzeń wypłaconych pracownikom lub postawionych do ich dyspozycji do 31 grudnia 2007 r. Po 1 stycznia 2008 r. pracodawca, chcąc uzyskać refundację składek, musi zwrócić się do PFRON, składając odpowiedni wniosek wraz z załącznikami. Ponadto, jeśli pracodawca ten nie korzystał do tej pory z dofinansowań do wynagrodzeń niepełnosprawnych w systemie PFRON SOD, powinien uprzednio zarejestrować się, stawiając się osobiście lub przesyłając dokumenty pocztą, w Centralnym Biurze PFRON w Warszawie, ul. Jana Pawła II 13. Rejestracji należy dokonać najpóźniej na 30 dni przed złożeniem wniosku o refundację. Wniosek natomiast należy złożyć do końca miesiąca, w którym opłacono składki. Oznacza to, że pierwszy wniosek będzie można składać do 29 lutego w odniesieniu do składek zapłaconych do 15 lutego, od wynagrodzeń wypłaconych w styczniu 2008 r., pod warunkiem zarejestrowania się do 30 stycznia 2008 r. (o nowych zasadach rozliczania i opłacania składek na ubezpieczenia społeczne osób niepełnosprawnych pisaliśmy w „MONITORZE księgowego” nr 1/2008 r.).

WAŻNE!

Informacje dotyczące rejestracji i refundacji składek na ubezpieczenia społeczne niepełnosprawnych pracowników można odnaleźć na stronie internetowej www.pfron.org.pl w zakładce dotyczącej dofinansowań SOD.

Ewidencja refundacji składek

W przypadku pracodawcy zatrudniającego mniej niż 25 osób w przeliczeniu na pełny wymiar czasu pracy PFRON zrefunduje składki emerytalne (należne od pracownika i od pracodawcy - 19,52% podstawy wymiaru) osób zaliczonych do znacznego i umiarkowanego stopnia niepełnosprawności. Przychód z tytułu refundacji składek księgowany jest jako pozostały przychód operacyjny w momencie złożenia wniosku o refundację składek (Wn-U) w danym miesiącu (memoriałowo). Przychód ten stanie się przychodem do opodatkowania w momencie otrzymania środków na rachunek bankowy.

Do tej pory (do końca 2007 r.) pomoc publiczna w postaci finansowania części składek na ubezpieczenia społeczne pracowników niepełnosprawnych wpływała na pomniejszenie kosztów działalności operacyjnej. Należy zwrócić uwagę, że zamiana finansowania składek na ich refundację pogarsza płynność przedsiębiorstwa. Wynika to z tego, że od chwili zapłaty kwoty składek do ZUS do momentu wpływu środków z PFRON (po przygotowaniu i złożeniu wniosku o refundację) minie co najmniej 8 dni. Ponadto taka zmiana formy pomocy publicznej, tj. uzyskiwanie pozostałych przychodów operacyjnych zamiast mniejszych kosztów, w sposób istotny może pogorszyć wynik z działalności gospodarczej na poziomie operacyjnym, zwiększając operacyjne koszty działalności i zaniżając wskaźniki rentowności operacyjnej.

PRZYKŁAD

Spółka zatrudnia ogółem 10 pracowników, w tym dwóch pracowników niepełnosprawnych w stopniu umiarkowanym, tj. emeryta na 3/4 etatu z wynagrodzeniem 1000 zł brutto oraz inną osobę na 1/4 etatu z wynagrodzeniem 500 zł brutto. Spółka nie korzystała dotąd z możliwości dofinansowań do wynagrodzeń niepełnosprawnych, jednak wnioskowała co miesiąc w deklaracji ubezpieczeniowej DRA o finansowanie składek emerytalnych przez budżet państwa i PFRON. Po zmianie przepisów, chcąc otrzymywać refundację składek ubezpieczeniowych pracowników niepełnosprawnych, spółka zarejestrowała się w PFRON 25 stycznia 2008 r., przesyłając uprzednio pocztą wypełniony formularz zgłoszeniowy oraz załączniki, w tym kopie dokumentów rejestracyjnych poświadczone notarialnie. W styczniu 2008 r. pracownicy otrzymali wynagrodzenia. 15 lutego spółka opłaciła składki na ubezpieczenia społeczne za wszystkich pracowników. 26 lutego wystąpiła do PFRON z wnioskiem Wn-U w zakresie części I i II (wniosek złożono po raz pierwszy) z załącznikami INF-U-P o wypłatę refundacji składek emerytalnych za dwóch pracowników niepełnosprawnych w kwocie 292,80 zł, zgłaszając w nich ryczałtową metodę obliczenia podwyższonych kosztów zatrudnienia w stosunku do obydwu niepełnosprawnych. 3 marca (w ciągu 7 dni od złożenia wniosku) na rachunek bankowy spółki wpłynęła kwota zrefundowana w wysokości 292,80 zł.

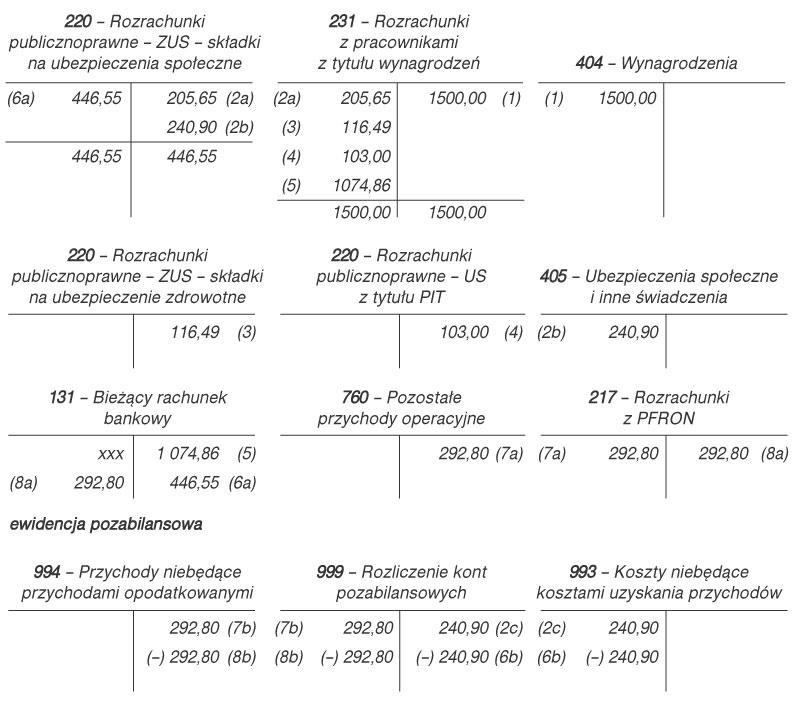

Naliczenie elementów wynagrodzeń i zobowiązań publicznoprawnych.

1. Wynagrodzenia osób niepełnosprawnych w stopniu umiarkowanym 1500 zł (1000 zł + 500 zł)

2. Składki na ubezpieczenia społeczne finansowane przez pracownika (9,76% emerytalna + 1,5% rentowa + 2,45% chorobowa) 205,65 zł

3. Składki na ubezpieczenia społeczne za pracodawcę (9,76% emerytalna + 4,5% rentowa + 1,8% wypadkowa) 240,90 zł

4. Składki na ubezpieczenia społeczne razem (poz. 2 + poz. 3) 446,55 zł

5. Składka na ubezpieczenie zdrowotne ((poz. 1 - poz. 2) × 9%) 116,49 zł

6. Zaliczka na podatek dochodowy (po zaokrągleniu, bez pomniejszania o kwotę wolną od podatku, koszty uzyskania 111,25 zł) 103 zł (76 zł + 27 zł)

7. Kwota do wypłaty 1074,86 (709,24 zł + 365,62 zł)

8. Refundacja z PFRON (składki na ubezpieczenie emerytalne 2 × 9,76% × poz. 1) 292,80 zł

Księgowania w styczniu 2008 r.

1. Koszty wynagrodzeń pracowników niepełnosprawnych za styczeń 2008 r.

Wn konto 404„Wynagrodzenia” 1500,00 zł

Ma konto 231„Rozrachunki z pracownikami z tytułu wynagrodzeń” 1500,00 zł

2. Składki na ubezpieczenia społeczne od wynagrodzeń za styczeń 2008 r.

a) finansowane przez pracownika

Wn konto 231„Rozrachunki z pracownikami z tytułu wynagrodzeń” 205,65 zł

Ma konto 220„Rozrachunki publicznoprawne” w analityce: rozrachunki z Zakładem Ubezpieczeń Społecznych z tytułu składek na ubezpieczenia społeczne 205,65 zł

b) finansowane przez pracodawcę

Wn konto 405„Ubezpieczenia społeczne i inne świadczenia” 240,90 zł

Ma konto 220„Rozrachunki publicznoprawne” w analityce: rozrachunki z Zakładem Ubezpieczeń Społecznych z tytułu składek na ubezpieczenia społeczne 240,90 zł

c) składki te jako nieopłacone w styczniu nie stanowią kosztów uzyskania przychodów (art. 16 ust. 1 pkt 57a ustawy o podatku dochodowym od osób prawnych), co księgowane jest pozabilansowo

Wn konto pozabilansowe 993„Koszty niebędące kosztami uzyskania przychodów” 240,90 zł

Ma konto pozabilansowe 999„Rozliczenie kont pozabilansowych” 240,90 zł

3. Składki na ubezpieczenie zdrowotne

Wn konto 231„Rozrachunki z pracownikami z tytułu wynagrodzeń” 116,49 zł

Ma konto 220„Rozrachunki publicznoprawne” w analityce: rozrachunki z Zakładem Ubezpieczeń Społecznych z tytułu składek na ubezpieczenie zdrowotne 116,49 zł

4. Zaliczka na podatek dochodowy od osób fizycznych

Wn konto 231„Rozrachunki z pracownikami z tytułu wynagrodzeń” 103,00 zł

Ma konto 220„Rozrachunki publicznoprawne” w analityce: rozrachunki z Urzędem Skarbowym z tytułu podatku dochodowego od osób fizycznych 103,00 zł

5. Wypłata wynagrodzeń

Wn konto 231„Rozrachunki z pracownikami z tytułu wynagrodzeń” 1074,86 zł

Ma konto131„Bieżący rachunek bankowy” 1074,86 zł

Księgowania w lutym 2008 r.

6. Zapłata składek na ubezpieczenia społeczne

a) przelew

Wn konto 220„Rozrachunki publicznoprawne” w analityce: rozrachunki z Zakładem Ubezpieczeń Społecznych z tytułu składek na ubezpieczenia społeczne 446,55 zł

Ma konto 131„Bieżący rachunek bankowy” 446,55 zł

b) uznanie kosztów z tytułu opłaconych składek za koszty podatkowe

Wn konto pozabilansowe993„Koszty niebędące kosztami uzyskania przychodów” (-) 240,90 zł

Ma konto pozabilansowe999„Rozliczenie kont pozabilansowych” (-) 240,90 zł

7. Wniosek o refundację składek

a) naliczona refundacja księgowana jako przychód

Wn konto 217„Rozrachunki z PFRON z tytułu refundacji składek na ubezpieczenia społeczne” 292,80 zł

Ma konto 760„Pozostałe przychody operacyjne” 292,80 zł

b) nieopodatkowany do momentu zapłaty przychód

Wn konto pozabilansowe999„Rozliczenie kont pozabilansowych” 292,80 zł

Ma konto pozabilansowe994„Przychody niebędące przychodami opodatkowanymi” 292,80 zł

Ewidencja w marcu 2008 r.

8. Wpływ na rachunek bankowy spółki z tytułu refundacji dokonanej przez PFRON

a) kwota otrzymana

Wn konto 131„Bieżący rachunek bankowy” 292,80 zł

Ma konto 217„Rozrachunki z PFRON z tytułu refundacji składek na ubezpieczenia społeczne” 292,80 zł

b) uznanie refundacji za przychód opodatkowany

Wn konto pozabilansowe 999„Rozliczenie kont pozabilansowych” (-) 292,80 zł

Ma konto pozabilansowe 994„Przychody niebędące przychodami opodatkowanymi” (-) 292,80 zł

• art. 25a ustawy z 27 sierpnia 1997 r. o rehabilitacji zawodowej i społecznej oraz zatrudnianiu osób niepełnosprawnych - Dz.U. Nr 123, poz. 776; ost.zm. Dz.U. z 2007 r. Nr 181, poz. 1288

• rozporządzenie Ministra Pracy i Polityki Społecznej z 13 grudnia 2007 r. w sprawie refundacji składek na ubezpieczenia społeczne osób niepełnosprawnych - Dz.U. Nr 240, poz. 1754

Ewa Szczepankiewicz

główna księgowa w spółce z o.o.

REKLAMA

REKLAMA