W jaki sposób sprzedawca powinien rozliczać faktury korygujące

REKLAMA

REKLAMA

Kiedy możemy obniżyć podstawę opodatkowania

W przypadku gdy podstawa opodatkowania ulega zmniejszeniu w stosunku do podstawy określonej w wystawionej fakturze, obniżenia podstawy opodatkowania podatnik - sprzedawca dokonuje pod warunkiem posiadania, przed upływem terminu złożenia deklaracji za dany okres rozliczeniowy, w którym nabywca otrzymał korektę faktury, potwierdzenia otrzymania korekty przez nabywcę, dla którego wystawiono fakturę. Uzyskanie potwierdzenia otrzymania przez nabywcę towaru lub usługi korekty faktury po terminie złożenia deklaracji podatkowej za dany okres rozliczeniowy uprawnia podatnika do uwzględnienia korekty faktury za okres rozliczeniowy, w którym potwierdzenie to uzyskano (art. 29 ust. 4a ustawy).

REKLAMA

REKLAMA

Brzmienie tego artykułu nastręcza wiele dylematów z tego powodu, że dotychczas zasady dotyczące rozliczania faktur korygujących regulowane były § 16 ust. 4 oraz § 17 ust. 6 rozporządzenia w sprawie faktur. W rozporządzeniu tym było określone, że sprzedawca, który wystawił fakturę korygującą ze względu np. na udzielenie rabatu po sprzedaży, aby móc obniżyć podatek należny, zobowiązany był posiadać potwierdzenie odbioru faktury korygującej przez nabywcę. Potwierdzenie takie stanowiło podstawę do obniżenia podatku należnego w rozliczeniu za miesiąc, w którym sprzedawca je otrzymał. Konstytucyjność tego przepisu została zakwestionowana przez RPO oraz Trybunał Konstytucyjny w wyroku z 11 grudnia 2007 r., sygn. akt U 6/06.

TK orzekł, że § 16 ust. 4 zdanie drugie wymienionego rozporządzenia w zakresie, w jakim uzależnia prawo do obniżenia obrotu w przypadku wystawienia faktury korygującej do posiadania potwierdzenia odbioru tej faktury, jest niezgodne z Konstytucją RP. Przepis ten uznano zatem za niekonstytucyjny. Utratę jego mocy przesunięto jednak na dzień 19 grudnia 2008 r. Odroczony termin miał na celu możliwość stworzenia nowych przepisów, które zapewniałyby kontrolę prawidłowości rozliczeń VAT. Trybunał wskazał na celowość przeniesienia stosownych zapisów z rozporządzenia wykonawczego do ustawy. Zatem zgodnie z zaleceniami Trybunału Konstytucyjnego ustawodawca przepisy te przeniósł z 1 grudnia 2008 r. do ustawy poprzez dodanie do art. 29 nowych ustępów - od 4a do 4c.

Zgodnie z przepisami, które obowiązywały do 30 listopada 2008 r., wyznacznikiem do obniżenia podatku należnego z tytułu wystawionej faktury korygującej była data otrzymania przez sprzedawcę zwrotnego potwierdzenia odbioru korekty.

REKLAMA

Kiedy sprzedawca ma prawo do obniżenia podatku należnego z tytułu korekty

WAŻNE!

Od 1 grudnia 2008 r. decydującą jest data potwierdzenia odbioru faktury korygującej przez nabywcę oraz termin, kiedy sprzedawca je otrzyma.

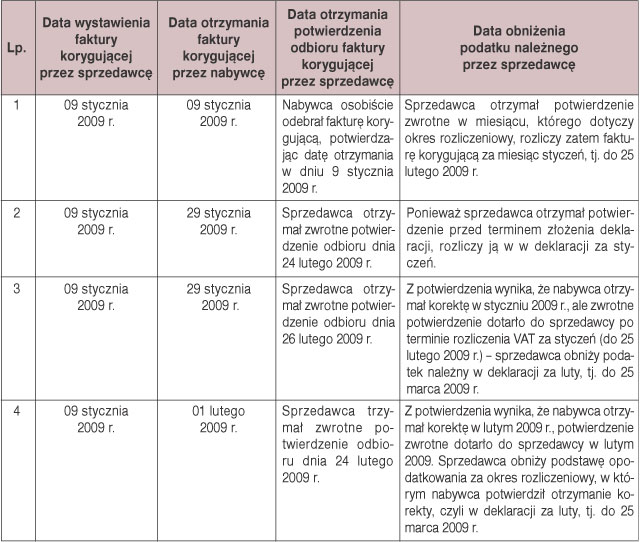

Tabela z porzedniej strony przedstawia terminy ewidencjonowania faktur korygujących przez sprzedawcę w przypadku różnych dat otrzymania potwierdzenia zwrotnego.

Jeżeli sprzedawca otrzyma potwierdzenie odbioru faktury korygującej przez nabywcę w kolejnych miesiącach, to prawo do obniżenia podatku należnego z tytułu korekty przysługuje mu w okresie rozliczeniowym, w którym otrzyma potwierdzenie zwrotne otrzymanej przez nabywcę faktury korygującej.

Z powyższych przykładów wynika termin obniżenia podstawy opodatkowania w zakresie faktur korygujących. Ustawodawca nie określa jednak terminów ewidencjonowania faktur korygujących dotyczących zwiększenia podatku należnego.

Formy potwierdzenia otrzymania faktury korygującej przez nabywcę

Najprostszą formą potwierdzenia otrzymania faktury korygującej przez nabywcę jest jego własnoręczny podpis poświadczający odbiór.

Jeżeli faktura korygująca jest wysyłana do odbiorcy pocztą, to dopuszczalną formą potwierdzenia odbioru jest oświadczenie nabywcy o otrzymaniu ww. dokumentu, w którym potwierdzi on fakt otrzymania faktury korygującej, podając jej cechy znamionowe (nr faktury korygującej, datę, przez kogo została wystawiona). Innym zwrotnym poświadczeniem jest zwrotne potwierdzenie odbioru (żółty druk pocztowy), na którym określona została zawartość przesyłki (nr faktury korygującej).

WAŻNE!

Jeżeli faktura korygująca jest wysyłana do odbiorcy pocztą, to dopuszczalną formą potwierdzenia odbioru jest oświadczenie nabywcy o otrzymaniu faktury korygującej, w którym poda nr faktury korygującej, datę, przez kogo została wystawiona.

Kogo nie obejmuje obowiązek posiadania potwierdzenia odbioru faktury korygującej przez nabywcę

Znowelizowane przepisy dotyczące VAT obowiązujące od 1 grudnia 2008 r. (art. 29 ust. 4b) określają podatników, do których nie są stosowane przepisy o konieczności posiadania potwierdzenia odbioru korekty faktury przez nabywcę towaru lub usługi, aby mieli oni prawo do obniżenia podatku należnego.

Wymóg ten nie ma zastosowania w przypadku:

• eksportu towarów,

• wewnątrzwspólnotowej dostawy towarów,

• dostawy towarów, dla której miejsce opodatkowania znajduje się poza terytorium kraju;

• wobec nabywców, na których rzecz jest dokonywana sprzedaż:

- energii elektrycznej i cieplnej,

- gazu przewodowego,

- usług telekomunikacyjnych i radiokomunikacyjnych,

- usług w zakresie rozprowadzania wody (poz. 138 zał. nr 3 do ustawy),

- usług w zakresie gospodarki ściekami oraz wywozu i unieszkodliwiania odpadów, usług sanitarnych i pokrewnych (poz. 153 zał. nr 3 do ustawy).

Znowelizowany przepis dotyczący posiadania potwierdzenia otrzymania faktury korygującej przez nabywców zobowiązał sprzedawców do skutecznego egzekwowania od swoich nabywców potwierdzeń odbioru faktury korygującej, aby mieli oni prawo do obniżenia podatku należnego.

Niejednokrotnie jest to procedura bardzo czasochłonna, może też stać się utrudnieniem w gromadzeniu faktur korygujących, do których sprzedawca nie otrzymał jeszcze potwierdzenia zwrotnego.

WAŻNE!

Od 1 grudnia 2008 r. sprzedawcy muszą znać datę odbioru faktury korygującej przez nabywcę, aby prawidłowo rozliczyć VAT.

Warto zatem pamiętać, że czasem wystarczy kontakt telefoniczny bądź elektroniczny, aby przypomnieć nabywcy o potwierdzeniu otrzymania korekty. Sprzedawca zwiększy prawdopodobieństwo szybkiego odesłania potwierdzonej faktury korygującej przez nabywcę, jeżeli do kopii korekty dołączy adnotację:

Adnotacja na fakturze

Zgodnie z art. 29 ust. 4a ustawy o VAT z dnia 11 marca 2004 r. (Dz.U. Nr 54, poz. 535 ze zm.) - dotyczącym konieczności potwierdzenia otrzymania faktury korygującej przez nabywcę - ZWRACAMY SIĘ Z PROŚBĄ O ODESŁANIE PODPISANEJ (WRAZ Z DATĄ) FAKTURY KORYGUJĄCEJ.

Istnieje różnorodny obieg dokumentów w firmach. Niejednokrotnie pierwszą osobą, która otrzyma korektę, jest pracownik, który nie musi posiadać wiedzy z zakresu podatków. Wie, że dla nabywcy istotny jest oryginał (może np. zniszczyć kopię, uznając, że została przysłana przez pomyłkę). Dlatego dołączona adnotacja może spowodować, że osoba ta zastosuje się do prośby sprzedawcy i dopełni obowiązku potwierdzenia korekty.

• art. 29 ust. 4, 4a, 4b ustawy z 11 marca 2004 r. o podatku od towarów i usług - Dz.U. Nr 54, poz. 535; ost.zm. Dz.U. z 2009 r. Nr 3, poz. 11

Iwona Kuźdub

konsultant podatkowy

REKLAMA

REKLAMA