Kiedy nie należy naliczać ryczałtowego podatku od przychodu z umowy

REKLAMA

REKLAMA

Jednak w praktyce to, czy pobrać ryczałt czy naliczyć podatek na ogólnych zasadach w formie zaliczkowej, zależy nie tylko od wysokości przychodu. W poniższym tekście wyjaśniamy te różnice.

REKLAMA

REKLAMA

Zleceniodawca, który wypłaca należności z tytułu umowy zlecenia lub o dzieło (działalność wykonywana osobiście), ma obowiązek obliczyć i pobrać od nich zaliczkę na podatek dochodowy w wysokości 18%. Podstawą do naliczenia zaliczki jest przychód pomniejszony o miesięczne koszty uzyskania przychodów w wysokości 20% (lub 50% z praw autorskich) oraz o potrącone przez płatnika w danym miesiącu składki na ubezpieczenia społeczne (emerytalne, rentowe, chorobowe). Tak ustaloną zaliczkę pomniejsza się o składkę na ubezpieczenie zdrowotne pobraną ze środków zleceniobiorcy/wykonawcy dzieła. Kwota odliczenia nie może jednak przekroczyć 7,75% podstawy wymiaru składki.

Zatem podstawą opodatkowania należności z umów zlecenia i umów o dzieło jest dochód, do którego stosuje się najniższą stawkę procentową z tabeli skali podatkowej. Są to tzw. zasady ogólne opodatkowania.

Od 1 stycznia 2009 r. w zakresie opodatkowania umów zlecenia i o dzieło obowiązuje jednak wyjątek. Dotyczy on opodatkowania tzw. drobnych umów zleceń i o dzieło.

REKLAMA

Od dochodów z tytułu działalności wykonywanej osobiście (m.in. z umowy zlecenia, o dzieło) pobiera się zryczałtowany podatek, jeżeli suma należności określonych w umowie lub w umowach zawartych z osobą niebędącą pracownikiem płatnika z tego samego tytułu nie przekracza miesięcznie od tego samego płatnika kwoty 200 zł. Ryczałt wynosi 18% przychodu (art. 30 ust. 1 pkt 5a updof).

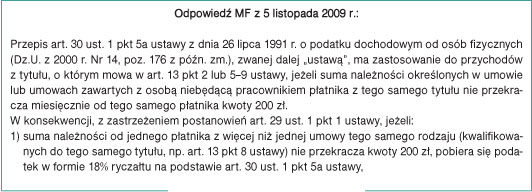

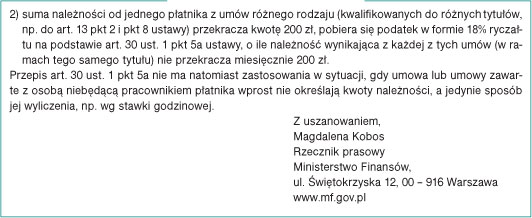

Z pytaniem, kiedy ten przepis ma zastosowanie, redakcja MONITORA prawa pracy i ubezpieczeń zwróciła się do Ministerstwa Finansów.

Kiedy zastosować ryczałt

Z odpowiedzi Ministerstwa Finansów wynika, że opodatkowanie ryczałtowe stosuje się wówczas, gdy są spełnione łącznie 4 warunki:

• suma należności z tego samego tytułu nie przekracza 200 zł (przychód z umowy zlecenia i umowy o dzieło to jedno źródło przychodu określone w art. 13 pkt 9 updof),

• płatnik zawarł umowę/umowy z osobą, która nie jest jego pracownikiem,

• należność jest określona w umowie/umowach w okresach miesięcznych,

• wynagrodzenie zostało określone w umowie w konkretnej miesięcznej kwocie (nie można stosować ryczałtu, gdy wynagrodzenie zostało określone bez wskazania miesięcznej należności, np. godzinowo, akordowo, prowizyjnie, nawet gdy przychód za dany miesiąc nie przekracza 200 zł (potwierdza to m.in. interpretacja indywidualna dyrektora Izby Skarbowej w Poznaniu z 26 marca 2009 r., ILPB1/415-281/09-02/AK).

Jeśli zostaną spełnione powyższe warunki, podatek nalicza się ryczałtem, tj. od kwoty przychodu. Przychodu nie należy wówczas pomniejszać o składki na ubezpieczenia społeczne ani o koszty uzyskania przychodu. Naliczonego podatku nie pomniejsza się ponadto o kwotę składki na ubezpieczenie zdrowotne. Całą kwotę składki na ubezpieczenie zdrowotne musi opłacić ubezpieczony.

PRZYKŁAD

Spółka z o.o. zawarła umowę zlecenia na pakowanie materiałów promocyjnych z osobą, która pracuje w innej firmie i otrzymuje wynagrodzenie wyższe od minimalnego. Z umowy zlecenia miesięczny przychód określony w umowie wynosi 180 zł. Wynagrodzenie zostanie wypłacone jednorazowo. Zleceniobiorca podlega tylko ubezpieczeniu zdrowotnemu. W tym przypadku od umowy zlecenia należy naliczyć:

• zryczałtowany podatek dochodowy: 180 zł x 18% = 32,40 zł, po zaokrągleniu 32 zł,

• składkę na ubezpieczenie zdrowotne: 180 zł x 9% = 16,20 zł.

Kwota do wypłaty: 180 zł - 32 zł - 16,20 zł = 131,80 zł.

Nie wolno łączyć przychodów

Należności z tytułu umów zlecenia/o dzieło, które podlegają ryczałtowemu opodatkowaniu, nie należy łączyć z innymi uzyskanymi przychodami (dochodami) opodatkowanymi na zasadach ogólnych, tj. według progresywnej skali podatkowej. Zarobku, od którego został zapłacony ryczałtowy podatek, nie należy wykazywać w zeznaniu rocznym, ponieważ podatek ten został już ostatecznie rozliczony.

WAŻNE!

Przychodu z umów zlecenia i o dzieło, od których został opłacony w 2009 r. ryczałtowy podatek, nie należy wykazywać w zeznaniu rocznym za 2009 r.

Ważna jest treść umowy

Zastosowanie ryczałtowego opodatkowania zależy m.in. od treści zawartej umowy zlecenia/o dzieło. Ryczałt stosuje się wówczas, gdy miesięczna kwota nie wyższa niż 200 zł wynika z umowy (umów).

Oznacza to, że nie należy sumować należności, jakie zleceniobiorcy/wykonawcy dzieła wypłacono w trakcie miesiąca, aby sprawdzić, czy zastosować ryczałtowe opodatkowanie. Ryczałtowy podatek trzeba pobrać wówczas, gdy miesięczny przychód nieprzekraczający 200 zł wynika z umowy/umów.

Zatem jeżeli kwota wynikająca z umowy jest wyższa niż 200 zł (np. 1000 zł), ale jednocześnie umowa przewiduje, że za każdy miesiąc trwania umowy przysługuje należność nieprzekraczająca 200 zł, to zostają spełnione warunki do ryczałtowego naliczenia podatku, nawet jeśli cała należność zostanie wypłacona w jednym miesiącu.

Zryczałtowany podatek w wysokości 18% przychodu należy pobrać również wtedy, gdy z umowy wynika wynagrodzenie wyższe niż 200 zł, ale jest ono wypłacane co miesiąc w mniejszych kwotach - do 200 zł i taki zapis istnieje w umowie. Potwierdza to m.in. interpretacja indywidualna dyrektora Izby Skarbowej w Warszawie z 24 sierpnia 2009 r. (IPPB2/415-375/09-4/LK).

PRZYKŁAD

Z wykonawcą zlecenia uzgodniono, że wynagrodzenie za prace zlecone wynosi ogółem 2000 zł. Umowa została zawarta na 10 miesięcy. W umowie rozłożono odpłatność na 10 miesięcznych wypłat, po 200 zł każda. W takim przypadku zostały spełnione warunki do ryczałtowego opodatkowania przychodu ze zlecenia.

Jeżeli jednak umowa przewiduje należność wyższą niż 200 zł, a jednocześnie nie określa, że za każdy miesiąc należy się przychód nieprzekraczający 200 zł, to płatnik powinien pobrać podatek w formie zaliczki według ogólnych zasad. Bez znaczenia wówczas pozostaje kwestia rozliczenia zleceniodawcy ze zleceniobiorcą - czy należność zostanie wypłacona jednorazowo w wysokości wyższej niż 200 zł, czy w miesięcznych ratach nieprzekraczających 200 zł.

Więcej na ten temat przeczytasz w Monitorze Prawa Pracy i Ubezpieczeń nr 1/2010 w artykule "Kiedy nie należy naliczać ryczałtowego podatku od przychodu z umowy cywilnoprawnej nieprzekraczającego 200 zł"

REKLAMA

REKLAMA