Czy za 1 maja trzeba oddać pracownikom dzień wolny

REKLAMA

REKLAMA

Wymiar czasu pracy pracowników o 8 godzin obniża każde święto, które występuje w innym dniu niż niedziela (art. 130 Kodeksu pracy). Także święto, które przypada w sobotę, zmniejsza wymiar czasu pracy pracowników o 8 godzin. Zatem sobota 1 maja jest dla pracowników dniem wolnym od pracy z tytułu święta. Jest tak nawet w przypadku pracowników, którzy mają wolne soboty z tytułu przeciętnie 5-dniowego tygodnia pracy. Pracodawca musi więc zapewnić pracownikom jeszcze inny dzień wolny z tytułu przeciętnie 5-dniowego tygodnia pracy. Dlatego mają Państwo obowiązek wyznaczyć pracownikom inny dzień wolny w okresie rozliczeniowym, w którym występuje 1 maja. Jeżeli w firmie obowiązuje 1-miesięczny okres rozliczeniowy, który przypada od 1 do 31 maja, to dnia wolnego za święto trzeba udzielić pracownikom właśnie w tym czasie.

REKLAMA

REKLAMA

Drugie majowe święto 3 maja przypada w tym roku w poniedziałek. Zatem pracownicy pracujący od poniedziałku do piątku będę mieli poniedziałek 3 maja wolny.

Jak wspomniano, za święto, które występuje w sobotę, trzeba pracownikom oddać dzień wolny. Nie można jedynie skrócić pracownikom wymiaru czasu pracy o 8 godzin. Z tytułu przeciętnie 5-dniowego tygodnia pracy pracownikom należy bowiem zapewnić cały dzień wolny (art. 147 Kodeksu pracy).

PRZYKŁAD

REKLAMA

Pracownicy pracują od poniedziałku do piątku po 8 godzin. Pracodawca zamiast oddania dnia wolnego za święto 1 maja, które przypada w sobotę, skrócił im godziny pracy w 4 dniach. W każdym z tych dni pracownicy pracowali o 2 godziny krócej. Pomimo że pracownicy przepracowali o 8 godzin krócej i wypracowali obowiązujący ich wymiar czasu pracy w maju, to jednak mieli o 1 dzień wolny z tytułu przeciętnie 5-dniowego tygodnia pracy za mało. Takie postępowanie pracodawcy jest zatem nieprawidłowe.

W maju br. pracownicy mają do przepracowania 152 godziny bez względu na system czasu pracy, w jakim pracują. Obliczając wymiar czasu pracy w maju br., należy:

• pomnożyć liczbę pełnych tygodni przypadających w tym miesiącu przez 40 godzin (w maju występują 4 pełne tygodnie, a zatem 4 x 40 godzin = 160 godzin),

• do otrzymanej liczby należy dodać iloczyn 8 godzin i liczby dni wykraczających poza pełne tygodnie pozostałych do końca okresu rozliczeniowego, przypadających od poniedziałku do piątku (w maju jest jeden taki dzień, tj. 31 maja, a zatem 160 godzin + 8 godzin = 168 godzin),

• od otrzymanej liczby godzin należy odjąć 8 godzin z tytułu każdego święta przypadającego w maju w innym dniu niż niedziela (w maju są 2 takie święta, tj. 1 i 3 maja, a zatem 168 godzin - 16 godzin = 152 godziny).

Jeśli pracodawca nie odda pracownikom dnia wolnego za święto, które przypada w sobotę, pracownicy będę mieli przepracowane 8 godzin nadliczbowych. W takiej sytuacji będzie im przysługiwać za te godziny normalne wynagrodzenie wraz z dodatkiem w wysokości 100% za każdą godzinę. Będą to bowiem godziny nadliczbowe z tytułu przekroczenia normy średniotygodniowej, które są rekompensowane 100% dodatkiem (art. 1511 § 2 Kodeksu pracy).

Jeżeli pracownik będzie chorował 1 maja br., to również należy mu oddać dzień wolny. Choroba pracownika nie wpływa bowiem na obowiązek pracodawcy oddania dnia wolnego za święto, które przypada w sobotę.

Dzień wolny za święto przypadające w sobotę 1 maja trzeba oddać również pracownikom niepełnoetatowym, jeżeli pracują oni przez 5 dni w tygodniu i mają wolne soboty i niedziele z tytułu przeciętnie 5-dniowego tygodnia pracy. Natomiast w przypadku niepełnoetatowców, którzy mają więcej wolnych dni niż 2 w tygodniu, nie trzeba oddawać dnia wolnego za święto występujące w sobotę. Jednak wszystkim niepełnoetatowcom trzeba zmniejszyć wymiar czasu pracy z tytułu święta przypadającego w sobotę.

PRZYKŁAD

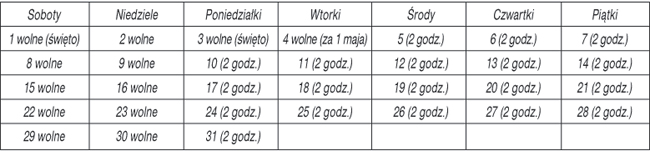

Pracodawca zatrudnia dwóch pracowników na 1/4 etatu. Pierwszy z nich pracuje przez 5 dni w tygodniu od poniedziałku do piątku po 2 godziny dziennie. Drugi pracownik pracuje w środy i czwartki po 5 godzin, a pozostałe dni ma wolne. Obydwaj pracownicy pracują w systemie podstawowym czasu pracy w 1-miesięcznym okresie rozliczeniowym, który obejmuje pełne miesiące kalendarzowe. W takim przypadku pracownikowi, który pracuje codziennie na 1/4 etatu, pracodawca musi w maju br. oddać dodatkowy dzień wolny za święto, które przypada w sobotę. Pracownik powinien natomiast wypracować w maju br. 38 godzin (1/4 etatu x 152 godziny). Za święto 1 maja pracodawca oddał mu dzień wolny we wtorek 4 maja. Przedstawia to poniższy rozkład czasu pracy tego pracownika:

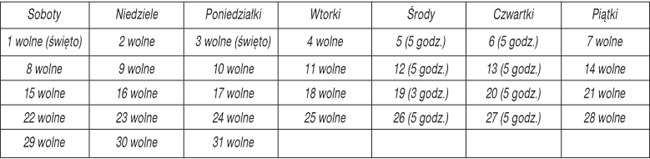

Natomiast pracownikowi pracującemu tylko w środy i czwartki nie trzeba oddawać dnia wolnego za święto, które przypada w sobotę. Wystarczy tylko obniżyć mu liczbę godzin w jednym z dni pracy o 2 godziny. Pracodawca skrócił pracownikowi pracę o 2 godz. w środę 19 maja. Pracownik wypracuje w maju br. zgodnie ze swoim etatem 38 godzin. Przedstawia to poniższy harmonogram czasu pracy tego pracownika:

• art. 130, 147, art. 1511 § 2 ustawy z 26 czerwca 1974 r. - Kodeks pracy - j.t. Dz.U. z 1998 r. Nr 21, poz. 94; ost.zm. Dz.U. z 2009 r. Nr 219, poz. 1704

Marek Skałkowski

specjalista w zakresie prawa pracy

REKLAMA

REKLAMA