Samochód osobowy w firmie - od zakupu do sprzedaży

REKLAMA

REKLAMA

Wartość początkowa w przypadku zakupu samochodu

Ustawa o rachunkowości nakazuje, by w przypadku odpłatnego nabycia środka trwałego (samochodu) jego wartość początkową stanowiła cena nabycia. Jest ona określona w art. 28 ust. 2 i 8 uor i obejmuje:

REKLAMA

REKLAMA

• cenę zakupu, obejmującą kwotę należną sprzedającemu bez podlegającego odliczeniu podatku od towarów i usług oraz podatku akcyzowego, a w przypadku importu powiększoną o obciążenia publicznoprawne,

• koszty bezpośrednio związane z zakupem i przystosowaniem środka trwałego do użytkowania, łącznie z kosztami transportu, załadunku, rozładunku, ubezpieczenia w transporcie, opłatami notarialnymi, skarbowymi,

• naliczone do dnia przekazania środka trwałego do używania koszty obsługi zobowiązań zaciągniętych w celu finansowania nabycia środków trwałych obejmujące w szczególności: odsetki, prowizje i różnice kursowe od kredytów i pożyczek (dodatnie różnice kursowe pomniejszają wartość początkową).

REKLAMA

Odliczenie VAT od samochodów - 50% odliczenia przez 5 lat

Zobacz e-poradnik „Środki trwałe w firmie” dostępny na www.inforfk.pl

Ustawy podatkowe niemal identycznie znaczeniowo definiują cenę nabycia (por. art. 16g ust. 3 i 5 updop oraz art. 22g ust. 3 i 5 updof). Jedyną różnicą, która nie wynika z definicji ceny nabycia, ale z wydawanych interpretacji, jest fakt, że organy podatkowe pozwalają włączyć do wartości początkowej tylko te odsetki i różnice kursowe, które zostały opłacone do dnia przyjęcia środka trwałego do ewidencji. Potwierdzenie takiego stanowiska można znaleźć np. w interpretacji indywidualnej Dyrektora Izby Skarbowej w Warszawie z 30 marca 2011 r., sygn. IPPB5/423-5/11-5/IŚ.

Należy jednak przypuszczać, że Ministerstwo Finansów zmieni w tej kwestii zdanie na korzyść podatników. Świadczą o tym nieliczne interpretacje, w których organy podatkowe pozwalają zaliczyć do wartości początkowej naliczone, ale niezapłacone odsetki (np. interpretacja Dyrektora Izby Skarbowej w Warszawie z 16 lutego 2012 r., sygn. IPPB5/423-1128/11-2/IŚ).

Należy jednak pamiętać, że w wartości początkowej uwzględnia się różnice kursowe powstałe zarówno na zobowiązaniach, jak i różnice kursowe od własnych środków pieniężnych, które powstały przy zapłacie za samochód.

Rozliczanie VAT od samochodów wziętych w leasing

PRZYKŁAD 1

Jednostka zakupiła samochód osobowy od dostawcy zagranicznego. Faktura na kwotę 10 000 euro została wystawiona 20 marca 2013 r. Kurs średni z dnia poprzedzającego dzień jej wystawienia wynosił 4,10 PLN/EUR. Zapłaty dokonano z własnego rachunku walutowego 27 marca 2013 r., wyceniając rozchód według kursu średniego NBP z dnia poprzedzającego rozchód waluty, który wynosił 4,16 PLN/EUR. Na dzień zapłaty jednostka posiadała na koncie walutowym kwotę 15 000 euro zakupionych w banku po kursie sprzedaży banku, który wynosił 4,25 PLN/EUR. Samochód przyjęto do użytkowania 2 kwietnia 2013 r.

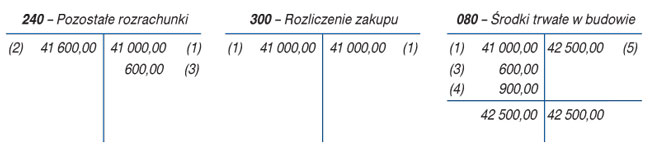

1. Faktura VAT od dostawcy zagranicznego: 10 000 EUR x 4,10 PLN/EUR = 41 000 zł

Wn konto 300 „Rozliczenie zakupu” 41 000,00 zł

Ma konto 240 „Pozostałe rozrachunki” 41 000,00 zł

oraz

Wn konto 080 „Środki trwałe w budowie” 41 000,00 zł

Ma konto 300 „Rozliczenie zakupu” 41 000,00 zł

2. Uregulowanie zobowiązania wobec dostawcy zagranicznego: 10 000 EUR x 4,16 PLN/EUR = 41 600 zł

Wn konto 240 „Pozostałe rozrachunki” 41 600,00 zł

Ma konto 135 „Rachunek walutowy” 41 600,00 zł

3. Różnica kursowa na zobowiązaniach (41 600 zł - 41 000 zł)

Wn konto 080 „Środki trwałe w budowie” 600,00 zł

Ma konto 240 „ Pozostałe rozrachunki” 600,00 zł

Wycofanie samochodu z działalności - skutki w VAT w 2013 r.

4. Różnica kursowa od własnych środków pieniężnych: 10 000 EUR x (4,25 PLN/EUR - 4,16 PLN/EUR) = 900 zł

Wn konto 080 „Środki trwałe w budowie” 900,00 zł

Ma konto 135 „Rachunek walutowy” 900,00 zł

Wartość początkowa samochodu będzie zatem w rozpatrywanym przypadku zawierała oprócz ceny netto (41 000 zł) także ujemną różnicę kursową na zobowiązaniach (600 zł) i ujemną różnicę kursową na własnych środkach pieniężnych (900 zł).

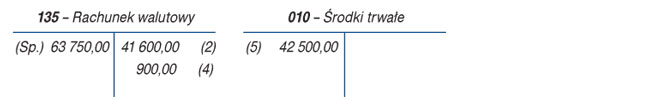

5. Przyjęcie środka trwałego do ewidencji środków trwałych

Wn konto 010 „Środki trwałe” 42 500 zł

Ma konto 080 „Środki trwałe w budowie” 42 500 zł

W przypadku finansowania zakupu samochodu kredytem bankowym zarówno prowizja pobrana przez bank, ubezpieczenie kredytu, jak i odsetki pobrane przez bank przed oddaniem środka trwałego do używania zwiększają wartość początkową. Odsetki pobrane przez bank po wprowadzeniu samochodu do ewidencji stanowią koszty finansowe.

Więcej na ten temat przeczytasz na Platformie Księgowych www.inforfk.pl w artykule: Samochód osobowy w firmie - od zakupu do sprzedaży >>

REKLAMA

REKLAMA