Koszty zaniechanych inwestycji w księgach

REKLAMA

REKLAMA

Środki trwałe w budowie to zaliczane do aktywów trwałych środki trwałe w okresie ich budowy, montażu lub ulepszenia. Ponoszone nakłady na inwestycje ewidencjonowane są na koncie 080 „Środki trwałe w budowie”. Na tym koncie w szczególności ewidencjonuje się:

REKLAMA

REKLAMA

1) koszty dokumentacji projektowej (budowanego środka trwałego lub ulepszenia istniejącego już środka trwałego),

2) nabycie gruntów i przygotowanie terenu pod budowę,

3) wykonywanych robót budowlanych i montażowych,

REKLAMA

4) zakup maszyn i urządzeń,

5) ubezpieczenie budowy w okresie jej realizacji,

6) koszty nadzoru wykonawcy i inwestora,

7) koszty prób montażowych i rozruchu (poprzedzających oddanie środków trwałego do używania),

8) koszty obsługi zobowiązań zaciągniętych w celu sfinansowania budowy lub ulepszenie środka trwałego1.

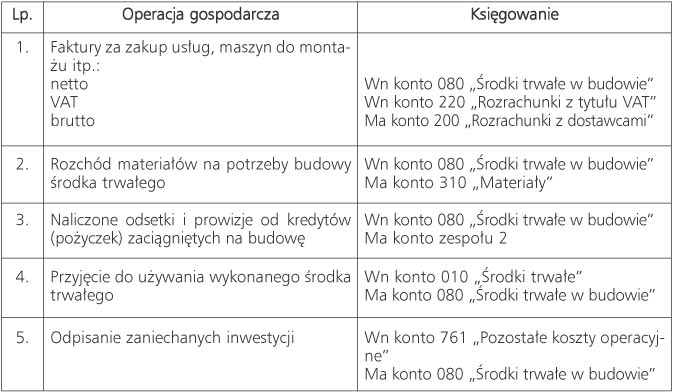

Tab. 1. Ewidencja na koncie 080 „Środki trwałe w budowie”

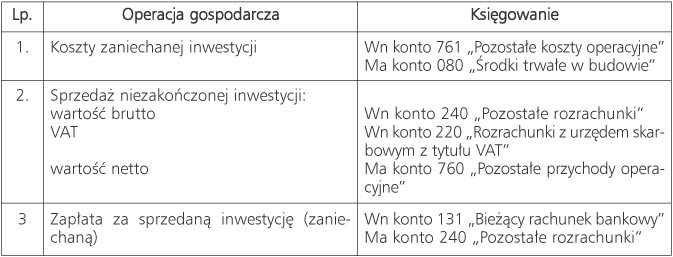

Tab. 2. Podstawowe operacje dokonywane na koncie 080 „Środki trwałe w budowie”

W księgach rachunkowych wszystkie koszty inwestycji gromadzone na koncie 080 „Środki trwałe w budowie” po podjęciu decyzji o zaniechaniu tej inwestycji będą zaliczone do pozostałych kosztów operacyjnych. Odpisanie inwestycji zaniechanych w ciężar pozostałych kosztów operacyjnych powinno nastąpić nie później, niż do końca roku obrotowego, w którym to stwierdzono, że inwestycja nie będzie realizowana.

Tab. 3. Ewidencja kosztów zaniechanych inwestycji

Koszty zaniechanych inwestycji w ujęciu podatkowym

Z jednej strony mamy bilansowe rozliczenie kosztów zaniechanej inwestycji, a z drugiej konieczność prawidłowego rozliczenia podatkowego zarówno w odniesieniu do podatku dochodowego, jak i VAT.

Podatek dochodowy

Zasadniczo wydatki na inwestycje nie są kosztem uzyskania przychodów. Również koszty zaniechanych inwestycji wyłączone zostały z kosztów podatkowych. Dopiero w przypadku sprzedaży niezakończonej inwestycji koszty zaniechanych inwestycji stanowią koszt uzyskania przychodu. W tym zakresie warto zwrócić uwagę na pismo Izby Skarbowej w Warszawie z 13 stycznia 2006 r. (nr 1401/PD-4230Z-119/05/ZO), w którym czytamy: „wydatki poniesione przed przekazaniem środka trwałego do używania (tj. przed rozpoczęciem i w trakcie trwania inwestycji) zwiększają jego wartość początkową i mogą być rozliczone w kosztach przez odpisy amortyzacyjne. Nie oznacza to jednak, że wydatkami na wstępne opinie (analizy) prawne, czy np. projekty stanowiące podstawę do podjęcia decyzji ustalającej warunki zabudowy i zagospodarowania terenu pod przyszłą inwestycję - w sytuacji gdy z różnych przyczyn z niej zrezygnowano - podatnicy mogą obciążać koszty uzyskania przychodów. Na przeszkodzie stoi art. 16 ust. 1 pkt 41 ustawy o podatku dochodowym od osób prawnych, który wyłącza z nich koszty inwestycji zaniechanych. Wbrew stanowisku spółki (...) organ odwoławczy uważa, że zaniechanie inwestycji dotyczy także rezygnacji z inwestycji już na etapie wstępnych czynności związanych z planowaną budową, np. prac projektowych konkretnego obiektu, załatwiania wymaganych zezwoleń, analizy dokumentów, itp., jeśli inwestycja byłaby kontynuowana, to wartość prac projektowych, wstępnej analizy stanu prawnego i innych działań wstępnych przygotowujących prace rzeczowe, poniesionych w celu wytworzenia konkretnej inwestycji, zwiększałaby wartość początkową środka trwałego (...)

Racjonalny proces inwestycyjny charakteryzuje określone następstwo podejmowanych działań - rozpoczęcie, realizacja, zakończenie, oddanie do użytkowania. Skoro (...) poniósł wydatki na opracowanie przedmiotowej dokumentacji w związku z zamiarem wybudowania nieruchomości, to było celem tych wydatków i z tego względu należy upatrywać bezpośredniego związku pomiędzy wydatkami a wytworzeniem środka trwałego. Wydatki związane ze sporządzeniem dokumentacji odnoszącej się do pierwotnie planowanej inwestycji, która nie została zrealizowana, nie tracą tego związku. Są to wydatki inwestycyjne stanowiące koszty inwestycji, o których mowa w art. 16 ust. 1 pkt 41 ustawy - zaniechanych jeszcze na etapie wstępnych prac przygotowujących właściwe prace rzeczowe. Konsekwencją powyższego jest, że takie wydatki nie mogą stanowić kosztów uzyskania przychodów”.

VAT

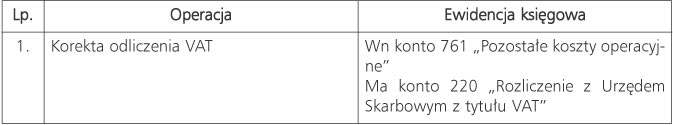

W przypadku zaniechania inwestycji podatnikowi nie przysługuje prawo do odliczenia VAT naliczonego. (wydatek nie jest zaliczony do kosztów uzyskania przychodu). Pozostaje więc dokonanie korekty VAT naliczonego w rozliczeniu za miesiąc, w którym wydatki uznano za inwestycje zaniechaną.

Tab. 4. Ewidencja korekty VAT

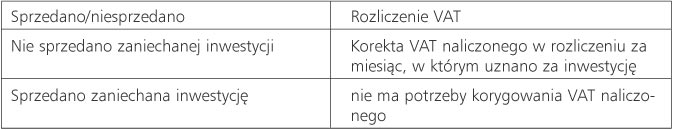

Jeśli jednak firma podejmie decyzję o sprzedaży niezakończonej inwestycji, to nie ma potrzeby korygowania VAT naliczonego. W tym przypadku bowiem wydatki mogą zostać zaliczone do kosztów uzyskania przychodów w momencie zbycia inwestycji, a więc i VAT z faktur dokumentujących niezakończoną inwestycję może być odliczony.

Tab. 5. Rozliczenie VAT w przypadku zaniechanych inwestycji

PRZYKŁAD

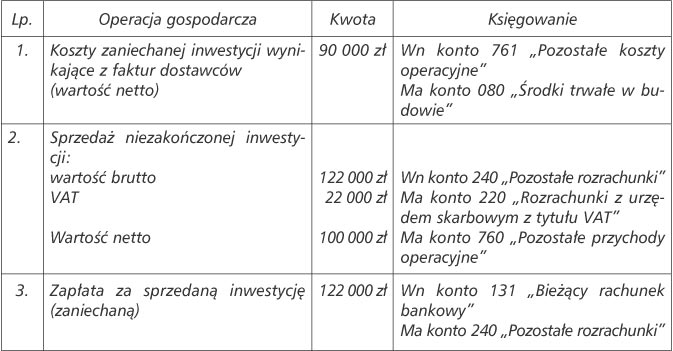

Firma KORA w związku ze zmianami rynkowymi zaniechała budowy kolejnego punktu sprzedaży. Koszt wytworzenia tej niezakończonej inwestycji wyniósł 90 000 zł. Rozpoczęta, a niezakończona inwestycja znalazła jednak szybko nabywcę. Forma KORA sprzedała rozpoczętą budowę firmie RAK za kwotę netto 100 000 zł (VAT 22 000 zł). Oto ujęcie w księgach rachunkowych firmy KORA opisanej sytuacji:

Tab. 6. Ewidencja do przykładu

Marzena Dworska

Podstawa prawna:

• ustawa z 29 września 1994 r. o rachunkowości (j.t. Dz.U. z 2002 r. Nr 76, poz. 694, z późn.zm.),

• art. 23 ust. 1 pkt 35 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (j.t. Dz.U. z 2000 r. Nr 14, poz. 176 z późn.zm.),

• art. 16 ust. 1 pkt 41 ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych (j.t. Dz.U. z 2000 r. Nr 54, poz. 654 z późn.zm.),

• art. 88 ustawy z 11 marca 2004 r. o podatku od towarów i usług (Dz.U. z 2004 r. Nr 54, poz. 535 z późn.zm.).

REKLAMA

REKLAMA