Nieodpłatne świadczenia na rzecz pracowników

REKLAMA

REKLAMA

W ustawie o podatku dochodowym od osób fizycznych nie ma definicji pojęcia „nieodpłatne świadczenie”, jednak przyjmuje się, że obejmuje ono te wszystkie zdarzenia prawne i gospodarcze, których skutkiem jest nieodpłatne, tj. niezwiązane z kosztami lub inną formą ekwiwalentu, przysporzenie w majątku podmiotu, mające konkretny wymiar finansowy.

REKLAMA

REKLAMA

W odniesieniu do pracowników nieodpłatne świadczenia należy traktować tak jak inne należności ze stosunku pracy. Przychodem ze stosunku pracy i stosunków pokrewnych jest bowiem - poza wynagrodzeniami i innymi wypłatami pieniężnymi - także wartość nieodpłatnych i częściowo odpłatnych świadczeń.

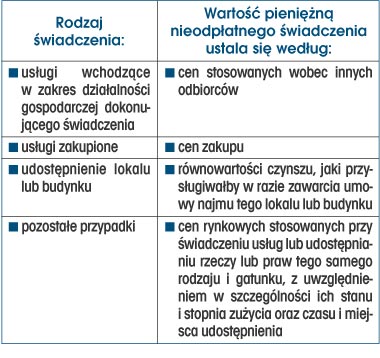

Świadczenia te powinny jednak przybrać wartość pieniężną, którą określa się w sposób przedstawiony w poniższej ramce.

Jeżeli świadczenia są częściowo odpłatne, przychodem podatnika jest różnica pomiędzy wartością tych świadczeń, ustaloną według powyższych zasad, a odpłatnością ponoszoną przez pracownika.

REKLAMA

Udostępnienie samochodu

W przypadku wykorzystywania samochodu przez pracownika na jego prywatne potrzeby wystąpi nieodpłatne świadczenie na jego rzecz. W związku z tym, wartość pieniężną tego świadczenia organizacja jako płatnik powinna dodać do innych przychodów pracownika ze stosunku pracy i od łącznej kwoty pobrać miesięczną zaliczkę na podatek dochodowy.

W tym przypadku wartość nieodpłatnego świadczenia z tego tytułu ustala się według cen rynkowych stosowanych przy udostępnianiu takich samych samochodów, z uwzględnieniem w szczególności ich stanu i stopnia zużycia oraz czasu i miejsca udostępnienia.

Następnie należy ustalić ceny usług świadczonych przez działające na tym samym terenie co organizacja firmy zajmujące się wynajmem takich samochodów, jakie odpowiadają samochodowi wykorzystywanemu przez pracownika. W omawianej sytuacji, w celu ustalenia wartości świadczenia, pracodawca, który w ramach prowadzonej działalności gospodarczej nie świadczy usług najmu samochodów, powinien uwzględnić również ceny rynkowe stosowane przez firmy zajmujące się wynajmem samochodów tej samej marki, z uwzględnieniem wspomnianych czynników (rok produkcji, wyposażenie, stan techniczny itd.).

Opisane zasady ustalania wartości pieniężnej nieodpłatnego świadczenia należy stosować zarówno w sytuacji wykorzystywania samochodu służbowego przez danego pracownika jako środka transportu na przejazdy z miejsca zamieszkania do pracy i z powrotem, jak i w trakcie udzielonego urlopu wypoczynkowego oraz podczas weekendów bądź dni świątecznych. Oznacza to, że niedopuszczalne jest ustalanie wartości pieniężnej świadczenia w odmienny sposób. Stanowisko takie potwierdzają też organy podatkowe: „nieprawidłowe jest stanowisko (...), że w sytuacji gdy samochód służbowy wykorzystywany jest przez pracownika jako środek transportu na przejazdy z miejsca zamieszkania do pracy i z powrotem, należy dla ustalenia wartości nieodpłatnego świadczenia przyjąć równowartość biletu w komunikacji miejskiej” (postanowienie Naczelnika Pomorskiego Urzędu Skarbowego z 21 października 2005 r., sygn. DM/P/415-0051/05/AP).

Innym sposobem ustalania wartości pieniężnej nieodpłatnego świadczenia z tytułu używania samochodu służbowego do celów prywatnych może być wykorzystywanie w tym celu „kilometrówki”. Jednak stanowiska tego nie podzielają organy podatkowe. Uznają bowiem, że taki sposób rozliczania wykorzystywania samochodu dotyczy sytuacji, gdy pracownik korzysta z własnego samochodu osobowego na potrzeby działalności prowadzonej przez pracodawcę. Nie dotyczy to zatem przypadku korzystania przez pracownika ze służbowego samochodu na prywatne potrzeby. „Gdyby zamysłem ustawodawcy było (...) ujednolicenie przepisów dotyczących wyceny świadczeń z tytułu użyczenia samochodów osobowych dla celów działalności gospodarczej, bez względu na to, czy osobą użyczającą (udostępniającą do korzystania) jest pracownik czy pracodawca, zapewne w przepisach szczególnych znalazłoby się stosowne uregulowanie dotyczące tej konkretnej sytuacji” (postanowienie Naczelnika Drugiego Mazowieckiego Urzędu Skarbowego w Warszawie z 1 lutego 2006 r., sygn. 1472/DPC/415-1/06/DW).

PRZYKŁAD

Firma przekazała pracownikowi samochód osobowy, który ma być używany przede wszystkim dla celów realizacji jednego z projektów, ale także do celów prywatnych pracownika ograniczonych limitem 200 km miesięcznie.

W celu ustalenia wartości pieniężnej nieodpłatnego świadczenia firma posłużyła się ewidencją przebiegu samochodu. Za przychód uznano więc iloczyn przejechanych kilometrów i stawki za 1 km przebiegu. Takie postępowanie jest nieprawidłowe, ponieważ wartość tego świadczenia należy ustalić na podstawie cen rynkowych wynajmu takich samych samochodów. Przychodem dla pracownika będzie również wartość zużytego paliwa, jeśli płaci za nie pracodawca. Obliczenie wartości finansowanego przez pracodawcę zużytego paliwa nie powinno sprawiać trudności, ponieważ dany pracownik będzie używał samochodu służbowego do celów prywatnych na stałej trasie stanowiącej odległość między miejscem zamieszkania a miejscem pracy.

„Gdy koszt paliwa pokrywa pracownik (...), to nie może on podlegać opodatkowaniu podatkiem dochodowym od osób fizycznych - gdyż nie składa się na wartość nieodpłatnego świadczenia” (postanowienie Naczelnika Drugiego Mazowieckiego Urzędu Skarbowego w Warszawie z 5 sierpnia 2005 r., sygn. 1472/RPŁ/415-59/05/SZM).

Udostępnienie telefonu

W przypadku wykorzystywania przez pracownika służbowego telefonu na rozmowy prywatne również powstanie przychód z tytułu nieodpłatnych świadczeń. Rozmowy prywatne wykonywane ze służbowego telefonu powinny być rozliczane na podstawie billingu, z którego wynika ilość i czas połączeń prywatnych. Jeśli pracodawca zdecyduje się nie rozliczać pracownika z prywatnych rozmów, to po stronie tego pracownika powstanie przychód ze stosunku pracy. Przychodem będzie wówczas wartość wynikająca z przemnożenia liczby minut wykorzystanych na rozmowy prywatne i ceny wynikającej z umowy zawartej z operatorem.

W praktyce, dokonując zakupu telefonów służbowych, pracodawcy często negocjują z operatorem wysokość abonamentu, w którym zawarty jest pakiet darmowych minut. Czy nieprzekroczenie tego limitu ma wpływ na wysokość przychodu z nieodpłatnych świadczeń?

W tym przypadku pracodawca ma również prawo do obciążenia pracownika za rozmowy prywatne, a gdy odstąpi od tego obciążenia - powinna ustalić wartość przychodu z nieodpłatnego świadczenia.

Świadczenia rzeczowe

Przekazując pracownikom świadczenia rzeczowe, należy pamiętać, że niektóre z nich zostały zwolnione od podatku. Zwolnieniem przedmiotowym objęto wartość świadczeń rzeczowych otrzymywanych przez pracownika, sfinansowanych w całości ze środków zakładowego funduszu świadczeń socjalnych lub funduszy związków zawodowych. Zwolnienie to podlega ograniczeniu do wysokości 380 zł w roku podatkowym. Przy tym wspomnianymi świadczeniami rzeczowymi nie są bony, talony oraz inne znaki, które można wymienić na towar lub usługę. Do świadczeń objętych zwolnieniem możemy zaliczyć np.:

1) karnety na basen, siłownię itd.,

2) bilety do kina, teatru, muzeum itd.,

3) paczki świąteczne.

Wymienione świadczenia mają niewątpliwie wymagany charakter rzeczowy, tj. są przedmiotami materialnymi.

W odniesieniu do karnetów może pojawić się wątpliwość, czy nie należy ich traktować jako wspomniane w wymienionym przepisie „inne znaki, które można wymienić na towar lub usługę”. Do kwestii tej odniósł się jeden z organów podatkowych, który stwierdził, że pojęcie „innego znaku” jest bardzo szerokie i dotyczy każdego dowodu, bez względu na jego nazwę, który może być wymieniony na określony towar lub usługę. Może to być np. kupon. Natomiast za karnet należy uznać „rodzaj abonamentu na imprezy rozrywkowe, kartę lub bloczek z kuponami, biletami wstępu” (Nowy Słownik Języka Polskiego, PWN, Warszawa 2003). „Karnety nie uprawniają posiadacza do ich wymiany na usługę lub towar, lecz umożliwiają mu skorzystanie ze ściśle oznaczonego świadczenia. Z tego względu nie mogą być uznane, w rozumieniu art. 21 ust. 1 pkt 67 u.p.d.o.f., za inne znaki, uprawniające do ich wymiany na towary lub usługi” (postanowienie Naczelnika Pierwszego Wielkopolskiego Urzędu Skarbowego w Poznaniu z 16 listopada 2006 r., sygn. ZD/4060-78/06).

Wspomnianego wyżej zwolnienia nie można jednak zastosować do takich świadczeń, jak np.:

1) bony towarowe lub talony, uprawniające np. do zakupu artykułów spożywczych - zostały one bowiem bezpośrednio wyłączone ze zwolnienia,

2) wartość wycieczki, nawet sfinansowanej z zakładowego funduszu świadczeń socjalnych - w tym przypadku nie mamy do czynienia ze świadczeniem rzeczowym, lecz z usługą.

Jednym z warunków skorzystania ze zwolnienia jest sfinansowanie tych świadczeń w całości ze środków ZFŚS. Chodzi tu więc o źródło finansowania świadczeń rzeczowych. Ustawodawca nie odnosi się natomiast do wielkości udziału w finansowaniu świadczeń rzeczowych - tj. możliwe jest zarówno pokrycie przez organizację (pracodawcę) 100 proc. wartości świadczeń, jak i częściowe ich finansowanie z ZFŚS.

„W sytuacji gdy ze środków zakładowego funduszu świadczeń socjalnych finansowane jest 50 proc. wartości świadczenia rzeczowego (wartość karnetu) (...) zwolnieniem (...) objęta będzie ta część wartości przekazywanego pracownikowi karnetu na basen do wysokości ustawowego limitu, tj. do kwoty 380 zł w roku podatkowym” (postanowienie Naczelnika Pierwszego Wielkopolskiego Urzędu Skarbowego w Poznaniu z 16 listopada 2006 r., sygn. ZD/4060-78/06).

PRZYKŁAD

Firma poniosła w 2007 r. wydatki na rzecz swoich pracowników w całości sfinansowane ze środków ZFŚS, dotyczące (na jednego pracownika):

- biletów do kina i karnetów na basen w wysokości 350 zł,

- paczek świątecznych w wysokości 150 zł,

- wycieczki o wartości 100 zł.

Łączna wartość świadczeń rzeczowych wynosi w tym przypadku 500 zł (350 + 150), natomiast kwota ponad limit zwolnienia 380 zł, tj. 120 zł (500 - 380) będzie podlegała doliczeniu do wynagrodzenia i opodatkowaniu podatkiem dochodowym. Opodatkowaniu, jako przychód pracownika, podlegać będzie również wartość wycieczki.

Na potrzeby podatku dochodowego należy przede wszystkim ustalić, czy dane świadczenie dla pracowników może być potraktowane jako przychód ze stosunku pracy. Opodatkowaniu będą bowiem podlegały tylko te świadczenia, które można przypisać konkretnemu pracownikowi. W przeciwnym razie nie będziemy mieli do czynienia z przychodem, w związku z czym świadczenia takie nie będą podlegały opodatkowaniu.

PRZYKŁAD

Firma zorganizowała imprezę integracyjną, na którą mógł przyjść każdy pracownik. Z uwagi na brak możliwości przyporządkowania konkretnemu pracownikowi określonego przychodu, świadczenie to nie będzie opodatkowane podatkiem dochodowym.

Omawiając zagadnienie przekazania pracownikom wymienionych wyżej świadczeń rzeczowych, warto zwrócić uwagę na sytuację, gdy pracownicy sami zakupią np. karnety na siłownię, a organizacja jako pracodawca zrefunduje im ten zakup - nawet ze środków ZFŚS. Czy w tym przypadku możemy skorzystać ze zwolnienia?

Otóż w takiej sytuacji nie ma zastosowania omawiane zwolnienie od podatku.

„Sposób, w jaki wydatkowane są fundusze z ZFŚS, świadczy o rodzaju świadczenia, tzn. o jego charakterze rzeczowym bądź pieniężnym. Refundowanie bowiem zakupów poszczególnym pracownikom ze środków ZFŚS nie jest świadczeniem rzeczowym, tylko pieniężnym. Jak wynika z przepisu prawa podatkowego, świadczenie pieniężne, mimo że zostało zrefundowane z zakładowego funduszu świadczeń socjalnych, nie zostało wymienione w katalogu zwolnień przedmiotowych” (postanowienie Naczelnika Urzędu Skarbowego w Bielsku Podlaskim z 7 lutego 2006 r., sygn. US. I-1/B/415-1/06).

Udostępnienie lokalu mieszkalnego

W przypadku wykorzystywania przez pracownika lokalu mieszkalnego udostępnionego przez pracodawcę również wystąpi przychód ze stosunku pracy z tytułu nieodpłatnego świadczenia. Nie zawsze jednak przychód ten będzie podlegał opodatkowaniu.

Wolna od podatku dochodowego jest wartość świadczeń ponoszonych przez pracodawcę z tytułu zakwaterowania pracowników w:

• hotelach pracowniczych,

• kwaterach prywatnych, wynajmowanych na cele zbiorowego zakwaterowania

- do wysokości nieprzekraczającej miesięcznie kwoty 500 zł.

Zwolnienie to ma zastosowanie do pracowników, których miejsce zamieszkania jest położone poza miejscowością, w której znajduje się zakład pracy, a podatnik (pracownik) nie korzysta z podwyższonych kosztów uzyskania przychodów. Warto zaznaczyć, że zbiorowe zakwaterowanie polega na tym, że jeden lokal udostępniony jest grupie kilku pracowników, tj. co najmniej dwóm.

PRZYKŁAD

Pracodawca zawarł umowę najmu lokalu mieszkalnego znajdującego się w innej miejscowości niż jego siedziba. Lokal ten jest przeznaczony na mieszkanie służbowe, w którym czasowo będą zamieszkiwali pracownicy, którzy stale mieszkają poza miejscem pracy. Mieszkanie to jest przeznaczone dla trzech pracowników.

Lokal ten należy uznać za kwaterę prywatną wynajmowaną na cele zbiorowego zakwaterowania, uprawniającą do zwolnienia przedmiotowego.

Podstawa prawna:

ustawa z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (j.t. Dz.U. z 2000 r. Nr 14, poz. 176 z późn.zm.).

REKLAMA

REKLAMA