Jak rozliczyć koszty produkcji

REKLAMA

REKLAMA

REKLAMA

REKLAMA

W małych zakładach produkcyjnych zwykle odbywa się mało skomplikowany proces produkcyjny. W tych miejscach wystarczy prowadzić ewidencję kosztów tylko według rodzaju, na kontach zespołu 4. W średnich i dużych przedsiębiorstwach produkcyjnych, ze względu na złożoność i wielkość produkcji, zalecany jest rozbudowany system ewidencyjny. Oznacza to wykorzystanie kont zarówno zespołu 4, jak i zespołu 5.

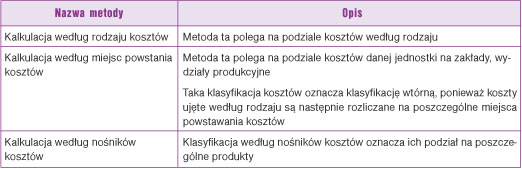

Rozliczenie kosztów w przedsiębiorstwach produkcyjnych może być prowadzone według:

• rodzaju kosztów,

REKLAMA

• miejsc ich powstawania,

• nośników kosztów.

Tabela 1. Metody kalkulacji kosztów

Ewidencja kosztów według rodzaju

Ewidencję kosztów według rodzaju prowadzi się na kontach zespołu 4.

Na kontach tego zespołu są ujmowane wszystkie koszty poniesione w danym okresie sprawozdawczym, niezależnie od tego, czy zostaną one zaliczone do kosztów bieżącego okresu, czy też do przyszłych okresów sprawozdawczych.

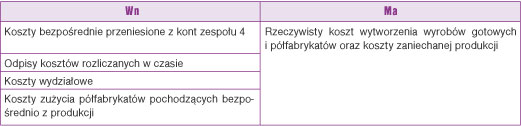

Ewidencja na koncie 501 „Koszty wytworzenia wyrobów i półfabrykatów”

Jeśli ewidencję kosztów prowadzi się na kontach zespołu 4 i 5, to do rozliczenia kosztów stosuje się konto 490 „Rozliczenie kosztów”.

Koszty technicznego wytworzenia ewidencjonujemy na koncie 501 „Koszty wytworzenia wyrobów i półfabrykatów”.

Tabela 2. Typowe zapisy na koncie 501

Jeżeli jednostka prowadzi pełną ewidencję kosztów, tj. ewidencjonuje koszty zarówno na kontach zespołu 4, jak i na kontach zespołu 5, ewidencja na koncie 501 odbywa się w korespondencji z kontem 490 „Rozliczenie kosztów”.

Polecamy: Ustawa o rachunkowości z komentarzem do zmian (książka)

Jeśli jednostka nie prowadzi kont zespołu 4, księgowanie następuje bezpośrednio na koncie 501.

Saldo konta 501 wyraża stan produkcji w toku, wyrobów gotowych lub półfabrykatów.

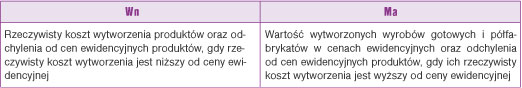

Ewidencja na koncie 580 „Rozliczenie kosztów produkcji”

Rozliczenia rzeczywistych kosztów wytworzenia wyrobów gotowych i półfabrykatów oraz porównania tych kosztów z wartością produktów według cen ewidencyjnych dokonuje się za pomocą konta 580 „Rozliczenie kosztów produkcji”.

Tabela 3. Typowe zapisy na koncie 580

Konto 580 „Rozliczenie kosztów działalności produkcyjnej” nie może wykazywać salda na koniec okresu sprawozdawczego.

UWAGA!

Nie zaleca się prowadzenia konta 580, gdy ewidencja wyrobów gotowych i półfabrykatów odbywa się według rzeczywistych kosztów.

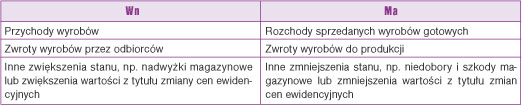

Ewidencja na koncie 601 „Wyroby gotowe”

Zapasy wyrobów gotowych i półfabrykatów wycenia się według kosztów wytworzenia. Przez koszty wytworzenia rozumie się koszty bezpośrednie wyrobów gotowych i półfabrykatów oraz uzasadnioną część kosztów pośrednich produkcji, przypadającą na okres ich wytwarzania.

Do kosztów wytwarzania wyrobów i półfabrykatów nie zalicza się kosztów ogólnych zarządu i kosztów sprzedaży produktów.

Koszty wyrobów gotowych ewidencjonuje się na koncie 601 „Wyroby gotowe”. Półfabrykaty są objęte ewidencją ilościowo-wartościową i figurują na koncie 602 „Półfabrykaty”.

Tabela 4. Typowe zapisy na koncie 601

Przy produkcji wyrobów sporządza się odpowiednią kalkulację poniesionych kosztów. Kalkulacją mogą być obejmowane poszczególne rodzaje wyrobów lub ich grupy oraz półfabrykaty. Spośród różnych metod kalkulacji najczęściej w praktyce stosowana jest kalkulacja podziałowa lub doliczeniowa.

Kalkulacja podziałowa polega na tym, że łączną sumę kosztów produkcji dzieli się przez ogólną liczbę wyprodukowanych jednostek, otrzymując w ten sposób koszty jednostkowe.

Metoda ta ma zastosowanie wówczas, gdy wytwarza się jeden produkt lub produkty podobne do siebie albo zbliżone z punktu widzenia kosztów, po dokonaniu odpowiednich przeliczeń. Metodę podziałową stosuje się na ogół przy produkcji masowej i wieloseryjnej.

Przy zastosowaniu metody doliczeniowej ustala się koszty bezpośrednie przedmiotów kalkulacji, a koszty pośrednie dolicza się do kosztów bezpośrednich za pomocą określonych kluczy (np. w proporcji do płac bezpośrednich z narzutami, zużycia materiałów bezpośrednich, czasu pracy robotników lub maszyn). Metodę tę można stosować przy produkcji jednostkowej i małoseryjnej.

Zasady ujmowania kosztów zakupu

Produkty gotowe i półfabrykaty mogą być wyceniane według cen ewidencyjnych. W ewidencji księgowej na koncie 621 wykazujemy odchylenia od cen ewidencyjnych wyrobów gotowych, a na koncie 622 – odchylenia od cen ewidencyjnych półfabrykatów.

Po stronie debetowej kont 621 i 622 wykazujemy odchylenia debetowe (gdy rzeczywisty koszt wytworzenia wyrobów lub półfabrykatów jest wyższy od ceny ewidencyjnej) oraz rozliczenie odchyleń kredytowych.

Natomiast po stronie kredytowej konta 621 lub 622 wykazujemy odchylenia kredytowe, gdy rzeczywisty koszt wytworzenia jest niższy od ceny ewidencyjnej, oraz rozliczenie odchyleń debetowych.

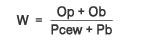

Przy stosowaniu cen ewidencyjnych rzeczywisty koszt wytworzenia wyrobów gotowych i półfabrykatów ustala się z uwzględnieniem odchylenia od cen ewidencyjnych. Odchylenie od cen ewidencyjnych wylicza się według wskaźnika odchyleń:

gdzie:

W – wskaźnik odchylenia,

Op – odchylenie na początku okresu,

Ob – odchylenie powstałe w okresie bieżącym,

Pcew – stan produktów na początek okresu według cen ewidencyjnych,

Pb – przychód produktów w okresie bieżącym według cen ewidencyjnych.

Za pomocą tak ustalonego wskaźnika wylicza się kwotę odchyleń przypadających na pozostałość zapasu wyrobów gotowych lub półfabrykatów, a różnicę odnosi się na konto „Koszt sprzedanych wyrobów gotowych”.

UWAGA!

Przyjęte zasady rozliczania odchyleń od cen ewidencyjnych nie mogą być zmieniane w ciągu roku sprawozdawczego.

Rachunek zysków i strat

Ewidencja kosztów i ich rozliczanie mogą być prowadzone przy zastosowaniu rachunków zysków i strat metodą porównawczą lub kalkulacyjną. Wybór odpowiedniej wersji zależy od jednostki i powinien być ujęty w zakładowym planie kont.

W przypadku gdy jednostka sporządza porównawczy rachunek zysków i strat, na koniec roku obrotowego przenosi koszt wytworzenia sprzedanych wyrobów gotowych i półfabrykatów z kont zespołu 7 oraz koszty zarządu, sprzedaży i koszty działalności handlowej z kont zespołu 5 – na stronę debetową konta 490.

UWAGA!

Przeniesienie kosztów z kont zespołu 7 obejmuje również koszty obrotów wewnętrznych z konta 791.

Saldo konta 490 „Rozliczenie kosztów” powinno odpowiadać zmianie wyrobów gotowych, półfabrykatów, produkcji niezakończonej i rozliczeń międzyokresowych kosztów – między początkiem i końcem roku obrotowego. Saldo tego konta przenosi się na konto 860 „Wynik finansowy”.

W przypadku sporządzania kalkulacyjnego rachunku zysków i strat koszty ujęte według rodzaju na kontach zespołu 4 przenosi się na konto 490 „Rozliczenie kosztów”. Natomiast koszty wytworzenia sprzedanych produktów zaewidencjonowane na kontach zespołu 7 oraz koszty ogólne zarządu, koszty sprzedaży i koszty handlowe na konto 860 „Wynik finansowy”.

Przykład

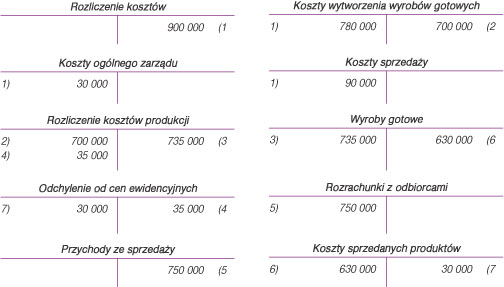

Jednostka przemysłowa za dany okres rozliczeniowy wykazała po stronie Ma konta 490 „Rozliczenie kosztów” koszty według rodzaju na 900 000 zł.

Na kontach zespołu 5 wykazano:

• koszty wytworzenia wyrobów: 780 000 zł,

• koszty ogólne zarządu: 90 000 zł,

• koszty sprzedaży wyrobów gotowych: 30 000 zł.

Na koniec roku obrotowego wykazano koszty produkcji w toku o wartości 80 000 zł.

1. Przeksięgowano z konta 490 „Rozliczenie kosztów” na konta zespołu 5 saldo w wysokości 900 000 zł.

2. Przeksięgowano rzeczywiste koszty wyprodukowanych wyrobów gotowych z konta 501 na konto 580 „Rozliczenie kosztów produkcji” w wysokości 700 000 zł.

3. Przeniesiono koszty wyrobów gotowych z konta 580 na konto 601 „Wyroby gotowe” według cen ewidencyjnych w kwocie 735 000 zł.

4. Przeniesiono odchylenia od cen ewidencyjnych wyprodukowanych wyrobów gotowych na konto 621 „Odchylenia od cen ewidencyjnych” – 35 000 zł.

5. Wystawiono faktury odbiorcom za sprzedane wyroby gotowe na 750 000 zł (bez VAT).

6. Przeniesiono wartość sprzedanych wyrobów gotowych w wysokości 630 000 zł.

7. Przeniesiono odchylenia od cen ewidencyjnych przypadające na sprzedane wyroby gotowe w wysokości 30 000 zł.

Marian Borkowski

biegły rewident

REKLAMA

REKLAMA