Odliczanie VAT od samochodów używanych przez handlowców - jak będą działać organy podatkowe?

REKLAMA

Polecamy: Samochód po zmianach od 1 kwietnia 2014 - multipakiet

REKLAMA

REKLAMA

Z początkiem kwietnia zmianie uległy zasady odliczania podatku od towarów i usług przy zakupie pojazdu w zależności od sposobu jego wykorzystania. Do 31 grudnia 2013 przysługiwało odliczenie w wysokości 60% wartości auta, jednak nie więcej niż 6 tysięcy złotych. W ramach kosztów eksploatacyjnych można było odliczyć 100% wydatków. W okresie przejściowym do 31 marca przedsiębiorcy posiadali komfort pełnego zwolnienia z kosztów zakupu, eksploatacji i paliwa. Obecnie obowiązujące przepisy różnicują odliczanie kosztów w zależności od wykorzystania samochodu wyłącznie do celów firmowych, bądź w sposób mieszany (służbowy i prywatny).

Odliczenie VAT od samochodów od 1 kwietnia 2014 r. - wyjaśnienia MF

W celach firmowych pełne, w celach mieszanych ograniczone zwolnienie

Regułą ma być mieszany charakter wykorzystania auta. Przy zakupie pojazdu i w kwestii kosztów eksploatacyjnych ustawodawca zdecydował się na przyznanie odliczenia w wysokości 50%, bez konieczności udowadniania tej zależności. Koszty paliwa odliczane będą na tej samej zasadzie, jednak ulga ta nie obowiązuje do 30 czerwca 2015 roku. Wykorzystując auto wyłącznie w celach służbowych podatnik odlicza 100% kosztów zakupu, eksploatacji i paliwa. Chociażby jednorazowe użycie auta w celu prywatnym wyklucza możliwość pełnego odliczenia. Organy podatkowe mają badać stan faktyczny w oparciu o skrupulatnie prowadzoną ewidencję przebiegu.

REKLAMA

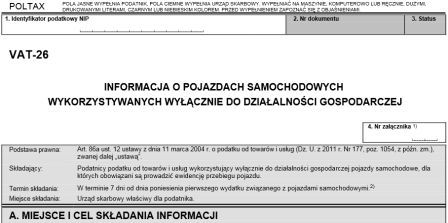

Zobacz wzór: Informacja VAT-26

Biuletyn objaśnia po drakońsku

Nowe, problematyczne przepisy stwarzają ryzyko poniesienia znacznych strat przez podatnika, który można zostać zobligowany do zwrotu nienależnego odliczenia oraz zapłacenia wysokiej kary. Wątpliwości interpretacyjne Ministerstwo Finansów zdecydowało się wyjaśnić w wydanym specjalnie z okazji nowelizacji biuletynie. Ewidencja przebiegu pojazdu musi zawierać tak szczegółowe dane jak stan licznika na dzień rozpoczęcia prowadzenia ewidencji, na koniec każdego okresu rozliczeniowego oraz na dzień jej zakończenia. Każda osoba, która korzysta z pojazdu musi zostać umieszczona na liście włącznie z określeniem przebytej trasy i ilością pokonanych kilometrów (również na koniec okresu rozliczeniowego i na zakończenie eksploatacji auta).

Autem firmowym do pracy i do domu - odliczenie VAT

Wadliwe prowadzenie ewidencji (ministerstwo przykładowo wymienia: niepełne zapisy, luki w poszczególnych pozycjach, sprzeczne zapisy, niezgodności w zakresie stanu licznika ze stanem rzeczywistym) spowoduje, iż podatnik otrzyma jedynie prawo do ograniczonego zwolnienia. Istotnie o tym, że auto jest wykorzystywane w celach wyłącznie służbowych mogą zadecydować takie niuanse jak chociażby „obowiązek zostawiania po godzinach pracy na parkingach przedsiębiorstwa pojazdów używanych przez pracowników, bez możliwości ich pobrania poza tymi godzinami, w tym w weekendy, na cele inne niż wyłącznie działalność przedsiębiorstwa”- czytamy w biuletynie.

Luka w sprawie handlowców- ekspert stawia pytanie

Na wadliwość tego rozwiązania zwraca uwagę ekspert Pracodawców RP Mariusz Korzeb. Przyznaje wprawdzie, iż projekt nowelizacji słusznie zakładał możliwość pełnego odliczenia kosztów zakupu i eksploatacji auta wykorzystywanego wyłącznie w celach służbowych. Jednorazowe użycie go w innym celu zrywa ten związek, a co za tym idzie podatnik traci prawo do pełnego odliczenia. Ekspert argumentuje to w ten sposób, iż w końcu dojazd pracownika do miejsca pracy co do zasady nie wlicza się do czasu pracy, zatem parkowanie auta służbowego w miejscu zamieszkania organy skarbowe mogą interpretować jako okoliczność zrywającą. Zauważa jednak problematyczną kwestię pracowników będących handlowcami. Sąd Najwyższy w wyroku I PK 107/08 stwierdził, iż czas pracy w myśl art. 128 kodeksu pracy rozpoczyna się od wyjazdu z mieszkania pracownika handlowego, w sytuacji gdy pracodawca nie określił miejsca mającego charakter siedziby zamiejscowej, a praca wykonywana była w całości w placówkach handlowych, do których pracownik dojeżdżał samochodem z zajmowanego przez siebie mieszkania. Obejmuje to również powrót po wykonaniu zasadniczego zadania pracowniczego.

Może to rodzić dysonans interpretacyjny. Systemowa wykładnia nakazywałaby zastosowanie orzeczenia do handlowców wprost, a zatem w stosunku do wykorzystywanych przez nich aut należałoby przyznać pełną ulgę. Drakońskie zasady stosowane przez Urzędy Skarbowe mogą jednak spowodować, iż parkowanie auta w okolicy mieszkania handlowca może zostać potraktowane jako wykorzystanie go do celów prywatnych.

Podyskutuj o tym na naszym FORUM

Polecamy: Biuletyn VAT

Ministerialny biuletyn restrykcyjne interpretuje nowe prawo. Istnieje obawa, że wykładnia stosowana przez organy podatkowe może spowodować wiele szkód w związku z odkrywanymi na bieżąco lukami.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA