Od kary umownej klient musi zapłacić podatek

REKLAMA

Na rynku nieruchomości pojawił się nowy zwyczaj. Deweloperzy coraz częściej tuż przed odebraniem mieszkania przez klienta zrywają umowę przedwstępną sprzedaży nieruchomości. Gotowe mieszkanie deweloper sprzedaje z zyskiem, a klient pozostaje najczęściej z niczym. To efekt galopujących cen nieruchomości i braku na rynku nowych mieszkań. Na praktyki takie pozwalają jednak umowy przedwstępne podpisywane przez deweloperów z klientami. Większość takich umów zawierana jest w zwykłej formie pisemnej, co nie zapewnia klientowi żadnych gwarancji.

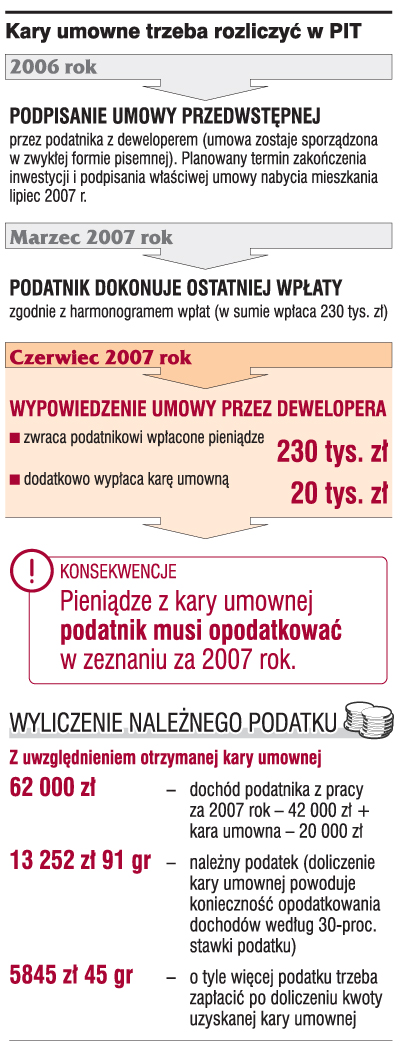

Rekompensatą za szkody poniesione przez klientów mają być kary umowne. Problem jednak w tym, że deweloperzy z ich wypłatą również często zwlekają. Na klienta, któremu wreszcie uda się wyegzekwować wypłatę kary umownej, czeka kolejna niespodzianka: konieczność zapłacenia podatku.

Eksperci są zgodni. Kara umowna nie jest odszkodowaniem i nie podlega zwolnieniu. Pieniądze otrzymane z tego tytułu trzeba dodać do dochodu i opodatkować według skali podatkowej.

Kolejne źródło przychodu

Jak wyjaśnia Przemysław Polkowski, doradca podatkowy z Kancelarii Prawnej Chałas i Wspólnicy ustawa o podatku dochodowym od osób fizycznych nie określa zamkniętego katalogu źródeł przychodów. Jego zdaniem lektura przepisu dotyczącego innych źródeł przychodów w połączeniu z analizą zwolnień zawartych w ustawie prowadzi do konkluzji, że kary umowne wypłacone przez deweloperów są opodatkowane podatkiem dochodowym.

- Pociąga to za sobą konieczność wykazania tych kwot w zeznaniu rocznym - twierdzi nasz rozmówca.

Podkreśla, że deweloper ma obowiązek przekazania informacji o wysokości wypłaconej kary umownej zarówno naczelnikowi urzędu skarbowego, jak i klientowi w terminie do końca lutego następnego roku podatkowego.

- Pocieszające może być tylko to, że klient nie musi płacić podatku od całości zwróconych pieniędzy. Sama zaliczka uprzednio wpłacona przez klienta, a następnie zwrócona przez dewelopera, nie skutkuje powstaniem obowiązku podatkowego - potwierdza Przemysław Polkowski.

Kara to nie odszkodowanie

Niekorzystne dla podatników stanowisko w sprawie opodatkowania kar umownych potwierdza także kolejny ekspert.

- Kara umowna jako instytucja prawa cywilnego polega na możliwości zastrzeżenia w umowie, że naprawienie szkody wynikłej z niewykonania lub nienależytego wykonania zobowiązania niepieniężnego nastąpi przez zapłatę określonej sumy, tzw. kary umownej - wyjaśnia Adrian Jonca, doradca podatkowy z kancelarii Beiten Burkhandt.

Dodaje, że zgodnie z przepisami podatkowymi wolne od podatku dochodowego - z pewnymi wyjątkami - są otrzymane odszkodowania. Ich wysokość lub zasady ustalania muszą jednak wynikać wprost z przepisów odrębnych ustaw lub przepisów wykonawczych wydanych na podstawie tych ustaw. Kara umowna nie została jednak objęta katalogiem zwolnień, o których mowa w art. 21 ust. 1 pkt 3 ustawy o PIT.

Co więcej, organy podatkowe uznają, że gdyby intencją ustawodawcy było także zwolnienie kar umownych, to znalazłoby to odzwierciedlenie wprost w ustawie, zwłaszcza że pojęciem kary umownej ustawodawca posługuje się w innych przepisach.

Organy podatkowe orzekają dość jednolicie, że kwota kary umownej wypłacona konsumentowi za nieterminowe oddanie lokalu mieszkalnego lub zerwanie umowy z konsumentem musi być opodatkowana.

- Stanowi przychód podatnika podlegający opodatkowaniu podatkiem dochodowym od osób fizycznych według zasad ogólnych - podkreśla ekspert.

Przydatny akt notarialny

Podatkowe koszty zerwania umowy z deweloperem powinny zatem dodatkowo przekonać przyszłych nabywców mieszkań do zawierania umów przedwstępnych w formie aktu notarialnego.

- Doświadczenia związane z obrotem nieruchomościami, kiedy sprzedającym mieszkanie jest deweloper wskazują, że nabywca mieszkania, chcąc zabezpieczyć swoje interesy, powinien zawrzeć umowę w formie akt notarialnego - mówi Marcin Łoś, radca prawny z kancelarii Galicki Litwiński Chechlińska Łoś.

Dodaje, że w praktyce deweloperzy zawierają z klientami umowy dwojakiego rodzaju. Umowy przedwstępne albo tzw. umowy deweloperskie. Te drugie są umowami zobowiązującymi właściciela gruntu do wybudowania na tym gruncie domu, a po zakończeniu budowy do ustanowienia odrębnej własności lokali i przeniesienia tego prawa na drugą stronę umowy.

Celem zawarcia umowy przedwstępnej jest wzmocnienie wzajemnego zobowiązania stron do zawarcia w przyszłości oznaczonej umowy, w tym przypadku umowy sprzedaży nieruchomości.

- Ustawodawca różnicuje jednak skutki związane z możliwością dochodzenia zawarcia umowy przyrzeczonej, w sytuacji, kiedy jedna ze stron uchyla się od jej zawarcia, uzależniając je od formy, w której zawarta zostaje umowa przedwstępna - wyjaśnia Marcin Łoś.

Zgodnie z art. 390 kodeksu cywilnego, w braku odrębnego zastrzeżenia umownego, jeżeli strona zobowiązana do zawarcia umowy przyrzeczonej uchyla się od jej zawarcia, a umowa przedwstępna nie czyni zadość wymaganiom, od których zależy ważność umowy przyrzeczonej (tj. nie została zawarta w formie aktu notarialnego) druga strona może żądać jedynie naprawienia szkody.

Powstała strata jest w praktyce trudna do udowodnienia.

Deweloper ma wybór

Praktyka pokazuje, że deweloperzy, mimo groźby roszczeń odszkodowawczych ze strony kupujących, w sytuacji ciągłego wzrostu cen nieruchomości wolą od umowy odstąpić za cenę nawet dużej kary.

- Jeżeli jednak kupujący podpisze z deweloperem umowę w formie aktu notarialnego i zostaną spełnione warunki do zawarcia umowy przyrzeczonej, pozycja dewelopera uchylającego się od jej zawarcia jest znacznie słabsza - podkreśla Marcin Łoś.

Kupujący uzyskuje gwarancję nabycia mieszkania po cenie wynegocjowanej w umowie przedwstępnej i może żądać zawarcia umowy przyrzeczonej. W praktyce może wnosić, aby sąd wydał orzeczenie zastępujące oświadczenie woli strony uchylającej się od zawarcia umowy przyrzeczonej.

ALEKSANDRA TARKA

REKLAMA

REKLAMA