Kredyty mieszkaniowe na progu 2023 roku – zdolność kredytowa, raty, oprocentowanie

REKLAMA

REKLAMA

Kredyty hipoteczne - zdolność kredytowa – grudzień 2022 r.

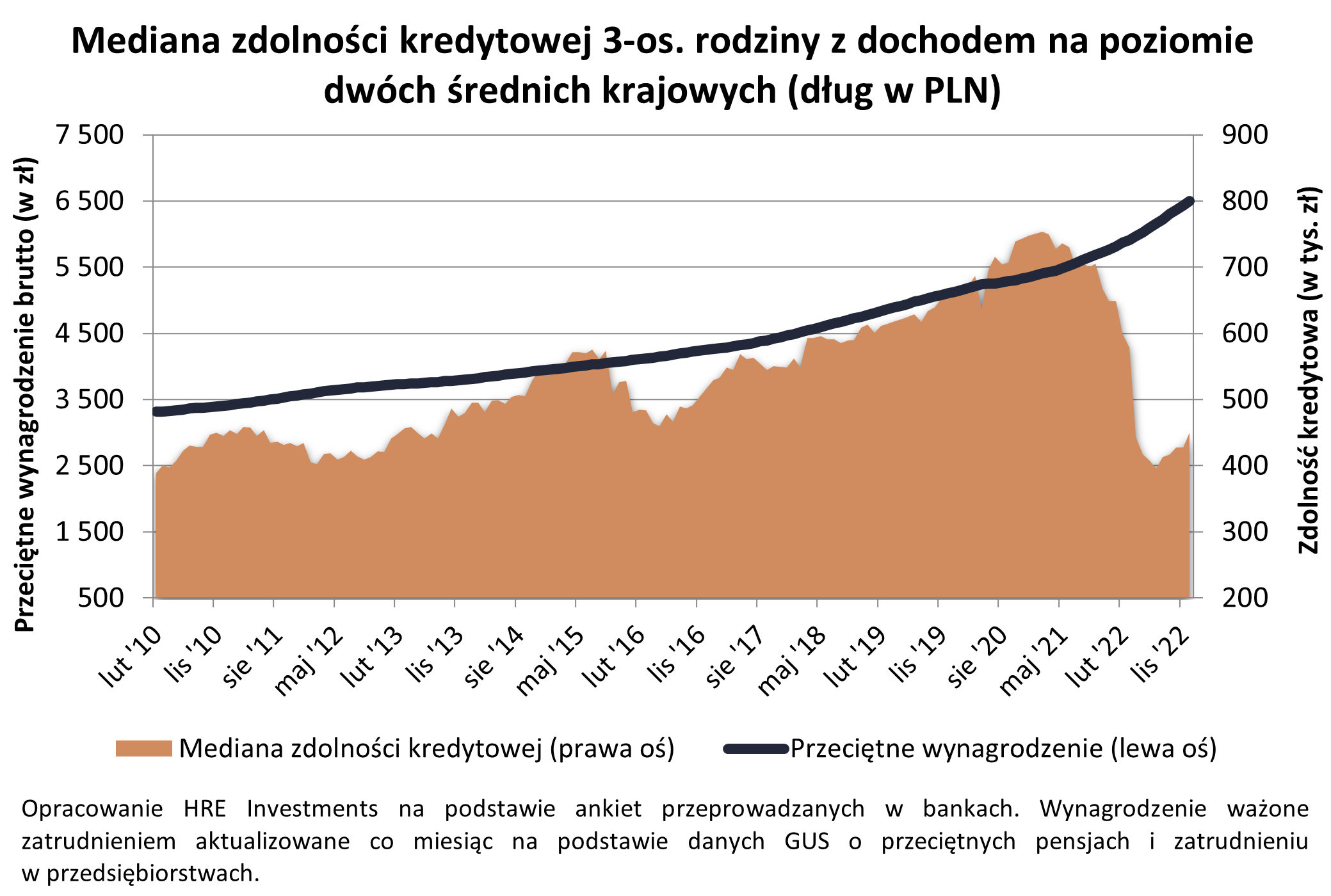

W grudniu 2022 r. trzyosobowa rodzina dysponująca dwiema średnimi krajowymi mogła pożyczyć na mieszkanie 450 tysięcy złotych. To wzrost o ponad 5% w porównaniu do sytuacji sprzed miesiąca. Wtedy medianę zdolności kredytowej oszacowaliśmy bowiem na 427 tys. złotych.

Już od miesięcy losy zdolności kredytowej Polaków są bardzo burzliwe. Jeszcze przed cyklem podwyżek stóp procentowych zdolność kredytowa trzyosobowej rodziny z dochodem na poziomie dwóch średnich krajowych opiewała na 700 tysięcy złotych. Zacieśnianie polityki monetarnej sprowadziło zdolność kredytową do poziomu poniżej 400 tysięcy złotych w lipcu br. Potem, a więc już przez

5 miesięcy sytuacja zaczęła się poprawiać, a dostęp do kredytów zaczął być powoli ułatwiany. Tempo pozytywnych zmian jest jednak znacznie wolniejsze niż to, w którym jeszcze niedawno zdolność kredytowa malała.

REKLAMA

REKLAMA

Mediana zdolności kredytowej 3-os. rodziny z dochodem na poziomie dwóch średnich krajowych (kredyt w PLN) 2010-2022

HRE Investments

Zdolność kredytowa wzrosła, bo spadł WIBOR

W ostatnich miesiącach na poprawę zdolności kredytowej wpływał wzrost płac i wzmożona konkurencja pomiędzy bankami o uszczuplone grono klientów. Od wakacji te dwa elementy

z sukcesem przeciwdziałały skutkom rosnącego WIBOR-u, a więc też rosnącemu oprocentowaniu kredytów. W grudniu te trzy elementy zaczęły jednak współdziałać. WIBOR, a więc składnik oprocentowania kredytów już w pierwszej połowie listopada zaczął spadać. To osoby dopiero chcące zaciągnąć kredyt mogą najszybciej zauważyć efekty jej zmiany. Dzięki temu mogą oni po prostu zaciągnąć większy dług.

Przypomnijmy, że w szczytowym momencie WIBOR w wersji trzymiesięcznej był notowany na poziomie ponad 7,6%. Poziom wskaźnika był tak wysoki ze względu na to, że rynek spodziewał się dalszego podnoszenia stóp procentowych przez RPP. Tak się jednak nie stało. W efekcie braku podwyżek WIBOR 3M dnia 14.12.2022 był notowany na poziomie 7,09%. Jest to najniższa wartość tego wskaźnika od końca sierpnia 2022 roku.

Zdolność kredytowa może jeszcze wzrosnąć co najmniej z trzech powodów

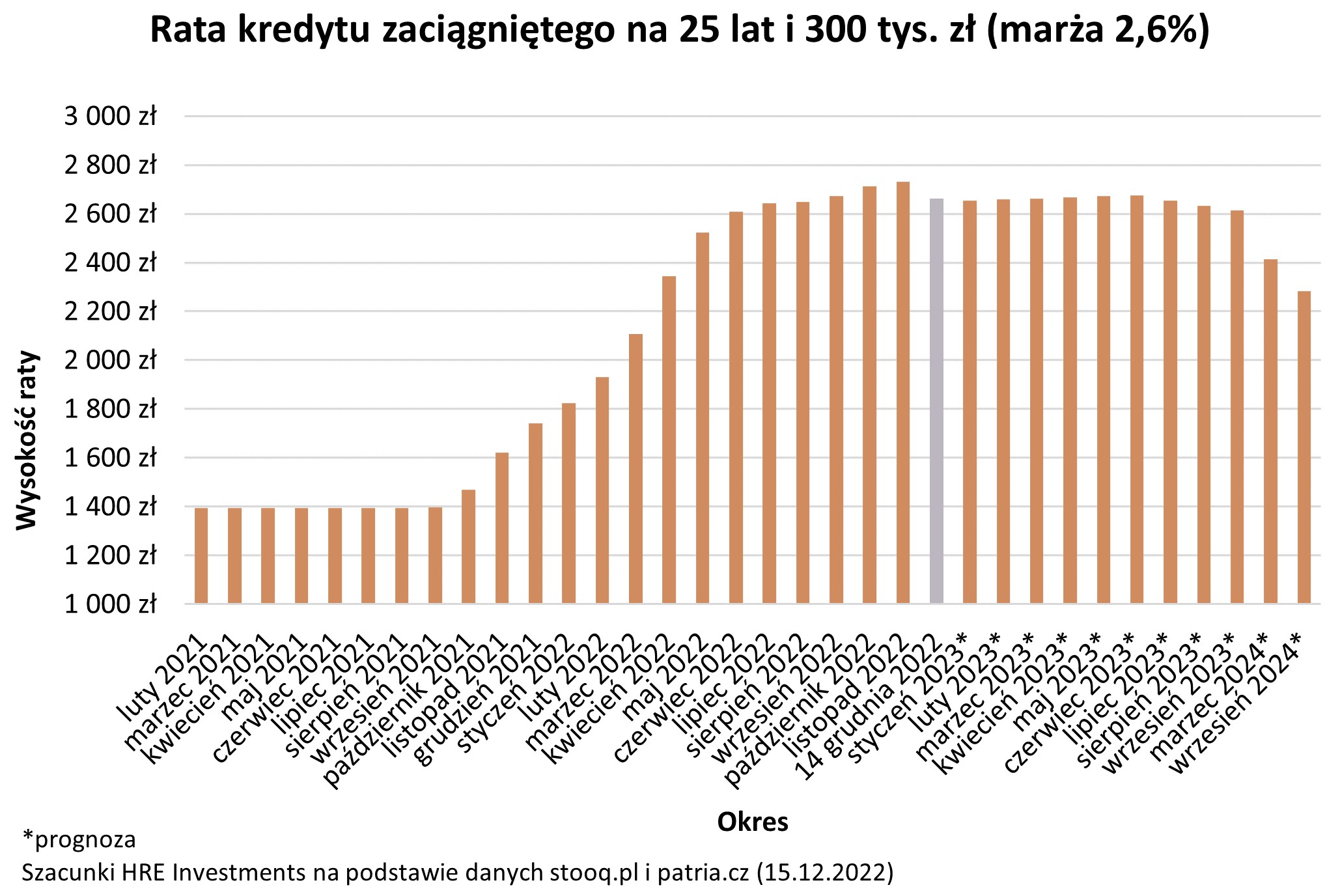

Obserwowane spadki WIBOR-u to tylko jedna z dobrych wieści jakie się ostatnio pojawiają. Jeszcze bardziej optymistyczne są prognozy pokazujące jak wartość tego wskaźnika może się kształtować

w przyszłości. Kontrakty terminowe sugerują tu spadki. W perspektywie roku WIBOR 3M może być notowany na poziomie 6%. Ma to być konsekwencja rozpoczęcia jeszcze w 2023 roku cyklu obniżek stóp procentowych. Taką przyszłość sugerują obecne notowania kontraktów terminowych FRA. Jest ona z punktu widzenia potencjalnych kredytobiorców pozytywna, choć należy zawsze pamiętać, że notowania rynkowe potrafią być zmienne reagując na bieżące doniesienia ekonomiczne czy geopolityczne.

REKLAMA

Pozytywne efekty dla przyszłych kredytobiorców dać może też zamiana stawki WIBOR na potencjalnie niższy WIRON. To czeka nas już w 2023 roku i na początek polegać ma na tym, że banki zaczną stosować nową stawkę w przypadku nowoudzielanych kredytów. To powinno spowodować, że kredyty oparte

o WIRON będą tańsze, a więc też łatwiej dostępne.

Dodatkowym bodźcem dla rosnącej zdolności kredytowej są również rosnące z dwucyfrową dynamiką wynagrodzenia. Dane GUS na temat pensji w przedsiębiorstwach sugerują, że w październiku 2022 przeciętne wynagrodzenie wynosiło 6,7 tys. złotych brutto, co stanowi wynik o 13% lepszy niż rok wcześniej. Projekcja przygotowana przez analityków NBP sugeruje, że wynagrodzenia w Polsce będą

w kolejnych latach rosły (o 11,9% w 2023 roku, 7,6% w 2024 roku i 5,9% w 2025 roku). Jest to o tyle ważne, że przy wyższych wynagrodzeniach banki mogą być skłonne pożyczyć nam więcej w ramach kredytów mieszkaniowych.

Rata kredytu hipotecznego - prognoza 2023 - wykres

Rata kredytu hipotecznego - prognoza 2023 - wykres

HRE Investments

Ponad 100 tysięcy różnicy w potencjalnej zdolności kredytowej

Uśrednione dane dają nam obraz całego rynku. Trzeba jednak trzeba pamiętać, że w zależności od banku kwota dostępnej „hipoteki” może się znacznie różnić. I tak na przykład w grudniu 2022 najwięcej moglibyśmy pożyczyć będziemy mogli w Banku Pekao, PKO Banku Polskim oraz PKO Banku Hipotecznym. Te instytucje oszacowały zdolność kredytową naszej przykładowej rodziny na ponad 470 tys. złotych. Trochę niższych propozycji należy się spodziewać w bankach: Millennium, Alior, BNP Paribas czy Santander. Oferty tych instytucji zawierają się w przedziale od 430 tys. złotych do ponad 450 tys. złotych. Z drugiej strony mamy natomiast BOŚ Bank i ING, w których oferowana kwota kredytu nie przekroczyła 400 tys. złotych.

Oczywiście zdolność kredytowa to tylko jeden z aspektów, który należy wziąć pod uwagę przy wyborze kredytu. Nie mniej ważny jest chociażby łączny koszt obsługi długu i produktów powiązanych, zasady wcześniejszej spłaty kredytu czy tego jakie oprocentowanie będziemy mieli (stałe czy zmienne).

| Zdolność kredytowa 3-os. rodziny z dochodem 9336 zł netto | |||

Nazwa Banku | Maksymalna zdolność kredytowa | RRSO zapropono-wanego kredytu | Maksymalna część ceny mieszkania, którą bank może kredytować |

| Bank Pekao | 486 700 zł | 9,71% | 90% |

| PKO Bank Polski | 473 750 zł | 10,12% | 90% |

| PKO Bank Hipoteczny | 473 750 zł | 10,12% | 90% |

| Bank Millennium | 456 000 zł | 9,02% | 90% |

| Alior | 449 682 zł | 9,50% | 90% |

| BNP Paribas | 446 582 zł | 9,43% | 80% |

| Santander | 430 190 zł | 9,45% | 90% |

| BOŚ Bank | 389 197 zł | 10,74% | 80% |

| ING | 376 431 zł | 8,39% | 80% |

Przypadek: Małżeństwo z jednym dzieckiem. Obie dorosłe osoby pracują od 3 lat na pełen etat na umowie na czas nieokreślony. Dochód rodziny na poziomie 9336 zł netto miesięcznie. Modelowy kredytobiorca mieszka w mieście o 300 tys. mieszkańców i ma pozytywną historię kredytową. Na ten moment rodzina spłaciła wszystkie kredyty, nie posiada kart kredytowych czy limitów | |||

| Opracowanie HRE Investments na podstawie danych przesłanych przez banki (termin nadsyłania ankiet 14.12.2022 r.) | |||

Oskar Sękowski, Bartosz Turek, HRE Investments

REKLAMA

REKLAMA