Emerytury 2023 - od 1 kwietnia emerytury obliczane przez ZUS będą niższe

REKLAMA

REKLAMA

Jak informuje prof. Gertruda Uścińska, prezes Zakładu Ubezpieczeń Społecznych - od 1 kwietnia 2023 roku ZUS będzie korzystał z nowej tablicy średniego dalszego trwania życia opublikowanej przez Główny Urząd Statystyczny. wskutek tego emerytury obliczane po 1 kwietnia 2023 roku będą niższe o ponad 6 proc. Zmiana nie dotyczy osób, które już przeszły na emeryturę.

Nowa tablica średniego dalszego trwania życia opublikowana przez GUS. Od 1 kwietnia 2023 r. ZUS, obliczając emerytury, będzie stosował tę tablicę

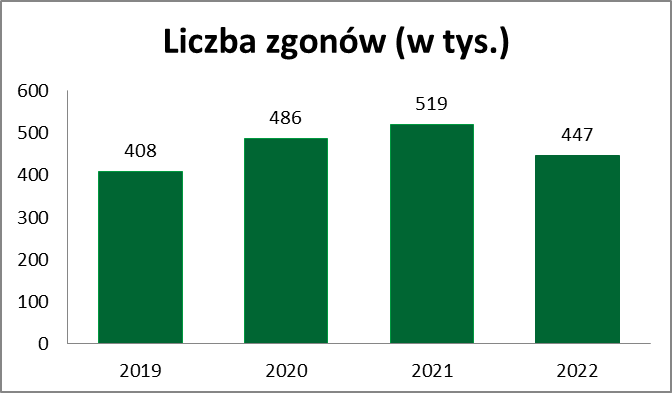

Główny Urząd Statystyczny opublikował 27 marca 2023 r. nową tablicę średniego dalszego trwania życia na podstawie danych o śmiertelności za 2022 rok. W ubiegłym roku odnotowano 447 tys. zgonów, czyli o 72 tys. mniej niż w 2021 roku i o 39 tys. mniej niż w 2020 roku. Zgonów było jednak o 39 tys. więcej niż w 2019 roku, czyli ostatnim przed pandemią.

GUS

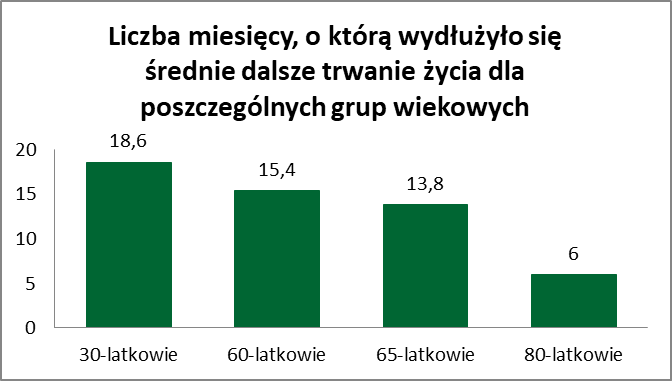

W porównaniu do zeszłorocznej tablicy GUS średnie dalsze trwanie życia wydłużyło się we wszystkich przedziałach wiekowych.

GUS

– Średnie dalsze trwanie życia jest jednak wciąż krótsze niż w ostatniej przedpandemicznej tablicy GUS, tj. z 2020 roku, która powstała na podstawie danych o śmiertelności w 2019 roku – powiedziała prezes ZUS.

Emerytury obliczane po 1 kwietnia 2023 roku będą niższe o ponad 6 proc.

– Od 1 kwietnia tego roku ZUS będzie korzystał z nowej tablicy GUS, obliczając wysokość nowo przyznawanych emerytur. Najnowsza tablica trwania życia sprawia, że ZUS musi obliczyć emeryturę osoby w wieku 60 lat niższą o 6,1 proc., a osoby w wieku 65 lat o 6,6 proc. niż na podstawie poprzedniej tablicy – dodała prezes ZUS. – To konsekwencja sposobu, w jaki oblicza się emeryturę: jest to wynik podziału zgromadzonego kapitału emerytalnego przez średnią długość trwania życia w miesiącach.

Przykłady obliczania emerytur przez ZUS od 1 kwietnia 2023 r.

Przykład 1

60-latka z kapitałem emerytalnym 500 tys. zł otrzyma 1966,18 zł emerytury, czyli o ok. 127 zł mniej niż gdyby ZUS obliczał świadczenie według tablicy z 2022 roku. ZUS podzieli kapitał przez 254,3 miesiąca zamiast przez 238,9 miesiąca.

Przykład 2

65-latek z kapitałem emerytalnym 500 tys. zł otrzyma 2380,95 zł emerytury, czyli o ok. 167 zł mniej niż gdyby ZUS obliczał świadczenie według tablicy z 2022 roku. ZUS podzieli kapitał przez 210 miesięcy zamiast 196,2 miesiąca.

Emerytura obliczona na podstawie tegorocznej tablicy będzie wciąż wyższa niż emerytura według ostatniej tablicy przed pandemią: o 2,8 proc. dla 60-latki oraz 3,6 proc. dla 65-latka.

Przykład 3

60-letnia kobieta z kapitałem emerytalnym 500 tys. zł otrzyma o ok. 54 zł więcej niż w sytuacji, gdyby ZUS obliczał jej emeryturę na podstawie tablicy z 2020 roku. ZUS podzieli kapitał przez 254,3 miesiąca zamiast 261,5 miesiąca.

Przykład 4

65-letni mężczyzna z kapitałem emerytalnym 500 tys. zł otrzyma o ok. 83 zł więcej niż w sytuacji, gdyby ZUS obliczał jego emeryturę na podstawie tablicy z 2020 roku. ZUS podzieli kapitał przez 210 miesięcy zamiast 217,6 miesiąca.

Przeliczenie emerytury możliwe wyłącznie wtedy, gdy są nowe składki lub nowe dowody

Jak informuje ZUS, nowa tablica nie dotyczy osób, które już przeszły na emeryturę i nie odprowadzały nowych składek emerytalnych. Przeliczenie świadczenia (np. emerytury) jest możliwe wyłącznie w ściśle określonych sytuacjach. Na przykład emeryt, który wciąż pracował i odprowadzał składki emerytalne może raz na rok lub po zakończeniu zatrudnienia doliczyć je do świadczenia, które już otrzymuje. W takiej sytuacji najnowszą tablicę dalszego trwania życia ZUS zastosuje wyłącznie do dodatkowych składek, a nie do całego świadczenia.

ZUS: osoby, które osiągnęły już wiek emerytalny, nie muszą się spieszyć z przejściem na emeryturę z powodu tablic GUS

Osoby, które osiągnęły już wiek emerytalny, nie muszą spieszyć się z przejściem na emeryturę, aby skorzystać z obowiązującej jeszcze tablicy GUS. Przyznając świadczenie, ZUS zawsze sprawdza, która tablica jest korzystniejsza dla zainteresowanego – zaznacza prezes ZUS prof. Gertruda Uścińska.

"Tablice dalszego trwania życia GUS są kluczowe dla obliczania wysokości emerytury przez ZUS. Wiemy, że epidemia COVID-19 mocno wpłynęła na te tablice. Eksperci wskazywali, że co do zasady z każdym rokiem będziemy żyć dłużej. Występowanie w Polsce koronawirusa zaburzyło ten trend. Warto wspomnieć, że średnie dalsze trwanie życia jest jednak wciąż krótsze niż w ostatniej przedpandemicznej tablicy GUS, czyli z 2020 r., która powstała na podstawie danych o śmiertelności w 2019 r." – wyjaśnia prezes ZUS prof. Gertruda Uścińska.

Przypomina, że obecny system zdefiniowanej składki zakłada, że im więcej opłacamy składek i im później przechodzimy na emeryturę, tym wyższe jest świadczenie.

"Odłożenie decyzji o przejściu na emeryturę o rok może zwiększyć przyszłe świadczenie nawet o 10–15 proc. W ostatnich latach Polacy coraz częściej odkładają przejście na emeryturę na później" – zaznacza szefowa ZUS-u.

Zwraca uwagę, że co do zasady nowe tablice nie dotyczą osób, które już przeszły na emeryturę. "Najnowsza tablica trwania życia będzie wykorzystana do obliczenia emerytury przede wszystkim, gdy między kwietniem br. a marcem przyszłego roku osoba ubezpieczona osiągnie wiek emerytalny i złoży odpowiedni wniosek" – wyjaśnia prof. Uścińska.

Jak dodaje, osoby, które osiągnęły już wiek emerytalny, nie muszą spieszyć się z przejściem na emeryturę, aby skorzystać z obowiązującej jeszcze tablicy GUS. "Przyznając świadczenie, ZUS zawsze sprawdza, czy dla zainteresowanego korzystniejsza jest tablica obowiązująca w momencie złożenia wniosku, czy ta, która obowiązywała w momencie, gdy ukończył on swój wiek emerytalny" – podkreśla szefowa ZUS.(PAP)

Autorka: Karolina Kropiwiec

kkr/ joz/

REKLAMA

REKLAMA