Wysoka ulga na dzieci obniży wpłaty

REKLAMA

ANALIZA

REKLAMA

REKLAMA

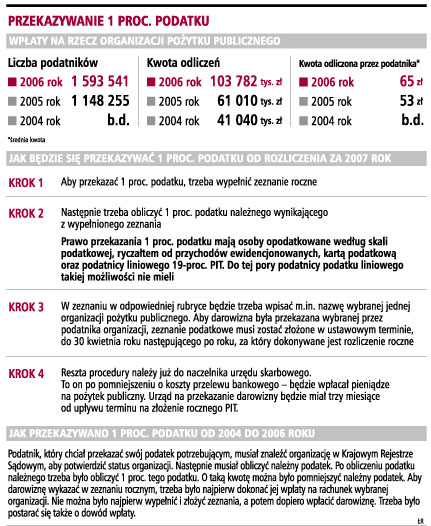

W rozliczeniu za 2007 rok podatnicy po raz pierwszy będą mogli skorzystać z nowej ulgi na dzieci. Będzie odliczana od podatku, a jej wysokość to 1145,08 zł na każde dziecko. U większości podatników PIT, którzy z niej skorzystają, może zabraknąć podatku, którego część mogliby przekazać na rzecz organizacji pożytku publicznego. Biorąc pod uwagę fakt, że według szacunków Ministerstwa Finansów z nowego odliczenia skorzysta 16 mln podatników PIT (wszystkich podatników PIT w 2006 roku było ponad 23 mln), którzy w konsekwencji wyzerują swój podatek, potrzebujący mogą stracić praktycz- nie wszystkie środki, jakie corocznie otrzymywali z tytułu przekazywania 1 proc. podatku. A były to spore kwoty. Tylko w rozliczeniu za 2006 rok podatnicy na organizacje pożytku publicznego ofiarowali ponad 100 mln zł.

- Senat przyjął bez poprawek zmiany w ustawie o podatku dochodowym od osób fizycznych, które m.in. wprowadziły nową ulgę na dzieci w wysokości 1145,08 zł na dziecko w odniesieniu do bieżącego roku podatkowego. Aby skorzystać w pełni z tej ulgi, rodzina z jednym dzieckiem musi uzyskać łączny dochód miesięczny w wysokości ok. 1750 zł brutto, w przypadku rodziny z dwójką dzieci będzie to odpowiednio ok. 2800 zł brutto. Dla przeciętnych podatników są to znaczne ulgi i w wielu przypadkach może się okazać, że skonsumują one w całości podatek, który powinien zostać zapłacony. Jest to na pewno dla nich dobra informacja. Natomiast dla organizacji pożytku publicznego może to oznaczać znaczne ubytki finansowe - wskazał Grzegorz Gniadek, konsultant podatkowy w BDO Numerica.

Jednocześnie dodał, że skoro podatnicy po skorzystaniu z ulgi nie będą mieli do zapłacenia podatku, to nie będą mogli także przekazać na rzecz organizacji pożytku publicznego 1 proc. tego podatku.

REKLAMA

- Skala tego zjawiska jest obecnie trudna do oszacowania. Wydaje się, że na pierwsze wiążące oceny należy poczekać do chwili rozliczeń podatków za 2007 rok - argumentował nasz rozmówca.

Potrzebny podatek

Aby skorzystać z ulgi na dzieci i przekazać 1 proc. podatku organizacji pożytku publicznego, niezbędny jest podatek. Na ten aspekt zwróciła uwagę Katarzyna Bieńkowska, doradca podatkowy w kancelarii Dewey Ballantine Grzesiak. Według niej tzw. ulga prorodzinna wprowadzona w ramach nowelizacji ustawy o PIT będzie rozliczana przez podatników-osoby fizyczne (rozliczających się na zasadach ogólnych, czyli według stawek progresywnych) po raz pierwszy w 2008 roku w zeznaniach PIT za 2007 rok. Ulgę tę może zastosować sam podatnik w składanym przez siebie zeznaniu rocznym lub w rocznym obliczeniu podatku dokonywanym przez płatnika. Ulga ma charakter odliczenia od podatku. Kwota, o jaką można pomniejszyć podatek, będzie stanowiła iloczyn kwoty ulgi przez liczbę wychowywanych dzieci.

- Jak podkreślano w pracach sejmowych przyjęte rozwiązanie w zamierzeniu jest spójne z całym systemem podatkowym, a w związku z tym przyjazne, łatwiejsze do zrozumienia i do zastosowania przez podatników, niż inne, bardziej skomplikowane mechanizmy odliczenia. Wszystkie konsekwencje przyjętego rozwiązania (w tym w szczególności jego wpływu na inne postanowienia ustawy) nie zostały jednak w pełni zweryfikowane. W konsekwencji - organizacje pożytku publicznego mogą na tym sporo stracić.

Żeby bowiem mieć co odliczyć w ramach dostępnych ulg, musi istnieć podatek do zapłacenia. Wobec tego już tylko z samej ulgi prorodzinnej w całości mogą skorzystać tylko ci, którzy zarabiają więcej, a w konsekwencji ich kwota podatku do zapłaty jest na tyle wysoka, aby możliwe było całkowite skonsumowanie ulgi. Ci, którzy zarabiają mniej, nie będą mieli od czego odliczyć nawet dostępnych kwot - tłumaczyła Katarzyna Bieńkowska.

Podkreśliła także, że jeżeli nie wystarczy podatku do pełnego wykorzystania ulgi prorodzinnej, tym bardziej nie będzie kwot, które można byłoby przekazać organizacjom pożytku publicznego.

- Jest wysoce prawdopodobne, że z listy potencjalnych donatorów organizacji pożytku publicznego znikną ci wszyscy podatnicy, których roczny podatek wystarczy jedynie na częściowe lub pełne wykorzystanie ulgi prorodzinnej - podsumowała Katarzyna Bieńkowska.

Ulga do wyboru

Skoro do skorzystania z ulgi na dzieci i przekazania 1 proc. podatku potrzebny jest podatek należny, podatnicy z mniejszymi zarobkami, a tym samym mniejszym podatkiem, będą musieli wybrać, z którego odliczenia skorzystać. Zdaniem ekspertów większość osób zdecyduje się na ulgę na dzieci niż wsparcie pożytku publicznego.

Michał Grzybowski, doradca podatkowy w Ernst & Young w rozmowie z nami podkreślił, że zgodnie ze znowelizowanym brzmieniem ustawy o podatku dochodowym od osób fizycznych w roku 2007 limit ulgi podatkowej z tytułu wychowywania dzieci własnych lub przysposobionych wynosi 1145,08 zł na każde dziecko.

- Biorąc pod uwagę konstrukcję ulgi z tytułu wychowania dzieci, tj. odliczanie jej od podatku, możliwe jest, że pewna grupa podatników skorzysta jedynie w części z tej możliwości obniżenia zobowiązania podatkowego. Będzie to miało miejsce w przypadku, gdy dany podatnik otrzymuje stosunkowo niskie dochody, a w konsekwencji jego podatek po obniżeniu o składki na ubezpieczenie zdrowotne jest niższy niż dopuszczalna kwota odliczenia. W takiej sytuacji, po skorzystaniu z omawianej ulgi (w części), podatnik taki wykaże brak podatku należnego za dany rok. Oznacza to, że nie będzie mógł skorzystać z możliwości przekazania wpłaty na rzecz organizacji pożytku publicznego. Taka wpłata jest w praktyce możliwa jedynie w przypadku, gdy podatnik zadeklaruje w zeznaniu podatkowym podatek należny - stwierdził Michał Grzybowski.

Straty dla organizacji

Analizując obowiązujące przepisy podatkowe w tym zakresie oraz konstrukcję formularzy rocznych zeznań podatkowych, które służyć będą rozliczeniu dochodów za 2007 rok, można dojść do wniosku, że wprowadzenie ulgi na dzieci może mieć negatywny wpływ na wysokość odliczeń 1 proc. podatku na rzecz organizacji pożytku publicznego. Takiego zdania jest Marcin Rogalski, doradca podatkowy w MDDP Michalik Dłuska Dziedzic i Partnerzy.

- Zgodnie z aktualnym wzorem zeznań rocznych podatnicy, w celu ustalenia wysokości należnego podatku będącego podstawą do określenia 1 proc. wpłat na rzecz organizacji pożytku publicznego, powinni w pierwszej kolejności uwzględnić ulgi odliczane od podatku (wykazane w części C załącznika PIT/O). Jedną z tych ulg jest właśnie ulga na dzieci. A zatem większe odliczenie z tytułu tej właśnie ulgi będzie mieć wpływ na zmniejszenie podstawy naliczania 1 proc. wpłaty na rzecz pożytku publicznego. Może to w efekcie spowodować, że organizacje pożytku publicznego otrzymają z tytułu wpłat 1 proc. podatku mniej pieniędzy niż w latach ubiegłych - wyjaśnił Marcin Rogalski.

7 mld zł będzie kosztować budżet państwa nowa ulga na dzieci

Ewa Matyszewska

ewa.matyszewska@infor.pl

REKLAMA

REKLAMA