Fiskus: umorzone kary to przychód

REKLAMA

ANALIZA

REKLAMA

REKLAMA

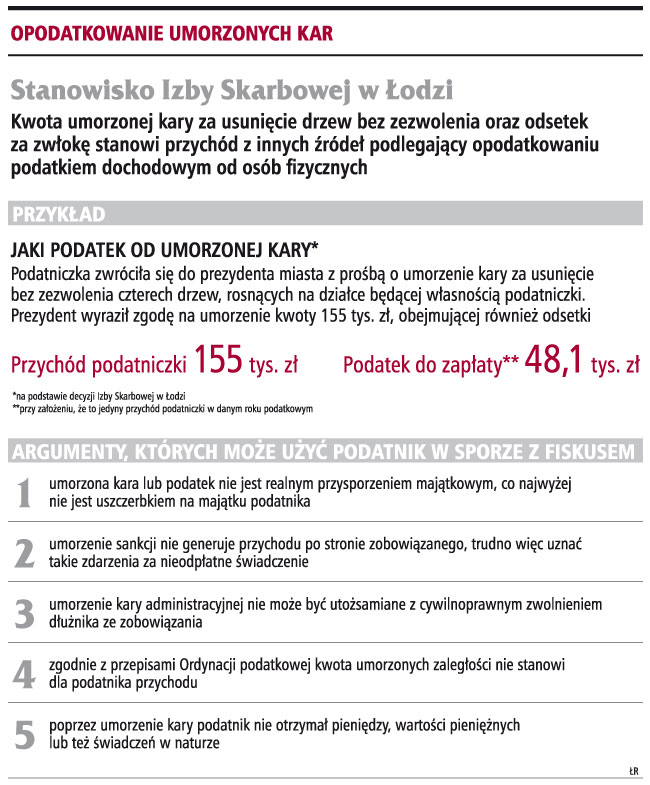

Kwota umorzonej kary oraz kwota odsetek za zwłokę stanowią przychód z innych źródeł podlegający opodatkowaniu podatkiem dochodowym od osób fizycznych. Takie stanowisko zaprezentowała Izba Skarbowa w Łodzi w decyzji z 20 września 2007 r. (nr PB I-3/4117/IN-47/US/07/FM). Co więcej, swoją argumentację oparła na art. 508 kodeksu cywilnego, który stanowi, że zobowiązanie wygasa, gdy wierzyciel zwalnia dłużnika z długu, a dłużnik zwolnienie przyjmuje. W efekcie zwolnienia dłużnika z całości lub części długu następuje u niego trwały przyrost majątku. Umorzenie zobowiązania oznacza zmniejszenie lub zlikwidowanie zobowiązania pieniężnego, skutkiem czego jest wystąpienie po stronie dłużnika korzyści.

To kontrowersyjna argumentacja. Kodeks cywilny kształtuje m.in. relacje umowne między stronami, np. w zakresie spłaty zobowiązań. Na tle zaprezentowanej interpretacji pojawiają się pytania, czy ktoś mógłby umówić się na nałożenie kary oraz czy przychodem podlegającym opodatkowaniu będą także umorzone kary wynikające z kodeksu karnego skarbowego lub umorzone podatki?

Eksperci są zaskoczeni stanowiskiem dyrektora Izby Skarbowej w Łodzi. Ich zdaniem taka kwalifikacja umorzonych kar jest niezgodna z prawem.

REKLAMA

- Niewłaściwe wydaje się wskazanie przez organ podatkowy przepisów kodeksu cywilnego do umorzenia kary nałożonej na podatnika na mocy decyzji administracyjnej. Również twierdzenie, że w majątku podatnika powstało przysporzenie w wyniku umorzenia kary, nie wydaje się trafne. Jest możliwe stwierdzenie, że majątek podatnika nie doznał uszczerbku w wyniku umorzenia - tłumaczył Tomasz Rysiak, prawnik z kancelarii Magnusson.

Zwrócił też uwagę, że istnieją liczne interpretacje organów podatkowych dotyczące powstania przychodu w przypadku umorzenia przez fiskusa zaległości podatkowych. Z interpretacji tych wynika, że w przypadku podmiotów prowadzących firmy kwota umorzonych zaległości podatkowych może zostać uznana za przychód pod warunkiem uprzedniego zaliczenia tych należności do kosztów uzyskania przychodu.

- W konsekwencji trudno znaleźć uzasadnienie dla odmiennego traktowania przez organy podatkowe umorzenia kary administracyjnej oraz umorzenia zaległości podatkowej - podsumował Tomasz Rysiak.

Nie ma przychodu...

W oparciu o wydaną interpretację powstaje wątpliwość o słuszność założeń przyjętych przez organy podatkowe orzekające o kwalifikacji umorzonej kary administracyjnej. Nad rozwiązaniem tego problemu zastanawiała się Halina Kwiatkowska, radca prawny, partner w Kancelarii Prawnej Chałas i Wspólnicy (oddział Kraków). Jej zdaniem zgodnie z art. 11 ust. 1 ustawy o PIT przychodami są otrzymane lub postawione do dyspozycji podatnika pieniądze i wartości pieniężne oraz wartość otrzymanych świadczeń w naturze i innych nieodpłatnych świadczeń.

- Umorzenie kar administracyjnych w tej kategoryzacji raczej się nie mieści, podobnie zresztą jak w art. 20 ust. 1 ustawy o PIT. Trudno uznać, aby wskutek umorzenia należności sankcyjnych (kar, grzywien itp.) dochodziło do przysporzenia majątkowego, które mogłoby być zasadnie kwalifikowane jako przychód podatkowy. Umorzenie sankcji nie generuje przychodu po stronie zobowiązanego, trudno więc uznać takie zdarzenia za nieodpłatne świadczenie - stwierdziła Halina Kwiatkowska.

...ani przyrostu majątku

Warunkiem opodatkowania PIT jest uzyskanie przychodu, który został określony w przepisach jako otrzymane lub postawione do dyspozycji podatnika w roku kalendarzowym pieniądze i wartości pieniężne oraz wartość otrzymanych świadczeń w naturze i innych nieodpłatnych świadczeń.

Według Michała Batora, doradcy podatkowego w kancelarii White & Case, aby można było mówić o przychodzie po stronie podatnika, musi wystąpić pewne przysporzenie majątkowe. Fakt nałożenia kary przez organ administracji, a następnie jej uchylenie - nie powoduje u podatnika żadnego przysporzenia.

- W swojej argumentacji izba skarbowa odwołuje się do przepisów cywilnoprawnych, które w omawianej sprawie nie mają zastosowania. Umorzenie kary administracyjnej nie może być bowiem utożsamiane z cywilnoprawnym zwolnieniem dłużnika ze zobowiązania. Dlatego też umorzenie kary nie skutkuje powstaniem przychodu z tytułu zwolnienia z długu. W rezultacie stanowisko dyrektora izby jest nieprawidłowe i sprzeczne z ustawą o PIT - podkreślił Michał Bator.

Powszechna praktyka...

Zdaniem ekspertów twierdzenie, że zwolnienie z długu jest przychodem podatnika, nie jest stanowiskiem odosobnionym wśród organów podatkowych.

- Już wcześniej urzędy wydawały podobne interpretacje uznając, że umorzenie sankcji administracyjnej jest zwolnieniem z długu, a w konsekwencji stanowi dla podatnika przychód podatkowy z innych źródeł. Podejście takie wydaje się dość kuriozalne z uwagi na cel samego umorzenia takiej sankcji, jakim jest chęć uwolnienia obywatela od ponoszenia negatywnych konsekwencji swojego zachowania w sytuacjach szczególnych - wskazała Agnieszka Szuper, konsultant podatkowy w ITA Doradztwo Podatkowe.

Dodała, że ustawa o PIT nie zawiera przepisów wyłączających z opodatkowania tego typu przysporzeń. W związku z tym do analogicznej sytuacji może dojść w przypadku umarzania jakiejkolwiek sankcji wynikającej chociażby z kodeksu karnego czy kodeksu karnego skarbowego.

- Jednak zwolnienie z kary następuje przecież w związku z zaistnieniem nadzwyczajnych okoliczności wykluczających możliwość spełnienia funkcji, jaką kara miała spełnić. W żadnym wypadku nie można stawiać znaku równości między cywilnoprawnym zwolnieniem z długu a umorzeniem kary administracyjnej. Przyjmując taki tok myślenia, urząd umarzając nałożoną przez siebie karę wystawiać powinien zwolnionemu z niej podatnikowi PIT-8C - tłumaczyła Agnieszka Szuper.

Według niej, sytuacja jest szczególnie skomplikowana w przypadku osób fizycznych, które nie prowadzą działalności. W tym zakresie brak jest jednoznacznych wskazań w ustawie, jak traktować umorzone kary czy podatki.

- Z pomocą przychodzą przepisy Ordynacji podatkowej dotyczące ulg w spłacie zobowiązań podatkowych. Zgodnie z nimi w przypadkach uzasadnionych ważnym interesem podatnika, na jego wniosek, organ podatkowy może umorzyć zaległości podatkowe. Kwota umorzonych zaległości nie stanowi dla podatnika przychodu - wyjaśniła nasza rozmówczyni z ITA Doradztwo Podatkowe.

...narusza prawo

Łukasz Strzelec, doradca podatkowy w TPA Horwath zwrócił uwagę w rozmowie z nami, że dyrektor Izby Skarbowej w Łodzi swoją argumentację oparł na twierdzeniu, że umorzenie kary jest nieodpłatnym świadczeniem i w związku z tym wartość umorzonej kary powinna być opodatkowana PIT jako przychód z innych źródeł.

- W analizowanym przypadku podatnik na pewno nie otrzymał pieniędzy, wartości pieniężnych lub też świadczeń w naturze. Mocno dyskusyjne byłoby również twierdzenie, że umorzenie kary przez organ administracji jest dla podatnika nieodpłatnym świadczeniem. W szczególności za nietrafiony należy uznać argument, który przyrównał umorzenie kary za wycięcie drzew bez pozwolenia do zwolnienia dłużnika z długu powstałego w ramach łączącego go z wierzycielem stosunku cywilnoprawnego - tłumaczył Łukasz Strzelec.

Jego zdaniem, przedmiotowa kara została nałożona na podatnika przez prezydenta miasta i w związku z tym nie powinna być rozpatrywana na gruncie kodeksu cywilnego. Co więcej w wyniku umorzenia kary podatnik nie uzyskał żadnego świadczenia, a tym bardziej nie nastąpił trwały przyrost jego majątku.

POSTULUJEMY

Ministerstwo Finansów powinno opublikować interpretację, jak prawidłowo traktować umorzone kary administracyjne, kary karne skarbowe czy podatki. Pomogłoby to ujednolicić stanowisko organów podatkowych.

PRZYDATNE INTERPRETACJE

• Umorzenie przez bank odsetek od kredytu nie generuje przychodu do opodatkowania u osoby spłacającej kredyt. Wartość umorzonych odsetek od kredytu nie podlega opodatkowaniu PIT - postanowienie naczelnika Urzędu Skarbowego Warszawa-Praga z 26 czerwca 2007 r. (nr 1434/Dd2/415/17/2007).

• W przypadku nieuregulowania przez najemców czynszu nie dochodzi u nich do powstania przychodów z tytułu otrzymania nieodpłatnych świadczeń. Do powstania tego rodzaju przychodów nie dochodzi również w sytuacji zwolnienia z długu - postanowienie naczelnika Pierwszego Mazowieckiego Urzędu Skarbowego w Warszawie z 15 czerwca 2007 r. (nr 1471/DPF/415-22/07/ML).

• Umorzenie kosztów sądowych oraz kosztów upomnień nie wywołuje skutków podatkowych i nie stanowi dla nich przychodu podlegającego opodatkowaniu PIT - decyzja dyrektora Izby Skarbowej w Łodzi z 13 czerwca 2007 r. (nr PB I-3/4117/IN-25/US/2007/AA).

EWA MATYSZEWSKA

ewa.matyszewska@infor.pl

REKLAMA

REKLAMA