Wysoki podatek dochodowy w Holandii obniżają liczne ulgi

REKLAMA

Polak, który zamierza wyjechać do pracy w Holandii, powinien wiedzieć, że od zarobków będzie musiał zapłacić podatek dochodowy od osób fizycznych. Jego wysokość będzie zależała od rodzaju uzyskiwanego dochodu i jego wysokości.

REKLAMA

REKLAMA

Kategorie dochodów

W Holandii przepisy wyróżniają trzy kategorie dochodów, do których mają zastosowanie różne stawki podatkowe:

• pierwsza kategoria obejmuje głównie dochody z pracy, działalności gospodarczej i dochody wynikające z wartości posiadanej nieruchomości,

REKLAMA

• druga dochody z udziału w spółkach,

• trzecia dochody z oszczędności i inwestycji.

Z punktu widzenia Polaka wyjeżdżającego do pracy do Holandii najistotniejsze znaczenie ma opodatkowanie dochodów z pracy, które należą do pierwszej kategorii. Dochody te obejmują wynagrodzenie uzyskane od pracodawcy oraz wszelkie świadczenia rzeczowe i pieniężne.

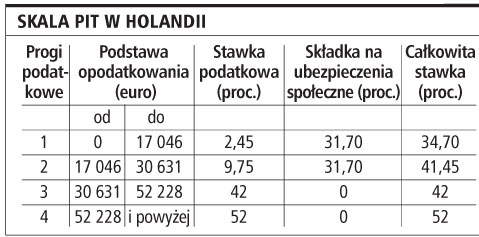

Wysokie stawki PIT, sięgające nawet 52 proc., mogą być przez podatników pomniejszane przez liczne ulgi i zwolnienia podatkowe, na przykład odliczenia odsetek od kredytów mieszkaniowych, odliczenia dotyczące dojazdów do pracy, możliwość odliczenia wydatków związanych z utrzymaniem dzieci, z opieką medyczną, edukacją podatnika, a także z darowiznami. Specjalną ulgę podatkową system holenderski przewiduje też dla cudzoziemców. Mogą obniżyć swoją podstawę opodatkowania o 30-proc.

Holenderski pracodawca pobiera zaliczki na podatek dochodowy według progresywnych stawek podatkowych. Także od Polaka, który w ciągu roku uzyskuje dochód ze stosunku pracy w holenderskiej firmie.

Zeznanie roczne

Rozliczenia rocznego dokonuje już sam podatnik. Zeznanie roczne składa się w urzędzie skarbowym w terminie do 1 kwietnia następnego roku. Jednak podatnik może wystąpić z wnioskiem o przedłużenie tego terminu. Co ważne, w Holandii to nie podatnik dokonuje obliczenia zobowiązania podatkowego, lecz organy podatkowe. Wstępne rozliczenie podatkowe jest dokonywane przez fiskusa każdego roku po złożeniu zeznania, natomiast ostateczne rozliczenie podatkowe powinno być dokonane w ciągu trzech lat od końca danego roku podatkowego (którego dotyczy podatek).

Podatek w Polsce

Wynagrodzenie polskiego podatnika (mającego miejsce zamieszkania w Polsce) uzyskane w Holandii może zostać opodatkowane także w Polsce. Podwójnego opodatkowania unika się przez zastosowanie metody unikania podwójnego opodatkowania wynikającej z umowy polsko-holenderskiej tzw. proporcjonalnego odliczenia. Metoda ta polega na tym, że od podatku polskiego, który jest obliczany od całości dochodów podatnika, tj. zarówno dochodów holenderskich, jak i polskich, odejmuje się kwoty podatku zapłaconego w Holandii (do pewnego limitu). Polski rezydent zapłaci więc w Polsce różnicę między podatkiem należnym w Polsce a podatkiem zapłaconym w Holandii.

Ważne!

Polacy, którzy zmienią swoje miejsce zamieszkania na Holandię, nie będą w ogóle deklarować w Polsce dochodów uzyskanych za pracę w Holandii i konsekwentnie nie będą musieli płacić od tego dochodu podatku w Polsce

Ewa Matyszewska

ewa.matyszewska@infor.pl

REKLAMA

REKLAMA