Jak należy dokonać potrącenia z wynagrodzenia za pracę na podstawie tytułu wykonawczego na zaspokojenie świadczeń alimentacyjnych

REKLAMA

REKLAMA

RADA

REKLAMA

REKLAMA

Potrącenia z wynagrodzenia za pracę, na podstawie tytułu wykonawczego na zaspokojenie świadczeń alimentacyjnych, dokonywane są do wysokości 3/5 wynagrodzenia. W tym przypadku maksymalna kwota potrącenia wyniesie 444,62 zł.

UZASADNIENIE

Wynagrodzenie za pracę pracownika jest świadczeniem, które korzysta ze szczególnej ochrony. Z wynagrodzenia za pracę podlegają potrąceniu świadczenia, które można ogólnie podzielić na:

REKLAMA

• przymusowe - wynikające bezpośrednio z przepisów,

• dobrowolne - wymagające uzyskania zgody pracownika.

Wśród potrąceń przymusowych znajdują się składki na ubezpieczenia społeczne, zaliczki na podatek dochodowy od osób fizycznych, sumy egzekwowane na mocy tytułów wykonawczych na zaspokojenie świadczeń alimentacyjnych, sumy egzekwowane na mocy tytułów wykonawczych na pokrycie należności innych niż świadczenia alimentacyjne, zaliczki pieniężne udzielone pracownikowi, kary pieniężne.

Ochrona wynagrodzenia za pracę polega również na tym, że potrącenia z wynagrodzenia mogą być dokonywane tylko w określonych granicach.

W razie egzekucji świadczeń alimentacyjnych potrącenie może być dokonywane maksymalnie do wysokości 3/5 kwoty wynagrodzenia. W tym przypadku nie obowiązuje zasada zachowania kwoty wolnej od potrąceń, tj. minimalnego wynagrodzenia, co oznacza, że nawet z minimalnych wynagrodzeń można potrącać 3/5 kwoty. Ponadto potrącenia wierzytelności alimentacyjnych mają pierwszeństwo przed innymi potrąceniami niealimentacyjnymi.

WAŻNE!

Nagroda z zakładowego funduszu nagród, dodatkowe wynagrodzenie roczne oraz należności przysługujące pracownikom z tytułu udziału w zysku lub w nadwyżce bilansowej podlegają egzekucji na zaspokojenie świadczeń alimentacyjnych do pełnej wysokości.

W tytule wykonawczym podawane są oprócz należności głównej również koszty egzekucyjne, odsetki od zaległej wierzytelności, opłaty. Koszty te w całości obciążają dłużnika (pracownika). Takie wyszczególnienie poszczególnych pozycji w tytule wykonawczym nie oznacza, że dodatkowe opłaty są odrębnie potrącane z wynagrodzenia za pracę. Sąd Najwyższy w uchwale z 4 października 1990 r. (sygn. III CZP 51/90; OSP 1991, poz. 111) wyjaśnił, że:

Koszty egzekucyjne ściąga się wraz z egzekwowanym roszczeniem. Nie jest zatem potrzebne w zasadzie prowadzenie osobnej egzekucji w celu ich ściągnięcia.

Koszty te stanowią wraz z należnością główną kwotę całkowitej wierzytelności i nie należy ich traktować odrębnie. Koszty te w całości obciążają dłużnika, czyli w tym wypadku pracownika.

Potrącenie określonej kwoty z wynagrodzenia pracownika i przekazanie jej do komornika nie oznacza, że cała potrącona i przekazana kwota jest zaliczana na zaległe roszczenie. Z przekazanej kwoty do komornika odlicza on opłaty za przekaz, koszty egzekucyjne. Dopiero pozostała część jest zaliczana na należność główną.

W opisanej sytuacji wyliczenie kwoty potrącenia powinno wyglądać następująco:

Kwota wynagrodzenia brutto w sierpniu wynosiła 1000,00 zł.

W pierwszej kolejności obliczamy od wynagrodzenia składki na ubezpieczenia społeczne (9,76% składka emerytalna + 3,5% składka rentowa + 2,45% składka chorobowa = 15,71%).

(1000 zł wynagrodzenie × 15,71% łączna kwota składek na ubezpieczenia społeczne) = 157,10 zł wysokość składek na ubezpieczenia społeczne.

Kolejnym etapem będzie wyliczenie składki na ubezpieczenie zdrowotne - 9%.

Podstawą wyliczenia składki na ubezpieczenie zdrowotne jest wynagrodzenie brutto pomniejszone o kwotę składek na ubezpieczenia społeczne finansowanych przez pracownika:

(1000,00 zł - 157,10 zł = 842,90 zł × 9%) = 75,86 zł. Jest to składka na ubezpieczenie zdrowotne.

Obliczamy składkę na ubezpieczenie zdrowotne do odliczenia z podatku - 7,75%, tj. (1000,00 zł - 157,10 zł = 842,90 zł × 7,75%) = 65,32 zł. Jest to składka na ubezpieczenie zdrowotne odliczana od podatku.

Następnie obliczamy zaliczkę na podatek dochodowy (przy założeniu, że pracownikowi przysługuje kwota wolna od podatku 47,71 zł oraz koszty uzyskania przychodu 108,50 zł). Podstawę opodatkowania mnożymy przez obowiązującą stopę procentową podatku, a następnie pomniejszamy o ulgę podatkową i składkę zdrowotną odliczaną od podatku - 7,75%:

(1000,00 zł - 157,10 zł - 108,50 zł = 734,00 zł × 19% = 139,46 zł - 47,71 zł - 65,32 zł) = 26,43 zł; po zaokrągleniu do pełnego złotego = 26,00 zł. Jest to zaliczka na podatek.

Kwota netto wynagrodzenia za sierpień będzie wynosiła:

1000,00 zł (wynagrodzenie brutto) - 157,10 zł (składki na ubezpieczenia społeczne) - 75,86 zł (składka na ubezpieczenie zdrowotne) - 26 zł (zaliczka na podatek) = 741,04 zł.

Maksymalna wysokość potrącenia w tym przypadku może wynieść 3/5 wynagrodzenia, czyli potrącenie komornicze będzie wynosiło 3/5 z 741,04 zł = 444,62 zł.

Kwota do wypłaty dla pracownika to:

741,04 zł (wynagrodzenie netto) - 444,62 zł (3/5 wynagrodzenia netto) = 296,42 zł.

Przekazana kwota 444,62 zł komornikowi nie zostanie zaliczona w całości na zaległe roszczenie. Komornik potrąci z niej opłaty, koszta egzekucyjne, a różnicę zaliczy na należność główną.

Anna Sadowska

specjalista w zakresie prawa pracy i ubezpieczeń społecznych, Grupa Mazars w Polsce

1.1. Ewidencja księgowa potrącenia z wynagrodzenia za pracę na podstawie tytułu wykonawczego na zaspokojenie świadczeń alimentacyjnych

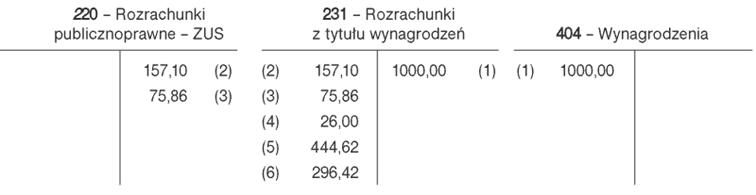

1. Wynagrodzenie brutto

Wn konto 404 „Wynagrodzenia” 1000,00 zł

Ma konto 231 „Rozrachunki z tytułu wynagrodzeń” 1000,00 zł

2. Składki na ubezpieczenia społeczne (płacone przez pracownika)

Wn konto 231 „Rozrachunki z tytułu wynagrodzeń” 157,10 zł

Ma konto 220 „Rozrachunki publicznoprawne - Zakład Ubezpieczeń Społecznych” 157,10 zł

3. Składka na ubezpieczenie zdrowotne

Wn konto 231 „Rozrachunki z tytułu wynagrodzeń” 75,86 zł

Ma konto 220 „Rozrachunki publicznoprawne - Zakład Ubezpieczeń Społecznych” 75,86 zł

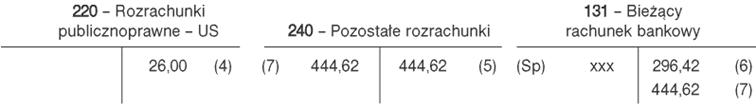

4. Zaliczka na podatek dochodowy od osób fizycznych

Wn konto 231 „Rozrachunki z tytułu wynagrodzeń” 26,00 zł

Ma konto 220 „Rozrachunki publicznoprawne - Urząd Skarbowy” 26,00 zł

5. Suma egzekwowana na podstawie tytułu wykonawczego na zaspokojenie świadczeń alimentacyjnych

Wn konto 231 „Rozrachunki z tytułu wynagrodzeń” 444,62 zł

Ma konto 240 „Pozostałe rozrachunki” (w analityce rozrachunki z komornikiem z tytułu świadczenia alimentacyjnego pracownika X) 444,62 zł

6. Wypłata wynagrodzenia pracownikowi

Wn konto 231 „Rozrachunki z tytułu wynagrodzeń” 296,42 zł

Ma konto 131 „Bieżący rachunek bankowy” 296,42 zł

7. Przekazanie komornikowi egzekwowanej kwoty z tytułu świadczenia alimentacyjnego

Wn konto 240 „Pozostałe rozrachunki” (w analityce rozrachunki z komornikiem z tytułu świadczenia alimentacyjnego pracownika X) 444,62 zł

Ma konto 131 „Bieżący rachunek bankowy” 444,62 zł

•art. 87, art. 871 ustawy z 26 czerwca 1974 r. - Kodeks pracy - j.t. Dz.U. z 1998 r. Nr 21, poz. 94; ost.zm. Dz.U. z 2007 r. Nr 89, poz. 589

• art. 770 ustawy z 17 listopada 1964 r. - Kodeks postępowania cywilnego - Dz.U. Nr 43, poz. 296; ost.zm. Dz.U. z 2007 r. Nr 123, poz. 849

• art. 46 ustawy z 29 sierpnia 1997 r. o komornikach sądowych i egzekucji - j.t. Dz.U. z 2006 r. Nr 167, poz. 1191; ost.zm. Dz.U. z 2007 r. Nr 112, poz. 769

• § 109 rozporządzenia Ministra Sprawiedliwości z 9 marca 1968 r. w sprawie czynności komorników - Dz.U. Nr 10, poz. 52; ost.zm. Dz.U. z 2007 r. Nr 112, poz. 769

Paweł Muż

ekonomista, księgowy

REKLAMA

REKLAMA