Płatności gotówkowe i bezgotówkowe w 2022 roku - limity, zasady, obowiązki

REKLAMA

REKLAMA

Czym są płatności (transakcje) bezgotówkowe?

Płatności (transakcje) bezgotówkowe to rozliczenia finansowe dokonywane pieniędzmi w formie znaków cyfrowych, czyli bez użycia gotówki. Płatność bezgotówkowa polega na elektronicznym transferze środków pieniężnych między dwoma kontami bankowymi. Funkcjonują następujące formy płatności bezgotówkowych:

REKLAMA

REKLAMA

- płatność plastikową kartą płatniczą – pozwala dokonywać płatności zbliżeniowych lub takich, przy których należy podać kod PIN (do przyjęcia takiej płatności konieczny jest terminal)

- płatność online kartą płatniczą – pozwala na dokonanie płatności przez wpisanie 16-cyfrowego numeru karty płatniczej i 3-cyfrowego kodu z odwrotu karty

- płatność BLIK – pozwala dokonywać płatności za pomocą aplikacji mobilnej banku (aplikacja na telefon) i generowanego w niej krótkoterminowego

6-cyfrowego kodu - internetowe zlecenie przelewu bankowego (przelew na rachunek) – pozwala na dokonanie płatności za pomocą rachunku bankowego poprzez wydanie do banku dyspozycji przekazania określonej kwoty pieniężnej na inny (wskazany) rachunek bankowy.

Czym są płatności (transakcje) gotówkowe?

Transakcje gotówkowe są to rozliczenia finansowe dokonywane pieniędzmi w formie gotówki – banknotami i monetami. Płatności gotówkowe polegają na fizycznym obrocie pieniędzmi.

Istnieją następujące sposoby zapłaty gotówkowej:

- wpłata gotówki (banknoty lub monety) w oddziale banku na wskazany rachunek bankowy odbiorcy

- płatność w sklepie gotówką

- przekaz pocztowy.

Płatności (transakcje) między przedsiębiorcami (B2B)

Osoby prowadzące działalność gospodarczą (przedsiębiorcy) mogą (co do zasady) regulować swoje zobowiązania związane z wykonywaną działalnością gospodarczą (płacić i przyjmować płatności od innych przedsiębiorców) gotówką lub w formie bezgotówkowej, czyli za pośrednictwem rachunku płatniczego przedsiębiorcy.

REKLAMA

Limit płatności gotówkowych w 2022 roku

Kiedy stroną transakcji jest inny przedsiębiorca, możliwość płacenia gotówką podlega ograniczeniom. Firma (przedsiębiorca) nie może zapłacić gotówką, jeżeli jednorazowa wartość transakcji przekracza równowartość 15 tys. zł brutto (czyli razem z VAT). Gdy wartość transakcji (płatności) przekracza 15 tys. zł brutto, płatność musi być zrealizowana w formie bezgotówkowej z wykorzystaniem rachunku płatniczego.

Ważne! Zmiany od 2023 roku

Od 1 stycznia 2023 roku limit płatności gotówkowych w transakcjach między przedsiębiorcami będzie wynosić 8 tys. zł brutto.

Czym jest rachunek płatniczy?

Rachunek płatniczy to:

- rachunek bankowy

- SKOK

- mechanizmy pośrednie, takie jak płatność kartą czy platformy internetowe.

Ważne, aby przedsiębiorca dokonał płatności przez swój rachunek płatniczy i przelał środki na konto firmy, od której kupuje towary lub usługi.

Ważne!

Limit 15 tys. zł dotyczy wartości transakcji – bez względu na liczbę płatności dokonanych w ramach tej transakcji.

Polecamy: Obrót bezgotówkowy. Obowiązki przedsiębiorcy w 2022 r.

Jak rozumieć pojęcie jednorazowej wartości transakcji?

Jednorazowa wartość transakcji jest to:

- cała wartość wierzytelności lub zobowiązań

- wyrażona w pieniądzu

- wynikająca z odpłatnej dostawy towaru lub odpłatnego świadczenia usług

- określona w umowie zawartej między przedsiębiorcami.

Nie ma znaczenia, w jakiej walucie strony umowy dokonują rozliczenia. W przypadku określenia ceny w walucie obcej wartość transakcji oblicza się na podstawie kursu walut NBP z dnia roboczego poprzedzającego dzień dokonania transakcji.

Polski przedsiębiorca, zawierający transakcję z innym przedsiębiorcą polskim lub zagranicznym, ma obowiązek przestrzegać wskazanego limitu płatności gotówką (15 tys. zł brutto).

Ważne!

Limit płatności gotówką ma zastosowanie tylko do tych zobowiązań, które powinny zostać uregulowane w formie zapłaty pieniężnej. Inne formy regulowania wzajemnych zobowiązań (na przykład kompensata czy wymiana barterowa) nie podlegają pod limit płatności.

Ważne!

Przed dokonaniem płatności powyżej 15 tys. zł na rachunek innego przedsiębiorcy, który jest czynnym podatnikiem VAT, przedsiębiorca dokonujący płatności ma obowiązek zweryfikować rachunek bankowy kontrahenta na tzw. białej liście podatników VAT (tj. w wykazie podmiotów zarejestrowanych jako podatnicy VAT, niezarejestrowanych oraz wykreślonych i przywróconych do rejestru VAT).

Limit płatności gotówkowych. Kogo obowiązuje?

Limit płatności gotówkowych dotyczy:

- przedsiębiorców jednoosobowych wpisanych do CEIDG

- spółek handlowych i innych podmiotów wpisanych do rejestru przedsiębiorców KRS, w szczególności:

- fundacji, izb gospodarczych czy innych podmiotów, które równocześnie figurują w rejestrze przedsiębiorców KRS

- przedsiębiorców zagranicznych prowadzących działalność gospodarczą w Polsce przez oddział (zarejestrowany w KRS)

- wspólników spółki cywilnej

- zagranicznego oddziału polskiego przedsiębiorcy – zgodnie z przepisami oddział nie jest odrębnym przedsiębiorcą (niezależnie od tego, w jakim kraju polski przedsiębiorca zarejestruje swój oddział, zachowuje status przedsiębiorcy polskiego)

- polskiego przedsiębiorcy (czasowe transgraniczne świadczenie usług) dokonującego poza granicami Polski transakcji z przedsiębiorcą zagranicznym (działalność transgraniczna nie jest odrębnym przedsiębiorstwem, co nie zmienia faktu, że przedsiębiorca działający za granicą podlega polskiemu prawu).

Ważne!

Limit płatności obowiązuje również osoby, które faktycznie prowadzą działalność, ale nie dopełniły obowiązku wpisu do odpowiedniego rejestru (CEIDG lub KRS).

Zasady dotyczące limitu płatności gotówką stosuje się także w przypadku:

- nabycia lub wytworzenia środków trwałych albo nabycia wartości niematerialnych i prawnych

- dokonania i przyjęcia płatności:

- po likwidacji pozarolniczej działalności gospodarczej

- po zmianie formy opodatkowania na zryczałtowaną formę opodatkowania - określoną w ustawie o zryczałtowanym podatku dochodowym albo w ustawie o podatku tonażowym

- w związku z nabyciem towarów lub usług w okresie zawieszenia działalności, jeżeli zapłata następuje w związku z działalnością gospodarczą.

Kogo nie dotyczy limit płatności gotówkowych?

Limit płatności gotówkowych nie dotyczy:

- podmiotów innych niż przedsiębiorcy

- przedsiębiorców posiadających ten status na podstawie rejestracji w innym kraju (przedsiębiorca zagraniczny), jeżeli na terytorium RP nie prowadzą działalności

- podmiotów wpisanych wyłącznie w rejestrze stowarzyszeń, innych organizacji społecznych i zawodowych, fundacji oraz samodzielnych publicznych zakładów opieki zdrowotnej

- przedstawicielstw przedsiębiorców zagranicznych (te podmioty nie są w rozumieniu przepisów polskimi przedsiębiorcami)

- rolników ryczałtowych

- osób fizycznych dokonujących zakupu przedmiotów do majątku prywatnego przed zarejestrowaniem działalności gospodarczej, które następnie zostaną wciągnięte do ewidencji środków trwałych prowadzonych przez nich działalności gospodarczych (taka osoba nie spełnia definicji przedsiębiorcy)

- komorników (nie są przedsiębiorcami)

- przedsiębiorców zarejestrowanych poza Polską, świadczących usługi na terytorium RP (w ramach czasowego transgranicznego świadczenia usług).

Ważne!

Przedsiębiorcy zarejestrowani poza Polską, ale świadczący usługi na terytorium Polski, nie muszą stosować limitu obrotu gotówkowego. Dotyczy to jednak tylko tych sytuacji, w których aktywność zagranicznego przedsiębiorcy może zostać uznana za transgraniczne świadczenie usług. Jeżeli przedsiębiorca zagraniczny miał obowiązek zarejestrować w Polsce oddział, a tego nie zrobił – transakcja przekraczająca limit ustawowy powinna być opłacona w formie bezgotówkowej.

Limit płatności gotówką – casusy, przykłady

Mieszany sposób płatności

Jeżeli wartość transakcji przekracza limit 15 000 zł, cała kwota musi być zapłacona w formie bezgotówkowej. Nie można podzielić płatności w taki sposób, że część zostanie zapłacona gotówką, a część w formie bezgotówkowej.

Przykład

Przedsiębiorca budowlany – Adam, kupuje w hurtowni Katarzyny materiały budowlane. Dziś kupił okna i drzwi za 18 000 zł. Od klienta – osoby fizycznej – otrzymał zaliczkę w gotówce w wysokości 5 000 zł. Adam chciałby pozbyć się gotówki, więc zamierza podzielić płatność tak, że 5 000 zapłaci w gotówce, a pozostałą część – 13 000 zł przelewem. Katarzyna nie może przyjąć takiej płatności częściowo w gotówce, ponieważ wartość transakcji przekracza 15 000 zł. Rozliczenie powinno nastąpić przez rachunek płatniczy. Również dla Adama wartość transakcji to 18 000 zł i ponieważ przekracza ona limit ustawowy, całość powinna być zapłacona w formie bezgotówkowej.

Płatność u kuriera za pobraniem

Przykład

Paweł prowadzi sklep internetowy z elektroniką. Jego kontrahentka Anita zamówiła kilka drogich produktów (suma przekracza 15 000 zł) i w związku z tym przed zapłatą chciałaby je obejrzeć i ocenić, czy nie mają wad. Przedsiębiorcy umówili się, że towar zostanie dostarczony przez firmę kurierską z opcją płatności przy odbiorze. Niezależnie od tego, w jaki sposób kupujący płaci za towar, firma kurierska po otrzymaniu zapłaty przelewa środki na rachunek bankowy Pawła. Z kolei Anita ma obowiązek zapłacić za pośrednictwem rachunku bankowego. Nie może zapłacić kurierowi w gotówce po zbadaniu jakości dostarczonych rzeczy. Bez znaczenia pozostaje tu fakt, że firma kurierska rozliczy się z Pawłem bezgotówkowo.

Wpłata gotówki na rachunek bankowy kontrahenta i przekaz pocztowy

Jeżeli wartość transakcji przekracza limit 15 000 zł, to niezależnie od wysokości wpłaconej do banku kwoty, jest to niezgodne z przepisami. Wpłata gotówki na rachunek bankowy kontrahenta albo wykonanie przelewu pocztowego nie jest płatnością bezgotówkową.

Przykład

Tomasz prowadzi sklep. Od Krzysztofa – zaprzyjaźnionego stolarza, który prowadzi działalność z synem w formie spółki jawnej - zamówił nowe regały do sklepu o wartości 18 000 złotych. Krzysztof nalega, żeby zapłaty dokonać przekazem pocztowym – Tomasz wpłaci w placówce Poczty Polskiej gotówkę, którą listonosz przyniesie do siedziby firmy Krzysztofa. Takie działanie jest nieprawidłowe. Limit określony w ustawie Prawo przedsiębiorców. Tomasz ma obowiązek dokonać zapłaty za pośrednictwem rachunku płatniczego, a przedsiębiorstwo Krzysztofa ma obowiązek przyjąć płatność w taki sposób.

Przykład

Krzysztof prowadzi komis samochodowy. Jedzie do Niemiec, żeby w tamtejszym komisie prowadzonym przez Horsta, kupić samochód o wartości 7000 euro. Podczas jazdy próbnej podejmuje decyzję o zakupie. Krzysztof słyszał o ograniczeniach dotyczących płatności gotówką, więc razem z Horstem jadą do oddziału banku, żeby wpłacić 7000 euro na rachunek niemieckiego sprzedającego. Krzysztof postępuje nieprawidłowo. Jako polski przedsiębiorca dokonujący płatności na rzecz innego przedsiębiorcy ma obowiązek dokonać jej za pośrednictwem rachunku płatniczego. Wpłata gotówki w banku na rachunek sprzedającego nie spełnia tego warunku.

Polski oddział przedsiębiorcy zagranicznego

Przykład

Niemiecka spółka zarejestrowała w KRS oddział, na rzecz którego zamierza kupić w Polsce wyposażenie biura. Oddział nie jest odrębnym przedsiębiorcą (przedsiębiorcą jest niemiecka spółka), jednak z faktu rejestracji oddziału w rejestrze przedsiębiorców KRS, podlega on polskiemu prawu, w tym limitowi transakcji gotówkowych.

Zagraniczny oddział polskiego przedsiębiorcy

Przykład

Polska firma zarejestrowała oddział w Niemczech (wpis do rejestru handlowego). Oddział może samodzielnie zawierać umowy, ale nadal w świetle polskiego prawa, jest polskim przedsiębiorstwem i ma obowiązek stosować limit transakcji gotówkowych.

Działalność gospodarcza bez wpisu do CEIDG, czy KRS

Przykład

Ryszard jest fryzjerem. Nie ma zarejestrowanej działalności gospodarczej, ale regularnie strzyże klientów w domu, pobierając za to wynagrodzenie. Ryszard, mimo braku wpisu w CEIDG jest przedsiębiorcą, ponieważ jego działania jednoznacznie na to wskazują. Obowiązuje go limit transakcji gotówkowych.

Podmioty niebędące przedsiębiorcami

Przykład

Fundacja wpisana do rejestru stowarzyszeń, innych organizacji społecznych i zawodowych, fundacji oraz publicznych zakładów opieki zdrowotnej zamierza sprzedać część swojego majątku – sprzęt fotograficzny. Ponieważ nie jest wpisana do rejestru przedsiębiorców, jak również faktycznie nie prowadzi działalności gospodarczej, może przyjąć zapłatę w gotówce, nawet jeżeli przekracza ona limit 15 000 zł. Małgosia jest wspólniczką spółki jawnej – kupującą. Ponieważ dokonuje zakupu od nie - przedsiębiorcy, może zapłacić za kupowany sprzęt gotówką

Rolnicy ryczałtowi

Przykład

Rolnik Damian ma podpisaną umowę o stałej współpracy z hurtownią. Kilka razy w miesiącu hurtownik – Zdzisław przyjeżdża po warzywa, które następnie pakuje i sprzedaje do sklepów. Zgodnie z umową, Zdzisław płaci Damianowi za towar odebrany w danym miesiącu do 20. dnia kolejnego miesiąca. Jednorazowa dostawa ma wartość ok. 5 000 zł, ale wartość zakupów w miesiącu to ok. 20 000 zł. W takiej sytuacji Zdzisław może zapłacić Damianowi gotówką, mimo że wartość zakupów w umówionym okresie rozliczeniowym (miesiącu) przekroczyła limit ustawowy. Jest tak, ponieważ Damian jest rolnikiem, a nie przedsiębiorcą.

Zawieszenie działalności gospodarczej

Przykład

Zuzanna zarejestrowała jednoosobową działalność gospodarczą w zakresie fotografii ślubnej. Ponieważ zimą nie ma żadnych zleceń, zawiesiła ją. Paweł, kolega Zuzanny, prowadzący taka samą działalność, zamierza ją zakończyć i sprzedaje po okazyjnej cenie 28 000 zł wyposażenie studia. Jeżeli Zuzanna zdecyduje się na zakup sprzętu, to mimo zawieszonej działalności gospodarczej jest przedsiębiorcą i będzie musiała zapłacić bezgotówkowo.

Nabycie towarów lub usług przed dniem zarejestrowania działalności, przy założeniu, że te towary albo usługi będą wykorzystywane do jej prowadzenia (wydatek przed zarejestrowaniem działalności jest uznawany za koszt uzyskania przychodu)

Przykład

Zuzanna ma zamiar otworzyć jednoosobową działalność gospodarczą w zakresie fotografii ślubnej. Wie, że najwięcej zleceń będzie miała wiosną i latem, więc zaczyna przygotowania do rozpoczęcia działalności już w listopadzie. Zamówiła stronę internetową, podpisała umowę o stałej współpracy ze studiem fotograficznym i wpłaciła z tego tytułu zaliczkę. Udało jej się okazyjnie – od kolegi przedsiębiorcy, który zawiesza podobną działalność, kupić sprzęt fotograficzny i komputerowy. Zuzanna nie jest jeszcze przedsiębiorcą. Brakuje jej wpisu do CEIDG i nie podjęła jeszcze działalności – nie świadczy usług, a jedynie przygotowuje się do tego. Oznacza to, że Zuzanna może za wszystkie zakupy związane z działalnością (przed jej zarejestrowaniem i faktycznym rozpoczęciem wykonywania) zapłacić gotówką.

Spółki kapitałowe w organizacji (spółki z o.o., proste spółki akcyjne i spółki akcyjne w organizacji są ułomnymi osobami prawnymi będącymi przedsiębiorcami, niewpisanymi do KRS)

Przykład

XYZ sp. z o.o. w organizacji zakupiła od firmy ABC sp. z o.o. spółka komandytowa 5 komputerów stacjonarnych, 5 monitorów oraz faks, za łączną kwotę 35 000 zł. Z uwagi na fakt, że spółka w organizacji pomimo jej przejściowego charakteru, jest uczestnikiem obrotu prawnego (może zaciągać zobowiązania, ponosić koszty i uzyskiwać przychody) i traktowana jest jak przedsiębiorca, to będzie podlegała obowiązkowym limitom płatności. Oznacza to, że XYZ sp. z o.o. w organizacji za dokonany zakup musi rozliczyć się z firmą ABC Sp. z o.o. w formie bezgotówkowej.

Zaliczki

Do zaliczek stosuje się limit transakcji gotówkowych. Wynika to z faktu, że w przypadku prawidłowego wykonania zobowiązania przez strony umowy (transakcji), wartość zaliczki jest zaliczana na poczet płatności.

Płatności ratalne

Wszystkie raty stanowią jedną transakcję, ponieważ są związane z jednym zakupem. Muszą być zatem dokonywane z uwzględnieniem limitu obrotu gotówkowego.

Zapłata zaliczki i płatności ratalne z klauzulą waloryzacyjną

Przedsiębiorca może, ze względu na stosowane klauzule waloryzacyjne, przekroczyć limit 15 000 zł (na przykład w przypadku gwałtownego wzrostu wartości indeksu odniesienia – cena ropy, kawy, miedzi, węgla). Jeżeli dostawa będzie realizowana przez kilka miesięcy, wartość transakcji – przez zastosowanie klauzul waloryzacyjnych – może ulec znacznej zmianie – 20% – 30%. W takim przypadku decydujące jest wyliczenie wartości dokonane przy pierwszej płatności częściowej za dana transakcję:

- jeżeli w momencie dokonywania pierwszej płatności częściowej (raty/zaliczki) strona transakcji, stosując aktualną wartość wskaźnika waloryzacyjnego wiedziała, że całkowita wartość transakcji przekroczy limit – pierwsza płatność powinna być dokonana bezgotówkowo i wszystkie płatności związane z tą transakcją powinny być dokonane w taki sposób (nawet, jeżeli ostateczna wartość transakcji będzie niższa niż limit ustawowy);

- jeżeli w momencie dokonywania pierwszej płatności częściowej (raty/zaliczki) strona transakcji, stosując aktualną wartość wskaźnika waloryzacyjnego wiedziała, że ostateczna cena nie przekroczy limitu – pierwsza płatność może być dokonana w formie gotówkowej i w takiej formie strony mogą kontynuować rozliczenie. Z chwilą, kiedy wartość transakcji podczas płatności częściowej przekracza limit ustawowy, każda następna płatność powinna być dokonywana bezgotówkowo (nawet, jeżeli ostateczna wartość transakcji, albo wartość wyliczona na potrzeby kolejnej płatności częściowej będzie niższa niż limit ustawowy).

Podsumowując, jeżeli choć raz podczas płatności częściowej strona wiedziała, że limit zostanie przekroczony – ta, i każda następna płatność muszą być dokonane w formie bezgotówkowej.

Jeżeli z obliczeń dla pierwszej płatności wynika, że limit zostanie przekroczony – wszystkie płatności są dokonywane bezgotówkowo.

Jeżeli z początkowych obliczeń wynikało, że limit nie zostanie przekroczony – strony mogą rozliczać się w gotówce i obliczenia dla późniejszych wpłat nie mają wpływu na prawidłowość już dokonanych płatności. Każde obliczenie dla wpłaty częściowej, które wskazuje, że limit zostanie przekroczony powoduje, że dana płatność, jak również każda następna, muszą być dokonane bezgotówkowo nawet, jeżeli ostatecznie okaże się, że limit transakcji nie został przekroczony.

Potrącenie

Do potrącenia (obejmującego całość wierzytelności) nie stosuje się limitu (por. wyrok NSA I FSK 1731/11, interpretacja indywidualna 1462-IPPB1.4511.1147.2016).

Potrącenie częściowe

W przypadku dokonywania płatności pozostałej po częściowym potrąceniu stosuje się limit 15 000 zł jeżeli wartość wierzytelności go przekracza. Decydująca jest bowiem wartość wierzytelności, a nie kwota potrącenia.

Przykład

Przedsiębiorca budowlany – Adam, jest winny hurtowni Katarzyny 16 000 zł z tytułu zakupu materiałów budowlanych. Równocześnie Katarzyna jest winna Adamowi 13 000 zł z tytułu remontu, jaki wykonał. Strony uzgodniły, że dokonają potrącenia długu. Adam dopłaci Katarzynie 3000 zł (16 000 zł – 13 000 zł). W takim przypadku Adam nie może rozliczyć się z Katarzyną gotówką, ponieważ wartość transakcji wynosi 16 000 zł. Zastosowanie znajduje zasada ogólna – jeżeli całkowita wartość transakcji (niezależnie od liczby płatności) przekracza limit 15 000 zł, wszystkie płatności muszą być dokonane bezgotówkowo.

Przykład

Przedsiębiorca budowlany – Adam, jest winny hurtowni Katarzyny 12 000 zł z tytułu zakupu materiałów budowlanych. Równocześnie Katarzyna jest winna Adamowi 8 000 zł z tytułu remontu, jaki wykonał. Strony uzgodniły, że dokonają potrącenia długu. Adam dopłaci Katarzynie 4000 zł (12 000 zł – 8000 zł). W takim przypadku Adam może rozliczyć się z Katarzyną gotówką, ponieważ wartość transakcji wynosi 12 000 zł

Limit płatności gotówkowych a rodzaj umowy - przykłady

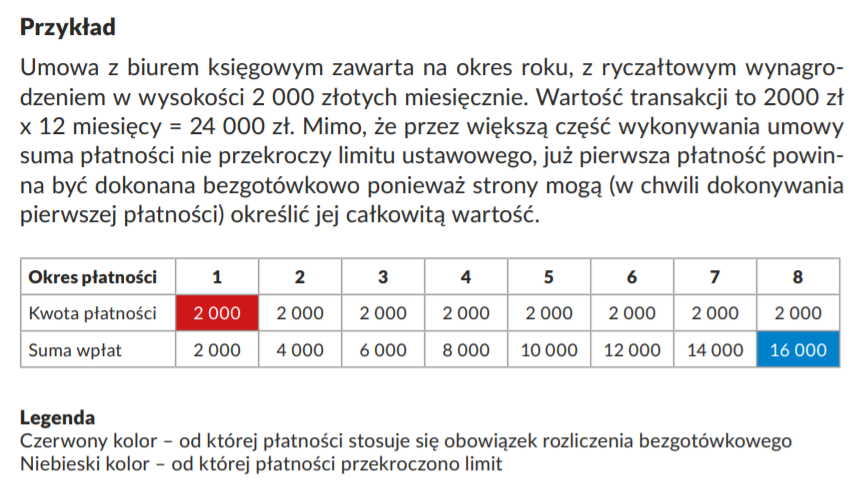

Umowa na czas określony z ustalonym minimalnym cyklicznym wynagrodzeniem

Jeżeli zawierając umowę, strony mogą określić jej wartość – na przykład mnożąc miesięczną kwotę do zapłaty przez liczbę miesięcy obowiązywania, suma płatności z całej umowy jest wartością transakcji. Zasady dotyczące limitu płatności będą więc miały zastosowanie już od pierwszej płatności, choćby nie przekraczała ona limitu 15 000 zł. Dzieje się tak niezależnie od długości ustalonego okresu wynagrodzenia. Może on być przez strony przyjęty prawie dowolnie, jako dzień, kilka dni, tydzień, czy miesiąc.

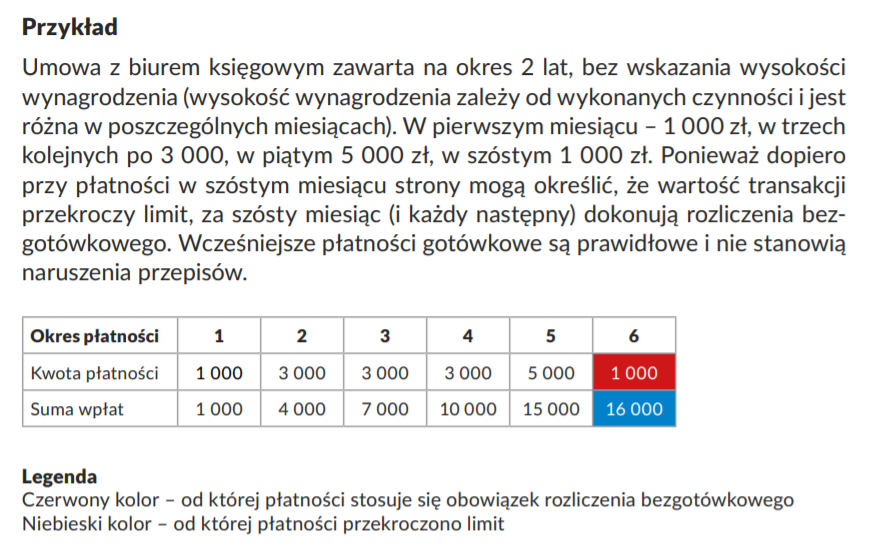

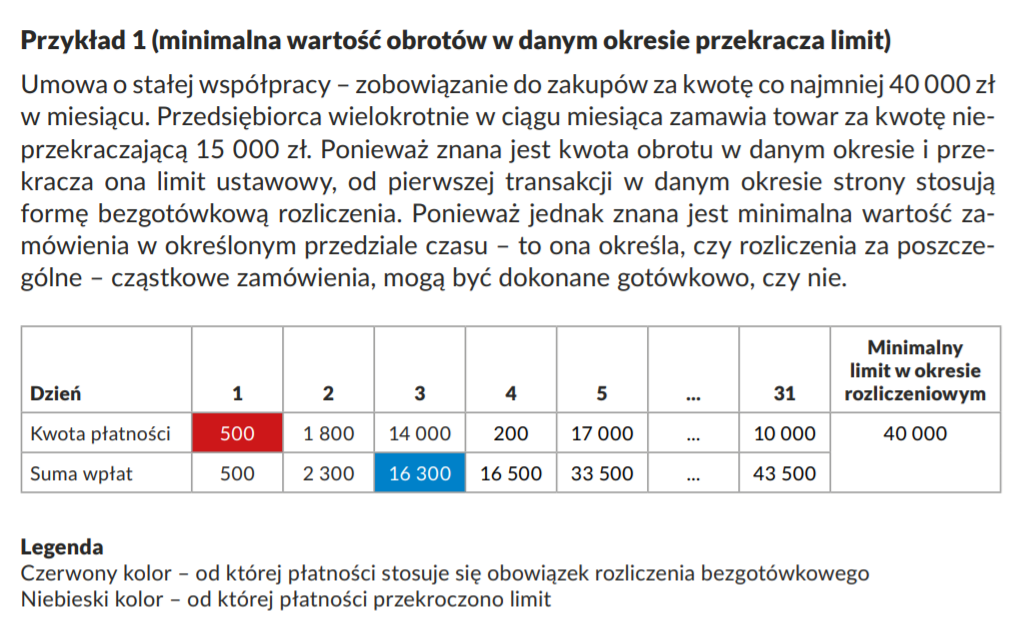

Umowa na czas określony bez ustalonego minimalnego wynagrodzenia

Ponieważ strony nie mogą określić wartości transakcji z chwilą dokonywania pierwszych płatności, nie obowiązuje do nich limit płatności gotówkowych. Z chwilą, gdy suma płatności (od początku obowiązywania umowy) przekroczy limit ustawowy – płatności muszą być dokonywane bezgotówkowo.

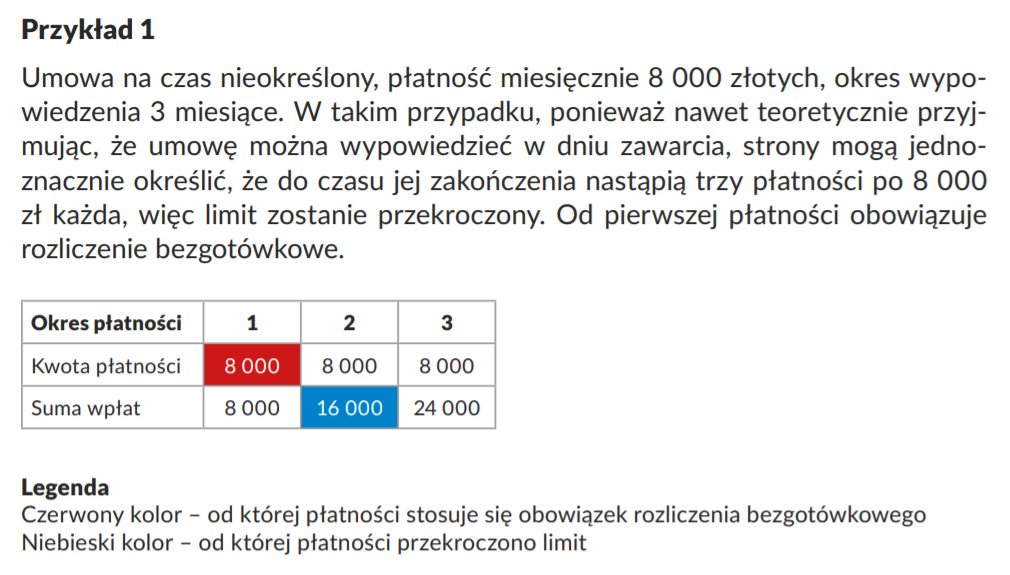

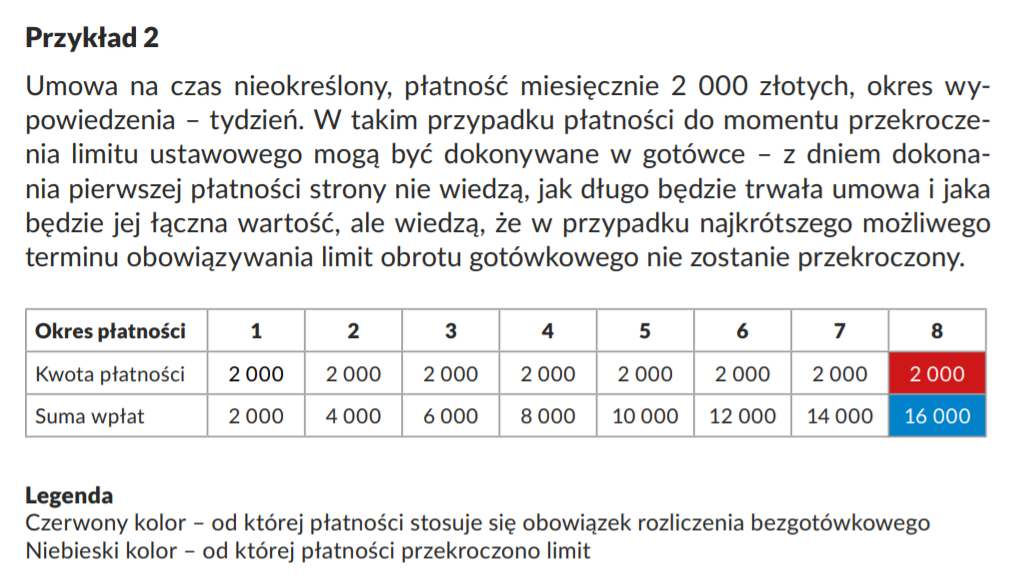

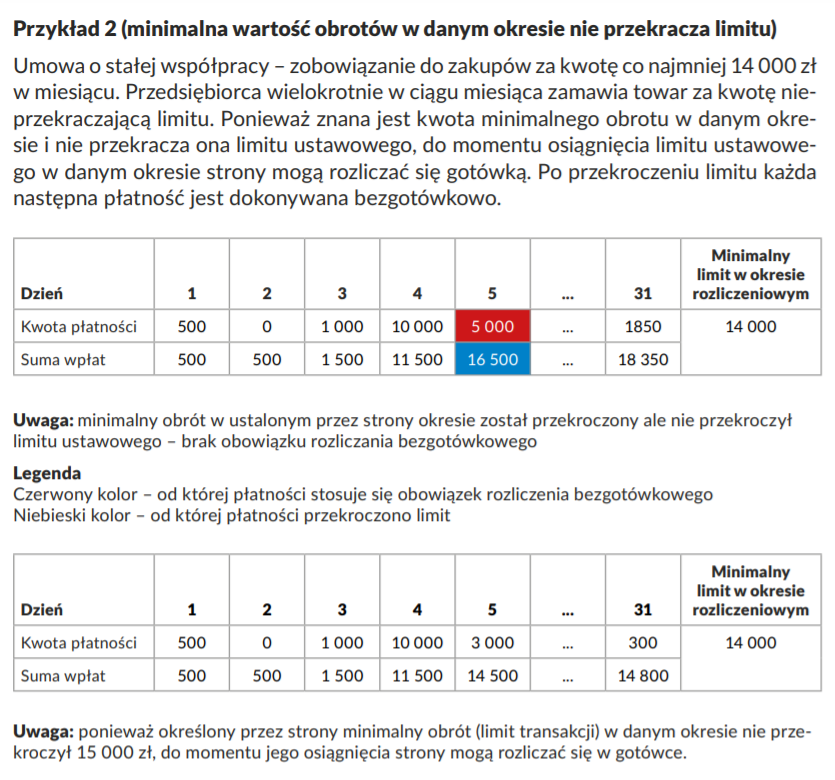

Umowa na czas nieokreślony z ustalonym wynagrodzeniem okresowym

Kwalifikacja płatności zależy od wysokości wynagrodzenia, okresu rozliczeniowego i okresu wypowiedzenia. Jeżeli dla umowy na czas nieokreślony suma wynagrodzeń pewnych (które będzie trzeba zapłacić zanim upłynie okres wypowiedzenia) przekroczy limit, od pierwszej płatności powinny być rozliczane bezgotówkowo.

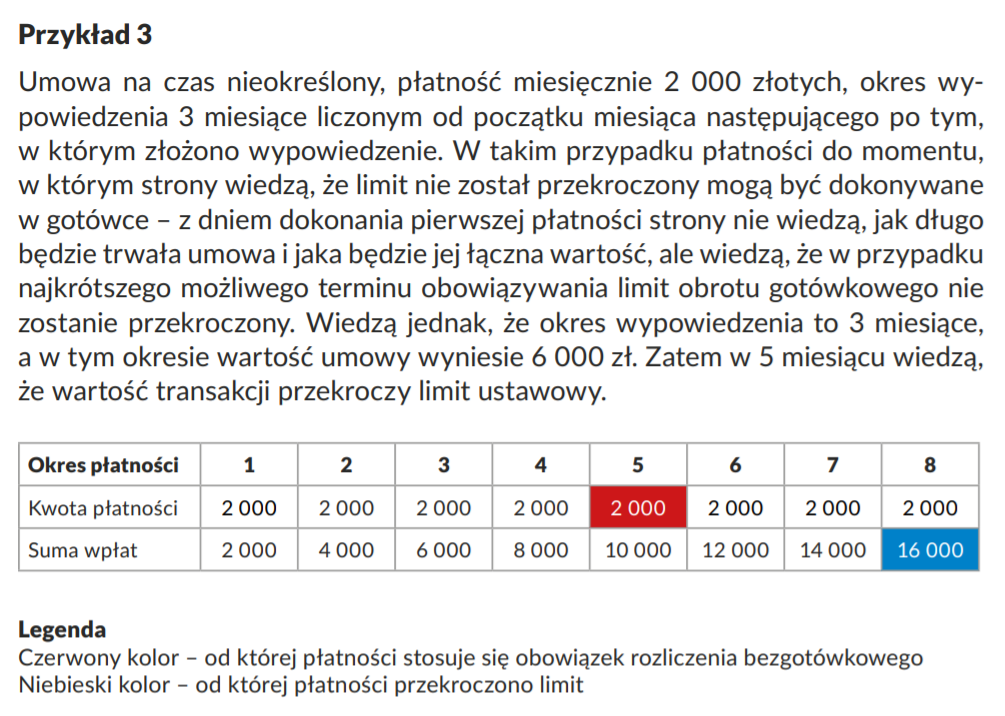

Umowa o stałej współpracy (zakup w danym okresie towarów lub usług o znanej minimalnej wartości)

Strony co prawda nie mogą określić ostatecznej wartości całej transakcji, ale znają jej minimalną wartość w okresie rozliczeniowym (wyższą niż limit obrotu gotówkowego). Niezależnie od tego, czy umowa jest zawarta na czas określony czy nieokreślony, przepisy o limicie stosuje się od pierwszej płatności za częściową dostawę.

Skutki naruszenia limitu płatności gotówką

Dokonanie płatności powyżej 15 tys. złotych w gotówce zamiast za pośrednictwem rachunku płatniczego spowoduje, że kupujący nie będzie mógł zaliczyć takiej płatności do kosztów uzyskania przychodów.

Wyłączeniu z kosztów podatkowych podlega nie tylko nadwyżka ponad 15 tys. zł, ale cała kwota zapłacona z pominięciem rachunku bankowego.

Płatności między przedsiębiorcą a konsumentem (B2C)

W transakcjach płatniczych, w których stronami są przedsiębiorca i konsument, to konsument decyduje, w jakiej formie chce zapłacić: gotówką czy bezgotówkowo.

Od 1 stycznia 2022 roku przedsiębiorcy, którzy mają obowiązek ewidencjonować sprzedaż przy pomocy kasy fiskalnej, muszą umożliwić konsumentom zapłatę bez użycia gotówki, przy użyciu instrumentu płatniczego. Taką możliwość przedsiębiorca musi zapewnić w każdym miejscu, w którym wykonuje swoją działalność.

W dwóch przypadkach prawo do wyboru formy płatności przez konsumenta jest jednak ograniczone:

- jeżeli umowa pomiędzy przedsiębiorcą a konsumentem jednoznacznie wskazuje obowiązek zapłaty w określonej formie (na przykład w formie bezgotówkowej na rachunek przedsiębiorcy) – w takiej sytuacji konsument musi zapłacić w sposób przewidziany w umowie

- jeżeli wartość transakcji przekracza 20 tys. zł – w takiej sytuacji, od stycznia 2023 roku, konsument musi zapłacić w formie bezgotówkowej.

Jeżeli przedsiębiorca obowiązkowo ewidencjonuje sprzedaż na kasie fiskalnej i nie zapewni klientom możliwości dokonywania zapłaty przy użyciu instrumentu płatniczego, nie będzie mógł skorzystać z kwartalnego rozliczenia podatku VAT.

Zmiany od 2023 roku. Transakcje powyżej 20 tys. złotych

Od stycznia 2023 roku w przypadku transakcji o wartości powyżej 20 tys. zł konsument będzie miał obowiązek zapłacić w formie bezgotówkowej – na rachunek bankowy przedsiębiorcy – bez względu na ustalenia umowne między nim a przedsiębiorcą.

Limit 20 tys. zł dotyczy wartości transakcji, bez względu na liczbę płatności dokonanych w ramach tej transakcji.

Nie ma znaczenia, w jakiej walucie jest dokonywane rozliczenie. W przypadku określenia ceny w walucie obcej, wartość transakcji oblicza się na podstawie kursu walut NBP z dnia roboczego poprzedzającego dzień dokonania transakcji.

Ważne!

Jeśli w 2023 roku jako przedsiębiorca przyjmiesz od konsumenta płatność gotówką na kwotę powyżej 20 tys. zł, to będzie ona stanowiła dodatkowy przychód z działalności gospodarczej. W konsekwencji zapłacisz sankcję – dodatkowy podatek od płatności przyjętej gotówką na kwotę przekraczającą 20 tys. zł.

Transakcje poniżej 20 tysięcy złotych

Od stycznia 2023 roku nie będziesz mógł żądać zapłaty w określonej formie, jeżeli jesteś przedsiębiorcą i sprzedajesz towary lub usługi o wartości do 20 tysięcy zł osobie fizycznej nieprowadzącej działalności gospodarczej. Konsument wybiera, czy chce zapłacić gotówką czy bezgotówkowo, chyba że uzgodniliście określony sposób płatności w umowie.

Nie musisz jednak przyjmować płatności gotówką bez względu na wartość transakcji (nawet jeśli transakcja jest zawierana bez umowy) w przypadku:

- sprzedaży internetowej – jeśli prowadzisz sprzedaż zarówno przez internet, jak i stacjonarnie, to wyłączenie dotyczy wyłącznie sprzedaży internetowej

- sprzedaży w punktach samoobsługowych, w których nie są obecni pracownicy

- sprzedaży w trakcie imprez masowych.

Jak zapewnić klientom prawo do płatności bezgotówkowych?

Od 1 stycznia 2022 roku przedsiębiorcy:

- zobowiązani do ewidencjonowania sprzedaży przy pomocy kasy fiskalnej,

- dostarczający towary lub usługi osobom prywatnym (konsumentom),

muszą umożliwić tym osobom zapłatę bez użycia gotówki, przy pomocy dedykowanego do takiego obrotu instrumentu płatniczego, w każdym miejscu, w którym wykonują swoją działalność.

Czym jest instrument płatniczy?

Instrument płatniczy to: zindywidualizowane urządzenie lub zbiór procedur uzgodniony przez użytkownika i dostawcę, wykorzystywane przez użytkownika do złożenia zlecenia płatniczego. Taka definicja znajduje się w art. 2 pkt 10 ustawy z 19 sierpnia 2011 r. o usługach płatniczych. Jak wskazano w uzasadnieniu projektu podatkowego Polskiego Ładu, definicja instrumentu płatniczego w ujęciu ustawy o usługach płatniczych jest bardzo szeroka i obejmuje wszelkie urządzenia czy też procedury umożliwiające płatnikowi złożenie zlecenia płatniczego (nie dotyczy to innych form płatności niż bezgotówkowe), bez wskazywania czy też rozróżniania konkretnych urządzeń, technologii itp. W zasadzie jedynym rozróżnieniem w tych przepisach jest wyszczególnienie karty płatniczej jako szczególnej kategorii instrumentów płatniczych. Takie szeroki ujęcie w ustawie o usługach płatniczych jest odzwierciedleniem unijnych przepisów i ma na celu zapewnienie neutralności technologicznej, tak aby uwzględniać coraz to bardziej zaawansowane urządzenia i aplikacje płatnicze, które z pewnością będą licznie pojawiały się w przyszłości. Zatem definicja ta obejmuje wszelkie formy rozliczeń bezgotówkowych, a więc zarówno płatności dokonywanych bez użycia terminala POS, za pomocą polecenia przelewu, kart płatniczych oraz aplikacji płatniczych oraz transakcji inicjowanych na terminalu za pomocą karty lub innych instrumentów mobilnych (aplikacji płatniczych).

Bezgotówkowe instrumenty płatnicze służą do zapłaty za określoną transakcję płatniczą za pomocą rachunku bankowego.

Realizacja obowiązku, który polega na umożliwieniu klientowi konsumentowi zapłatę w formie bezgotówkowej, może polegać przykładowo na:

- udostępnieniu terminala płatniczego

- integracji firmowego konta bankowego z usługą BLIK

- udostępnienia firmowego numeru konta bankowego.

Ważne!

Aby konsument mógł zapłacić za kupione towary lub usługi w formie bezgotówkowej, sam musi posiadać rachunek bankowy i dysponować urządzeniem lub zbiorem procedur umożliwiających skorzystanie ze środków pieniężnych zgromadzonych na tym rachunku.

Przedsiębiorca ma obowiązek zapewnić, że konsument będzie miał do dyspozycji przynajmniej jedną z metod przyjęcia płatności bezgotówkowej. Może się więc zdarzyć sytuacja, że klient będzie przygotowany na zapłatę kartą płatniczą, ale przedsiębiorca nie będzie dysponował terminalem. W takim przypadku przedsiębiorca powinien przedstawić klientowi inne metody płatności bezgotówkowej dostępne w jego firmie.

Dla spełnienia obowiązku umożliwienia konsumentowi płatności bezgotówkowej wystarczy udostępnienie jednej z możliwych opcji płatności bez użycia gotówki.

Nie oznacza to, że przedsiębiorca musisz dysponować konkretnym urządzeniem, na przykład terminalem płatniczym. Niektórzy przedsiębiorcy mogą skorzystać z ulgi podatkowej na zakup terminala płatniczego.

Ulga na zakup terminala płatniczego

Przedsiębiorcy, którzy kupią terminal płatniczy i będą nim obsługiwać transakcje płatnicze, mogą od 2022 roku skorzystać z ulgi podatkowej na ten cel. Ulga na nabycie i obsługę terminala płatniczego jest przeznaczona dla przedsiębiorców:

- opodatkowanych według skali podatkowej (PIT-36)

- opodatkowanych podatkiem liniowym (PIT-36L)

- podatników podatku dochodowego od osób prawych (CIT-8).

W roku podatkowym podatnik może odliczyć od podstawy obliczenia podatku maksymalnie 1000 zł.

W przypadku podatników, którzy są zwolnieni z obowiązku rejestrowania przychodów przy użyciu kas rejestrujących (zgodnie z przepisami ustawy o podatku od towarów i usług), odliczeniu podlega kwota maksymalnie 2500 zł.

Prawo do odliczenia ulgi przysługuje w roku podatkowym, w którym podatnik umożliwił płatności za pośrednictwem terminala płatniczego i w następnym roku. Oznacza to, że podatnik ma prawo do ulgi przez 2 lata podatkowe.

Jeżeli przedsiębiorca poniesie wydatki związane z obsługą transakcji płatniczych w roku 2022, to prawo do ulgi będzie mu przysługiwało w rozliczeniu za rok 2022 i 2023. Wydatki poniesione w 2022 roku odliczy od podstawy obliczenia podatku w zeznaniu składanym za 2022 rok, a wydatki poniesione w 2023 roku – w zeznaniu składanym za 2023 rok.

Jeżeli podstawa obliczenia podatku w danym roku będzie niższa niż przysługująca kwota ulgi, to nieodliczoną część poniesionych wydatków podatnik będzie mógł odliczyć w zeznaniach składanych za kolejne lata.

Podatnicy VAT spełniający definicję małego podatnika VAT mogą odliczyć od podatku VAT kwotę odpowiadającą 200% poniesionych wydatków na nabycie i obsługę terminala płatniczego, ale nie więcej niż 2000 zł.

Podstawa prawna:

- art. 19 ustawy z 6 marca 2018 r. Prawo przedsiębiorców,

- art. 2 pkt 1b, art. 2 pkt 10, art. 59ea ustawy z dnia 19 sierpnia 2011 r. o usługach płatniczych,

- art. 14 ust. 2 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych,

- art. 99 ust. 3a ustawy z 11 marca 2004 r. o podatku od towarów i usług.

Źródło: biznes.gov.pl

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA