Jaki leasing wybrać w II połowie 2022 roku? Rosnące stopy procentowe i WIBOR a raty leasingowe

REKLAMA

REKLAMA

Cesja leasingu? Ograniczona liczba ogłoszeń

Odsetek ogłoszeń o sprzedaży samochodu, zawierających hasło „cesja leasingu”, wynosi obecnie ok. 8,5%. Co ciekawe rok temu, gdy WIBOR znajdował się jeszcze na bliskim zera poziomie, udział tego typu ogłoszeń był większy niż obecnie i wynosił 9,4% - wynika z danych serwisu Otomoto. Poziom przekraczający 10% odnotowano na przełomie roku, co można jednak wiązać raczej z wejściem w życie „Polskiego Ładu” niż wysokością stóp procentowych. Cesja leasingu to rozwiązanie umożliwiające sprzedaż samochodu objętego finansowaniem leasingowym, zwykle za dodatkową opłatą, na rzecz leasingobiorcy.

REKLAMA

REKLAMA

Raty leasingowe pod kontrolą

- Powyższe dane mogą sugerować, że póki co Polacy nie mają większych problemów z obsługą rat leasingowych za samochód lub, że dzielnie spłacają wyższe raty licząc na sowitą rekompensatę poniesionych wydatków w chwili sprzedaży auta po znacząco wyższej cenie – ocenia Łukasz Domański, prezes Carsmile.

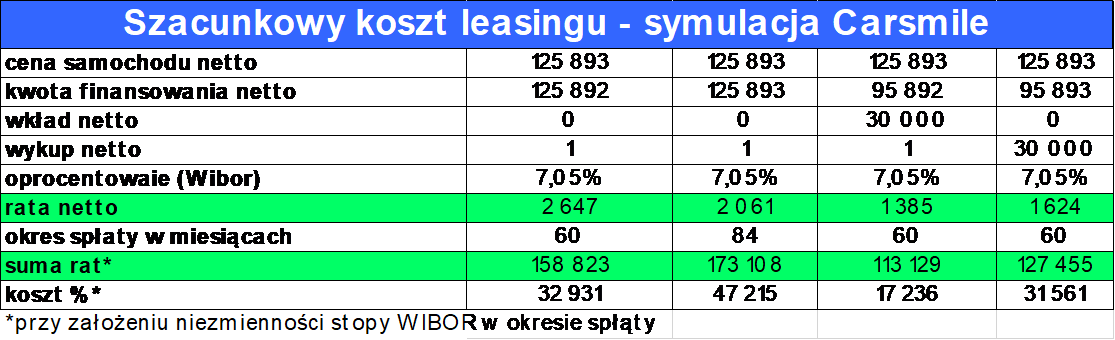

Według danych Samaru, średnia cena nowego samochodu w maju 2022 r. wyniosła 154,8 tys. zł brutto, czyli 125,9 tys. zł netto. Jaką formę spłaty wybrać, jeśli ktoś zastanawia się nad zakupem takiego pojazdu w leasingu? Analitycy Carsmile sprawdzili, co może być najbardziej opłacalne, w zależności od sytuacji finansowej, w jakiej znajduje się leasingobiorca. Pod uwagę wzięli średniej klasy nowy samochodów finansowany leasingiem.

Carsmile

Uwaga!

W powyższej symulacji założono utrzymanie stopy WIBOR (było to niezbędne dla przejrzystości obliczeń) oraz pominięto aspekt podatkowy, który także wpływa na opłacalność różnych form finansowania samochodu. Do symulacji przyjęto WIBOR z 28 czerwca 2022 r.

REKLAMA

Jaki leasing wybrać?

Zakup średniej klasy nowego samochodu, kosztującego ok. 126 tys. zł netto, w przypadku wyboru 5-letniego okresu spłaty oraz braku chęci wydawania pieniędzy na wpłatę własną oraz wykup, oznacza dziś ratę na poziomie 2 647 zł netto – wynika z analizy Carsmile (do obliczeń przyjęto WIBOR z dn. 28.06). - Wysokość tego obciążenia można zmniejszyć na kilka sposobów: wnosząc wkład własny, decydując się na wykup większy niż za 1 zł czy też rozkładając okres spłaty na możliwie długi okres – wylicza Michał Knitter, wiceprezes Carsmile.

Wydłużając okres spłaty „zaoszczędzimy” 600 zł miesięcznie

Wydłużenie okresu spłaty do 84 miesięcy, co jest najdłuższym spotykanym na rynku okresem (tradycyjne „maksimum” wynosi 5 lat), spowoduje spadek miesięcznej raty o niemal 600 zł netto, do 2061 zł. Wybierając ofertę o tak długim okresie spłaty trzeba jednak pamiętać, że po wykupie auta i wycofaniu go z działalności gospodarczej, jeszcze przez kolejnych 6 lat sprzedaż pojazdu będzie opodatkowana („Polski Ład”), co da w sumie 13 lat! Dłuższy okres spłaty spowoduje też wzrost kosztu finansowania z 32,9 tys. zł netto do 47,2 tysięcy dla przyjętych założeń. Nie będzie to więc oszczędność, a jedynie zmniejszenie dotkliwości raty.

Czy warto wnieść wkład własny?

Znacznie lepsze efekty, w odniesieniu do wysokości raty i całościowego kosztu finansowania, da wniesienie wkładu własnego lub ustalenie wykupu na wyższym poziomie niż 1 zł. A analizie Crasmile porównano efekt wpłaty własnej oraz wykupu wysokości 30 tys. zł netto.

Na pierwszy rzut oka wydaje się, że korzystniejszym rozwiązaniem jest wkład własny, który zmniejsza na starcie kwotę finansowania, od której naliczane są odsetki, dzięki temu rata jest niższa. W symulacji Carsmile wyniosła ona 1385 zł netto. Wariant z wykupem w analogicznej kwocie 30 tys. zł netto zmniejszył miesięczną radę „jedynie” do 1624 zł.

Koszt pieniądza w czasie utrudnia analizę

W praktyce sprawa nie jest jednak tak oczywista, a może ją skomplikować inżyniera finansowa. - 30 tys. zł wydane dziś nie jest bowiem równe 30 tysiącom za 5 lat, zwłaszcza, gdy inflacja w Polsce jest o krok od przekroczenia 14% - przypomina Knitter. Przy obecnym koszcie finansowania (WIBOR + marża), 30 tys. zł za pięć lat warte jest w dzisiejszych cenach ok. 17 tys. zł. Z tego tylko tytułu mamy więc niewidoczną oszczędność, która wynosi aż 13 tys. zł. W efekcie „urealniony” koszt leasingu z wykupem staje się porównywalny do wersji z wpłatą własną, a konieczność wydawania większej sumy pieniędzy odsuwamy na dość odległą przyszłość (5 lat).

- Wybór różnych wariantów spłaty leasingu zależy od sytuacji, w jakiej znajduje się przedsiębiorca. Czy zależy mu w pierwszej kolejności na zminimalizowaniu miesięcznych obciążeń i zostawieniu sobie bufora na wzrost rat w przyszłości, czy też jego celem jest obniżenie całkowitego kosztu leasingu w okresie np. 5 lat, w połączeniu z pewną formą spekulacji na stopach procentowych, co już wymaga sporej wiedzy finansowej – zauważa wiceprezes Carsmile. Podkreśla też, że w analizie pomięto wątek podatkowy, a tu rodzą się kolejne możliwości interpretacyjne, bo dokonanie wpłaty własnej może wynikać z potrzeby dokonania bieżących odliczeń w PIT i VAT.

Stopy (i raty) jeszcze wzrosną …

Z uwagi na to, że Polska jest w okresie rosnących stóp procentowych, trzeba się też liczyć z tym, że w kolejnych miesiącach rata leasingowa najprawdopodobniej wzrośnie. Analitycy Carsmile sprawdzili, jaki będzie efekt podwyżki o 1 i 2 pkt. proc. WIBORu z obecnego poziomu ok. 7% w przypadku zakupu średniej klasy nowego auta finansowanego 5-letnim leasingiem z wpłatą własna na pozie 20 tys. zł netto.

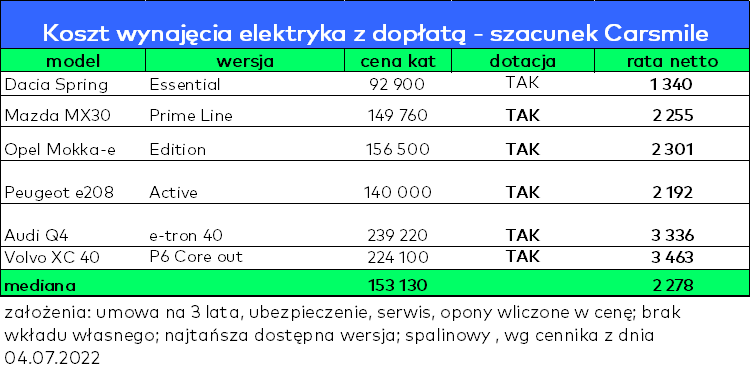

Wynajem długoterminowy chroni przed podwyżkami stóp

Początkowa rata wynosi 1804 zł netto, a każda podwyżka stóp o 1 pkt. proc. zwiększa ją o ok. 42 zł netto – wynika z symulacji Carsmile. – Dobrym sposobem zabezpieczenia się przed wzrostem rat leasingowych jest wynajem długoterminowy, trzeba się jednak upewnić się, że umowa wynajmu nie przewiduje możliwości podwyżki abonamentu z powodu wzrost stóp procentowych lub inflacji. Wynajem umożliwia też „zamrożenie” kosztów eksploatacyjnych, jak ubezpieczenie czy serwisowanie pojazdu – podpowiada Łukasz Domański, prezes Carsmile. Przykładowe raty z tytułu wynajmu konkretnych aut przedstawiono na przykładzie elektryków.

Koszt wynajęcia samochodu elektrycznego z dopłatą - lipiec 2022

Carsmile

Katarzyna Siwek

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA