Zwrot akcyzy od samochodu osobowego 2018/2019 – nowy wzór wniosku i właściwość organów podatkowych

REKLAMA

REKLAMA

Organy podatkowe właściwie do orzekania w sprawie zwrotu akcyzy od samochodów osobowych

Ustawa z 20 lipca 2018 r. o zmianie ustawy o podatku akcyzowym oraz ustawy – Prawo celne (Dz. U. poz. 1697), obwiązująca od 19 września 2018 r. dokonała m.in. doprecyzowania przepisów określających organy podatkowe właściwe do orzekania w sprawie zwrotu akcyzy przy dostawie wewnątrzwspólnotowej i eksporcie samochodu osobowego, od którego akcyza została zapłacona na terytorium kraju.

REKLAMA

REKLAMA

Na podstawie zmienionych przepisów art. 107 ust. 5 i 5a ustawy o podatku akcyzowym organami właściwymi do orzekania w sprawie zwrotu akcyzy:

A) w przypadku dostawy wewnątrzwspólnotowej lub eksportu samochodu osobowego, od którego akcyza została zapłacona na terytorium kraju z tytułu nabycia wewnątrzwspólnotowego lub pierwszej sprzedaży na terytorium kraju, jest właściwy naczelnik urzędu skarbowego, któremu została złożona deklaracja podatkowa w sprawie tej akcyzy lub który wydał decyzję określającą wysokość tej akcyzy, oraz właściwy dla tego naczelnika w zakresie akcyzy dyrektor izby administracji skarbowej.

Polecamy: Podatki 2018 Samochód osobowy w firmie

REKLAMA

B) w przypadku akcyzy zapłaconej z tytułu importu samochodu osobowego, gdy akcyza została obliczona i wykazana w zgłoszeniu celnym lub określona w wydanej przez naczelnika urzędu celno-skarbowego decyzji, a następnie pojazd był przedmiotem dostawy wewnątrzwspólnotowej lub eksportu, organami podatkowymi właściwymi do orzekania w sprawie zwrotu akcyzy są dla:

1) osób fizycznych – naczelnik urzędu skarbowego właściwy w zakresie akcyzy ze względu na adres ich zamieszkania i właściwy dla tego naczelnika w zakresie akcyzy dyrektor izby administracji skarbowej;

2) osób prawnych i jednostek organizacyjnych niemających osobowości prawnej – naczelnik urzędu skarbowego właściwy w zakresie akcyzy ze względu na adres ich siedziby i właściwy dla tego naczelnika w zakresie akcyzy dyrektor izby administracji skarbowej.

W raczej wyjątkowych sytuacjach, gdy nie będzie można ustalić właściwości w wyżej wskazany sposób, organami podatkowymi właściwymi do orzekania w sprawie zwrotu akcyzy w przypadku dostawy wewnątrzwspólnotowej albo eksportu samochodu osobowego, od którego akcyza została zapłacona na terytorium kraju, będą Naczelnik Trzeciego Urzędu Skarbowego Warszawa-Śródmieście w Warszawie i Dyrektor Izby Administracji Skarbowej w Warszawie (art. 107 ust. 5b ustawy o podatku akcyzowym).

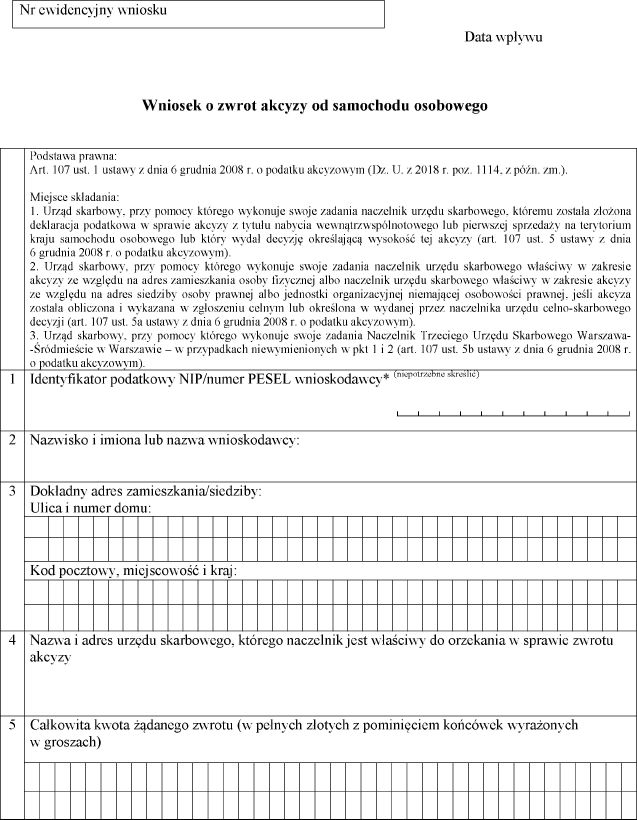

Nowy wzór wniosku o zwrot akcyzy od samochodu osobowego od 19 września 2018 r.

Wobec ww. zmian w ustawie o podatku akcyzowym konieczna stała się zmiana rozporządzenia Ministra Finansów z 24 lutego 2009 r. w sprawie zwrotu akcyzy od samochodu osobowego i znajdującego się w nim wzoru wniosku o zwrot akcyzy od samochodu osobowego.

Nowy wzór tego wniosku znalazł się w rozporządzeniu Ministra Finansów z 10 września 2018 r. - Dziennik Ustaw z 2018 roku, poz. 1776.

Co się zmieniło we wzorze wniosku:

U góry formularza wniosku wskazana została podstawa prawna złożenia wniosku oraz miejsce składania wniosku, tj. wskazano urzędy skarbowe, przy pomocy których wykonują swoje zadania naczelnicy urzędów skarbowych właściwi do orzekania w sprawie zwrotu akcyzy na podstawie zmienionej regulacji ustawowej.

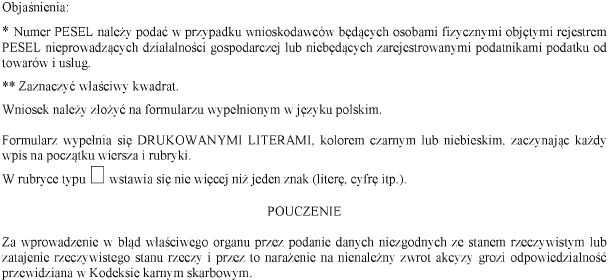

W nowym polu oznaczonym numerem 1 (u góry formularza wniosku) wprowadzono wymóg podania przez wnioskodawcę numeru identyfikacyjnego NIP albo numeru PESEL. Zawarto też w tym polu adnotację „(niepotrzebne skreślić)”, co ma umożliwić wnioskodawcy podanie tylko jednego numeru identyfikacyjnego.

Na dole formularza zamieszczono wyjaśnienie, iż „numer PESEL należy podać w przypadku wnioskodawców będących osobami fizycznymi objętymi rejestrem PESEL nieprowadzących działalności gospodarczej lub niebędących zarejestrowanymi podatnikami podatku od towarów i usług”.

W porównaniu do poprzednio obowiązującego wzoru zmieniono opis dotychczasowego pola nr 3 wniosku (obecnie pole nr 4), które teraz brzmi: „Nazwa i adres urzędu skarbowego, którego naczelnik jest właściwy do orzekania w sprawie zwrotu akcyzy”.

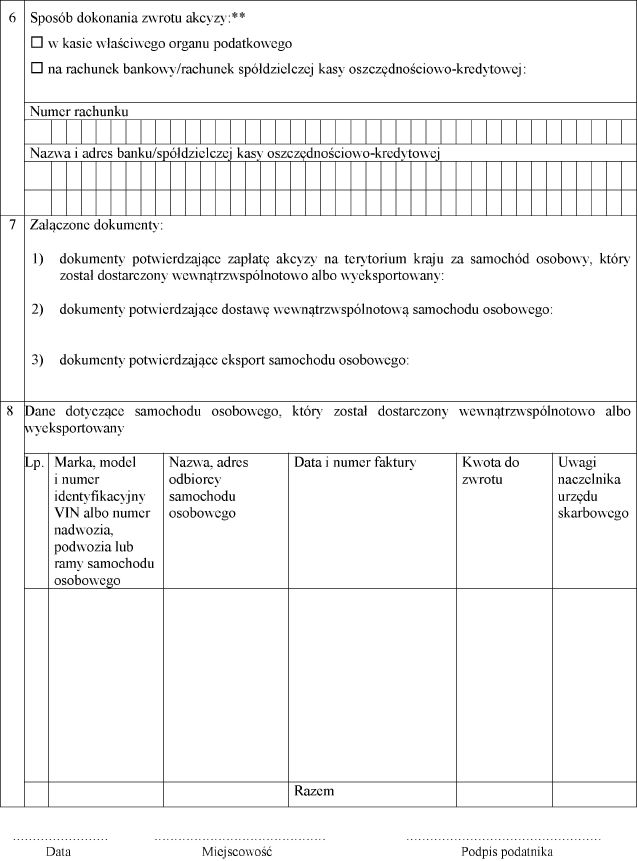

W polu nr 6 (poprzednio pole nr 5) wzoru wniosku dokonano drobnej zmiany redakcyjnej zmieniając opis pola „Sposób dokonania rozliczenia” na „Sposób dokonania zwrotu akcyzy”, gdyż wniosek dotyczy zwrotu akcyzy. W tym polu uwzględniono również możliwość wskazania rachunku spółdzielczej kasy oszczędnościowo-kredytowej, na której rachunek ma być dokonany zwrot akcyzy. Ze względu na to, iż to pole dotyczy sposobu dokonania zwrotu akcyzy przewidziano w nim również możliwość dokonania zwrotu w kasie właściwego organu podatkowego.

W celu łatwiejszej identyfikacji przez organ podatkowy samochodu osobowego, którego będzie dotyczył złożony wniosek o zwrot akcyzy zapłaconej od tego pojazdu, w dotychczasowym polu nr 7 (obecnie pole nr 8) zawierającym dane dotyczące samochodu osobowego, który został dostarczony wewnątrzwspólnotowo albo wyeksportowany, pierwszą kolumnę tego pola uzupełniono o numer identyfikacyjny VIN albo numer nadwozia, podwozia lub ramy samochodu osobowego.

Dokonano również usunięcia dotychczasowego pola numer 8 we wzorze wniosku, w którym wnioskodawca oświadcza o prawdziwości podanego we wniosku opisu oraz znajomości przepisów zobowiązujących do zwrotu nienależnie otrzymanych kwot zwrotu podatku akcyzowego. Zamiast tego na dole formularza zamieszczono pouczenie, iż za wprowadzenie w błąd właściwego organu przez podanie danych niezgodnych ze stanem rzeczywistym lub zatajenie rzeczywistego stanu rzeczy i przez to narażenie na nienależny zwrot akcyzy grozi odpowiedzialność przewidziana w Kodeksie karnym skarbowym. Zapis ten stanowi pouczenie wnioskodawcy o grożącej mu odpowiedzialności z art. 76 Kodeksu karnego skarbowego.

Nowy wzór formularza wniosku o zwrot akcyzy od samochodu osobowego obowiązuje od 19 września 2018 r., podobnie jak nowe zasady określania właściwości organów podatkowych w sprawach zwrotu akcyzy przy dostawie wewnątrzwspólnotowej i eksporcie samochodu osobowego, od którego akcyza została zapłacona na terytorium kraju.

Jednak do postępowań w sprawach zwrotu akcyzy od samochodu osobowego wszczętych i niezakończonych przed 19 września 2018 r. stosuje się przepisy dotychczasowe.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA