Struktury hybrydowe w CIT – czy te regulacje są stosowane w praktyce?

REKLAMA

REKLAMA

Struktury hybrydowe - cel wprowadzenia regulacji

Przepisy w zakresie konsekwencji podatkowych związanych z wystąpieniem struktur hybrydowych zostały wprowadzone do ustawy o CIT w oparciu o dyrektywę Rady (UE) 2017/952 z dnia 29 maja 2017 r., zmieniającą dyrektywę (UE) 2016/1164, zwaną dyrektywą ATAD 2.

Dyrektywa ATAD 2 (tak jak wcześniejsza zmieniona Dyrektywa ATAD) została uchwalona m.in. w oparciu o wytyczne OECD w zakresie zwalczania erozji bazy podatkowej i przenoszenia zysków. Celem Dyrektywy ATAD było zaadresowanie problemu polegającego na występowaniu agresywnych technik planowania podatkowego, stosowanych przez niektóre przedsiębiorstwa, celem wykorzystania luki w systemach podatkowych i rozbieżności pomiędzy przepisami krajowymi poszczególnych państw, w celu zmniejszenia własnych zobowiązań podatkowych. Takie działania podważają sprawiedliwy podział obciążeń podatników i uczciwej konkurencji między przedsiębiorstwami, a dyrektywa ATAD zawiera regulacje, które mają zapobiegać praktykom unikania opodatkowania. Dyrektywa ATAD obejmuje najbardziej powszechne rozbieżności w kwalifikacji struktur hybrydowych, które powstają w relacjach pomiędzy systemami opodatkowania osób prawnych w państwach członkowskich, tj. w zakresie podmiotów hybrydowych czy też hybrydowych instrumentów finansowych, ale tylko w obrębie UE. Dyrektywa ATAD 2 natomiast, zmieniająca dyrektywę ATAD, adresuje również te rozbieżności w kwalifikacji struktur hybrydowych, gdzie udział mają podmioty z krajów trzecich – tzn. do stałych zakładów podmiotów będących rezydentami do celów podatkowych w państwie trzecim.

REKLAMA

REKLAMA

Główne struktury definiowane jako hybrydowe

Regulacje w zakresie rozbieżności w klasyfikacji struktur hybrydowych (hybrid mismatches) mają na celu zaadresowanie m.in. takich okoliczności, gdzie:

- dochodzi do podwójnych odliczeń kosztów,

- występują różnice w charakterystyce instrumentów finansowych, płatności lub podmiotów, czy też alokowania kosztów pomiędzy zakład i główną siedzibę,

- dochodzi do odliczenia bez jednoczesnego ujęcia w przychodach.

W oparciu o dyrektywę ATAD i ATAD 2, wyróżnia się następujące kategorie rozbieżności w kwalifikacji struktur hybrydowych:

- rozbieżności w kwalifikacji struktur hybrydowych wynikające z płatności dokonanych z tytułu instrumentu finansowego,

- rozbieżności w kwalifikacji struktur hybrydowych wynikające z różnic w kwalifikacji prawnej podmiotu,

- rozbieżności w kwalifikacji struktur hybrydowych będące konsekwencją różnic w przydziale płatności dokonanych na rzecz podmiotu hybrydowego lub stałego zakładu, w tym w wyniku płatności na rzecz pominiętego stałego zakładu,

- rozbieżności w kwalifikacji struktur hybrydowych wynikające z płatności dokonanych przez podmiot hybrydowy na rzecz jego właściciela lub hipotetycznych płatności między siedzibą główną a stałym zakładem lub pomiędzy co najmniej dwoma stałymi zakładami,

- sytuacje podwójnego odliczenia wynikające z płatności dokonanych przez podmiot hybrydowy lub stały zakład.

Wszystkie powyższe sytuacje zostały zaadresowane w odpowiednich regulacjach ustawy o CIT, tj. w rozdziale 3a w artykułach od 16n do 16t.

REKLAMA

Kolejno, art. 16o odnosi się do przypadków, kiedy ma miejsce podwójne odliczenie kosztów, a art. 16p dotyczy sytuacji, gdzie dana transakcja prowadzi do odliczenia kosztów, jednak nie wiąże się z nią rozpoznanie przychodów podatkowych.

Może to wystąpić, gdy występują:

- rozbieżności co do kwalifikacji podmiotów hybrydowych,

- rozbieżności co do kwalifikacji hybrydowego zakładu podatkowego,

- rozbieżności w zakresie podwójnej rezydencji podatkowej.

Hybrydowy podmiot oznacza podmiot, który dla celów podatkowych jednego państwa jest traktowany jako podmiot nietransparentny, a dla celów podatkowych innego państwa jest traktowany jako podmiot transparentny. Taka rozbieżność w kwalifikacji powoduje, że ponoszone koszty mogą być alokowane do celów podatkowych do innego podmiotu niż ten, który wydatki ponosi. Analogicznie w przypadku przychodów – dla celów podatkowych są rozpoznawane u innego podmiotu niż ten, który jest ich odbiorcą. Może to prowadzić do podwójnego odliczenia tej samej płatności, kosztów lub strat lub do odliczenia płatności bez odpowiedniego uwzględnienia tej płatności w przychodach. Analogiczne konkluzje dotyczą tzw. hybrydowego zakładu podatkowego, który to może być rozpoznawany zgodnie z prawodawstwem jednego państwa, a uznany za nieistniejący zgodnie z prawodawstwem innego państwa, co potencjalnie może prowadzić do nierozpoznania przychodów podatkowych w żadnej jurysdykcji.

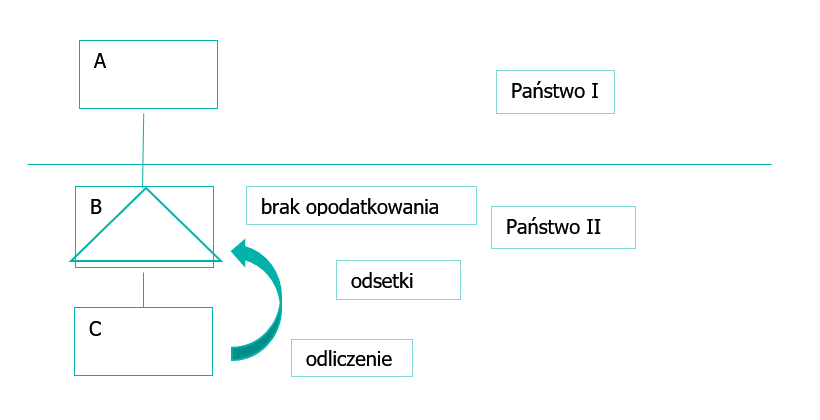

Wskazane rozbieżności występują przykładowo wówczas, gdy płatność jest dokonywana do podmiotu uznawanego za transparenty podatkowo przez kraj jego rezydencji, natomiast za nietransparentny przez kraj rezydencji jego udziałowca:

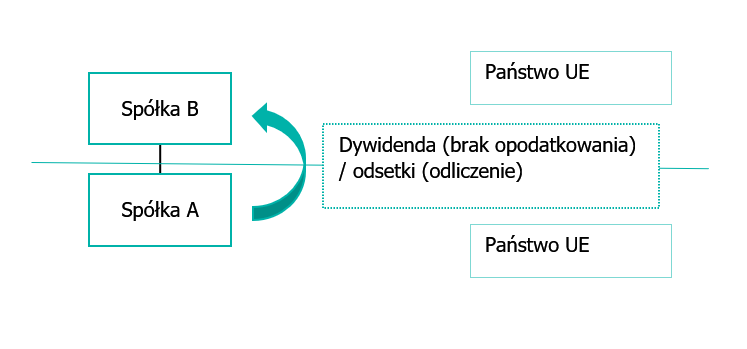

Dodatkowo, rozbieżności wystąpią, jeśli płatność następuje w związku z transakcją, której charakter jest inaczej rozpoznany w kraju płatnika i kraju odbiorcy, przykładowo w jednym kraju jako instrument finansowy dający prawo do odliczenia jako koszt (odsetki), a w drugim jako inwestycja kapitałowa, z której przychód nie podlega opodatkowaniu (dywidendy):

struktury hybrydowe

Czy łatwo zidentyfikować strukturę hybrydową?

Co do zasady regulacje dotyczące struktur hybrydowych są stosowane w odniesienie do podmiotów powiązanych. Wynika to z narzuconej dyrektywą ATAD 2 zasady proporcjonalności – „neutralizacja podatkowa” skutków zastosowania struktur hybrydowych ma nastąpić wówczas, gdy zachodzi poważne ryzyko unikania opodatkowania przez wykorzystanie rozbieżności w kwalifikacji struktur hybrydowych, a to ma miejsce na ogół wtedy, gdy rozbieżności powstają między siedzibą główną a stałym zakładem lub pomiędzy co najmniej dwoma stałymi zakładami tego samego podmiotu, bądź też między podatnikiem a jego przedsiębiorstwami powiązanymi, lub pomiędzy przedsiębiorstwami powiązanymi, gdzie częścią uzgodnienia jest polski podatnik. Dodatkowo, zgodnie z celem dyrektywy ATAD 2, rozbieżności, które mają związek z zaistnieniem statusu hybrydowego podmiotu, powinno się zaadresować tylko wtedy, gdzie jedno z przedsiębiorstw powiązanych posiada – co najmniej – skuteczną kontrolę nad pozostałymi przedsiębiorstwami powiązanymi, co jest rozumiane jako posiadanie – bezpośrednio lub pośrednio – co najmniej 50% udziału w prawach głosu, własności kapitału lub uprawnieniu do otrzymania zysków.

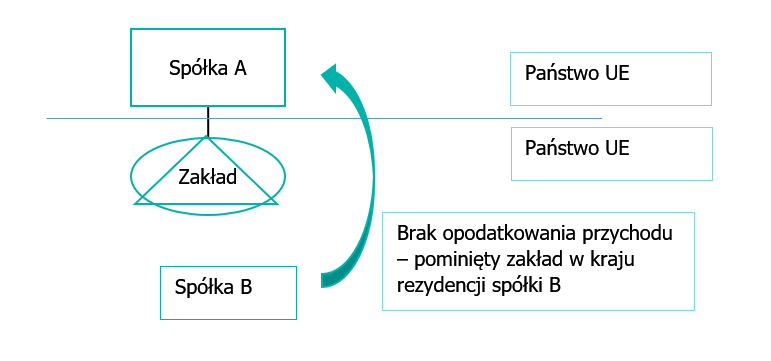

Powyższe oznacza, że w większości przypadków struktury hybrydowe wystąpią w transakcjach dokonywanych pomiędzy podmiotami powiązanymi. W takim przypadku relatywnie łatwo jest uzyskać informację, czy przeprowadzona transakcja spełnia znamiona hybrydowej, tzn. doprowadziła do podwójnego odliczenia czy też odliczenia bez opodatkowania. Z całą pewnością należy zwrócić uwagę na transakcje, których częścią jest podmiot transparentny lub też zakład podatkowy. W zależności od regulacji obowiązujących w poszczególnych jurysdykcjach, takie transakcje mogą doprowadzić do korzyści podatkowych wynikających z rozbieżności w kwalifikacji podmiotów czy też instrumentów finansowych, co z kolei spowoduje konieczność odpowiedniego zastosowana regulacji podatkowych odnośnie struktur hybrydowych:

struktury hybrydowe

„Niebezpieczne” są też sytuacje, kiedy dany podmiot ma podwójną rezydencję podatkową – może to prowadzić do podwójnego odliczenia kosztów.

Niezależnie od powyższego, należy wspomnieć, że uzgodnienie strukturalne – uzgodnienie wykorzystujące rozbieżność w kwalifikacji struktur hybrydowych – nie jest ograniczone wyłącznie do podmiotów powiązanych. Może ono mieć miejsce również w przypadku podmiotów niepowiązanych, o ile w sposób świadomy wykorzystują rozbieżność w kwalifikacji struktur hybrydowych i traktują ją jako element planowanej czy też wykonywanej transakcji. Takie uzgodnienie jest trudniejsze do zidentyfikowania.

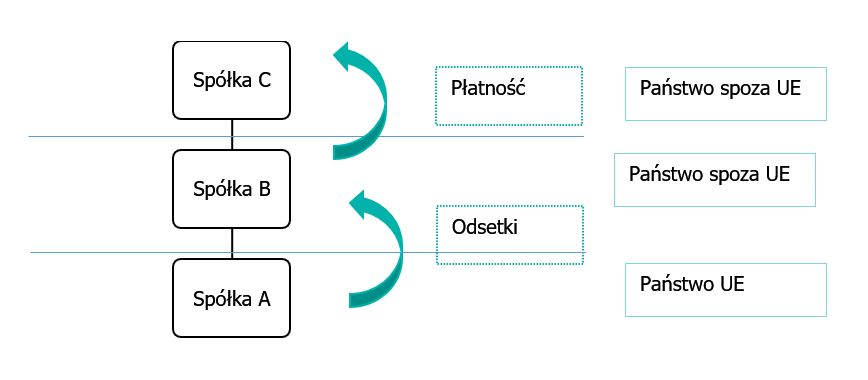

Podobnie jak trudniejsze do zidentyfikowania mogą być uzgodnienia związane z tzw. imported mismatches – uzgodnienia, gdzie podlegająca odliczeniu płatność w ramach instrumentu niehybrydowego jest wykorzystywana do finansowania wydatków w ramach uzgodnienia strukturalnego dotyczącego rozbieżności w kwalifikacji struktur hybrydowych między państwami trzecimi:

struktury hybrydowe

Praktyczne zalecenia

Biorąc pod uwagę negatywne konsekwencje związane z wystąpieniem struktur hybrydowych – niemożność odliczenia określonych kategorii kosztowych, konieczność wykazania określonych kwot jako przychody podatkowe, ograniczenia w zastosowaniu niższej stawki podatku u źródła – kluczowym jest zidentyfikowanie, czy transakcja, w której bierze udział dany podmiot, spełnia znamiona hybrydowej czy też uzgodnienia strukturalnego. W tym celu należy zweryfikować charakter nie tylko bezpośredniego przepływu finansowego, w którym uczestniczy dany podmiot, ale też wcześniejszych i kolejnych transakcji, które w związku z analizowaną transakcją są dokonywane przez kontrahentów. Dopiero analiza łańcucha transakcji pozwoli na właściwą konkluzję co do charakteru uzgodnienia.

Tak jak relatywnie łatwo przeprowadzić taką analizę w przypadku podmiotów powiązanych, tak trudniej ją dokonać w przypadku niepowiązanych. Warto jednak pamiętać o tym, że uzgodnienie jest klasyfikowane jako „strukturalne” – potencjalnie związane z koniecznością korygowania kosztów / przychodów – o ile charakter hybrydowy został z góry „wpisany” w daną transakcję, tzn. rozbieżność została uwzględniona w warunkach uzgodnienia albo założonym celem uzgodnienia było doprowadzenie do powstania rozbieżności w kwalifikacji struktur hybrydowych. Oznacza to, że brak świadomości co do wystąpienia rozbieżności w kwalifikacji struktur hybrydowych (o ile nie można było takiej świadomości rozsądnie oczekiwać) może wyłączyć obowiązek korekt kosztów czy też przychodów podatkowych.

Katarzyna Klimkiewicz-Deplano – Partner Zarządzający, doradca podatkowy w Advicero Nexia

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA