Podatek od gier - nowy wzór deklaracji

REKLAMA

REKLAMA

REKLAMA

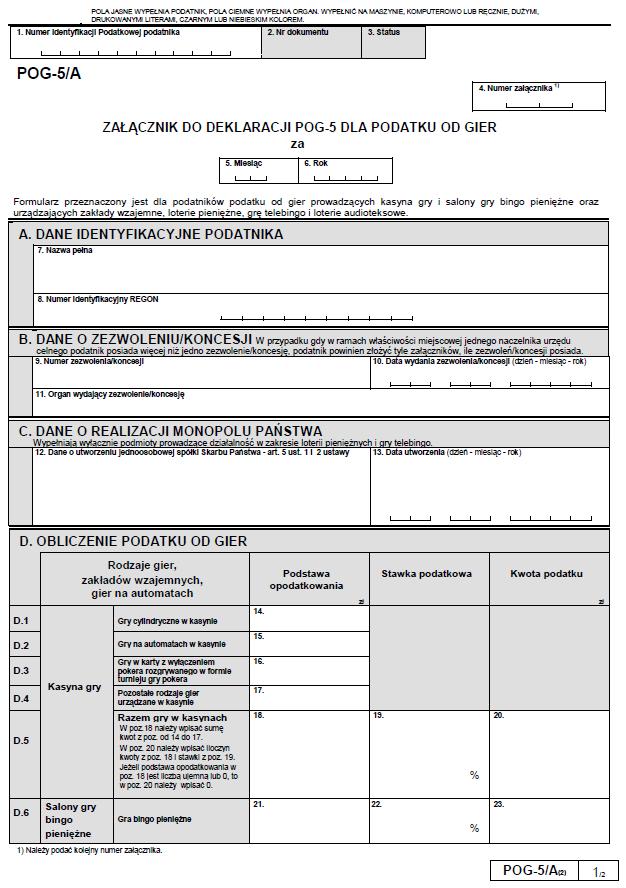

Podatnicy podatku od gier, począwszy od rozliczenia za miesiąc lipiec 2013 r., zobowiązani są do składania POG-5/A (załącznik do deklaracji POG-5) na nowych wzorach deklaracji.

Formularz jest przeznaczony dla podatników podatku od gier prowadzących kasyna gry i salony gry bingo pieniężne oraz urządzających zakłady wzajemne, loterie pieniężne, grę telebingo i loterie audioteksowe.

Zmiany wprowadza rozporządzenie Ministra Finansów z 21 czerwca 2013 r. zmieniające rozporządzenie w sprawie wzorów deklaracji podatkowej dla podatku od gier - Dz.U. z 27 czerwca 2013 r., poz. 738

REKLAMA

Deklarację podatkową PIT za 2014 r. rozliczy urzędnik

Czy dochody z loterii fantowej są opodatkowane

Zapraszamy na forum o podatkach

Nowy wzór formularza POG-5/A i załącznika do deklaracji POG-5 dla podatku od gier

Podatek od gier w 2013 r.

Stawki podatku od gier wynoszą dla: | ||

| 1. | loterii fantowej i gry bingo fantowe | 10% |

| 2. | loterii pieniężnej | 15% |

| 3. | gry liczbowej | 20% |

| 4. | gry bingo pieniężne, gry telebingo, loterii audiotekstowej i pokera rozgrywanego w formie turnieju gry pokera | 25% |

| 5. | gry na automacie, gry cylindrycznej, gry w kości, gry w karty, z wyłączeniem pokera rozgrywanego w formie turnieju gry pokera | 50% |

| 6. | zakładów wzajemnych na sportowe współzawodnictwo zwierząt na podstawie zezwoleń udzielanych wyłącznie na ich urządzanie | 2,5% |

| 7. | zakładów wzajemnych innych niż wymienione w pkt 6 | 12% |

| 8. | działalności prowadzonej w zakresie gier na automatach o niskich wygranych - w formie zryczałtowanej | 2000 zł miesięcznie od gier urządzanych na każdym automacie |

| Podstawa opodatkowania podatkiem od gier: | |

| loteria pieniężna, loteria fantowa i gra telebingo | suma wpływów uzyskanych ze sprzedaży losów lub innych dowodów udziału w grze |

| loteria audioteksowa | przychód organizatora loterii audioteksowej uzyskany z tej loterii |

| gra liczbowa | suma wpłaconych stawek |

| zakłady wzajemne | suma wpłaconych stawek |

| gra bingo pieniężne | wartość nominalna kartonów do gry zakupionych przez podmiot urządzający grę |

| gra bingo fantowe | wartość nominalna kartonów użytych do gry |

| gra cylindryczna, gra w kości i gra w karty, z wyjątkiem pokera rozgrywanego w formie turnieju gry pokera | kwota stanowiąca różnicę między sumą wpłat gotówkowych z tytułu wymiany żetonów w kasie i na stole gry a sumą wypłaconych z kasy kwot za zwrócone żetony |

| poker rozgrywany w formie turnieju gry pokera | kwota wygranej pomniejszona o kwotę wpisowego za udział w turnieju |

| gra na automacie | kwota stanowiąca różnicę między kwotą uzyskaną z wymiany żetonów do gry lub wpłaconą do kasy i zakredytowaną w pamięci automatu lub wpłaconą do automatu a sumą wygranych uzyskanych przez uczestników gier |

Podatek od gier - regulacje prawne

Regulacje dotyczące gier hazardowych zawarte są w ustawie z dnia 19 listopada 2009 r. o grach hazardowych (Dz. U. Nr 201, poz. 1540, z późn. zm.), która obowiązuje od dnia 1 stycznia 2010 r.

Ustawa określa warunki urządzania i zasady prowadzenia działalności w zakresie gier losowych, zakładów wzajemnych i gier na automatach.

W przepisach ustawy zawarto definicje oraz katalog gier hazardowych.

Grami losowymi są gry o wygrane pieniężne lub rzeczowe, których wynik w szczególności zależy od przypadku, a warunki gry określa regulamin. Do gier losowych należą:

1. gry liczbowe,

2. loterie pieniężne,

3. gra telebingo,

4. gry cylindryczne,

5. gry w karty: black jack, poker, baccarat,

6. gry w kości,

7. gra bingo pieniężne,

8. gra bingo fantowe,

9. loterie fantowe,

10. loterie promocyjne,

11. loterie audioteksowe.

Zakładami wzajemnymi są zakłady o wygrane pieniężne lub rzeczowe, polegające na odgadywaniu:

1. wyników sportowego współzawodnictwa ludzi lub zwierząt, w których uczestnicy wpłacają stawki, a wysokość wygranej zależy od łącznej kwoty wpłaconych stawek - totalizatory;

2. zaistnienia różnych zdarzeń, w których uczestnicy wpłacają stawki, a wysokość wygranych zależy od umówionego, między przyjmującym zakład a wpłacającym stawkę, stosunku wpłaty do wygranej - bukmacherstwo.

Gry na automatach są to gry na urządzeniach mechanicznych, elektromechanicznych lub elektronicznych, w tym komputerowych, o wygrane pieniężne lub rzeczowe, w których gra zawiera element losowości. Grami na automatach są także gry na urządzeniach mechanicznych, elektromechanicznych lub elektronicznych, w tym komputerowych, organizowane w celach komercyjnych, w których grający nie ma możliwości uzyskania wygranej pieniężnej lub rzeczowej, ale gra ma charakter losowy.

Prowadzenie działalności w zakresie gier liczbowych, loterii pieniężnych i gry telebingo stanowi monopol państwa. Nie wymaga zatem uzyskania koncesji lub zezwolenia Ministra Finansów, a jedynym warunkiem urządzania gier objętych monopolem państwa jest zatwierdzenie ich regulaminu przez Ministra Finansów.

Działalność w zakresie gier cylindrycznych, gier w karty, gier w kości oraz gier na automatach może być prowadzona na podstawie udzielonej przez Ministra Finansów koncesji na prowadzenie kasyna gry.

Działalność w zakresie gry bingo pieniężne może być prowadzona na podstawie udzielonego przez Ministra Finansów zezwolenia na prowadzenie salonu gry bingo pieniężne.

Działalność w zakresie zakładów wzajemnych oraz turnieju gry pokera, który może być urządzany tylko w kasynie gry, może być prowadzona na podstawie udzielonych przez Ministra Finansów zezwoleń na ich urządzanie.

W Polsce zakazane jest urządzanie gier hazardowych przez sieć Internet oraz uczestniczenie w grach hazardowych urządzanych przez sieć Internet. Wskazane zakazy nie dotyczą urządzania zakładów wzajemnych przez sieć Internet na podstawie zezwolenia udzielonego przez Ministra Finansów oraz uczestniczenia w takich zakładach.

Minister Finansów jest równocześnie organem uprawnionym do zatwierdzania regulaminów wymienionych gier i ich zmian. O koncesje lub zezwolenia Ministra Finansów mogą się ubiegać wyłącznie spółki akcyjne lub spółki z ograniczoną odpowiedzialnością, mające siedzibę na terytorium Rzeczypospolitej Polskiej.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA