Co jest kosztem przy sprzedaży akcji lub udziałów, gdy zaistniał aport lub przekształcenie spółki

REKLAMA

REKLAMA

Koszty podatkowe przy sprzedaży akcji lub udziałów - możliwe cztery odpowiedzi

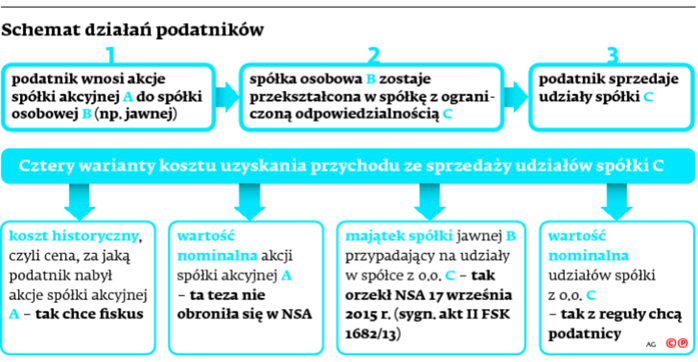

Schemat działań jest podobny – wskazują na to stany faktyczne opisane we wnioskach o interpretacje podatkowe. Najczęściej wygląda to tak, że podatnik wnosi akcje spółki akcyjnej A do spółki osobowej B (np. jawnej), ta z kolei zostaje przekształcona w spółkę z ograniczoną odpowiedzialnością C (czasem w spółkę akcyjną), a na koniec podatnik sprzedaje udziały (akcje) tej ostatniej. Pytanie – co będzie kosztem uzyskania przychodu z tej sprzedaży.

REKLAMA

REKLAMA

Możliwości są cztery. Kosztem może być:

1) cena, za jaką podatnik nabył akcje spółki akcyjnej A,

2) wartość nominalna akcji spółki akcyjnej A,

REKLAMA

3) majątek spółki jawnej B przypadający na udziały w spółce z o.o. C,

4) wartość nominalna udziałów spółki z o.o. C.

Fiskus najchętniej widziałby jako koszt tę pierwszą, czyli cenę, za jaką podatnik nabył akcje spółki akcyjnej A. Nazywa ją kosztem historycznym. Podatnicy z reguły walczą o to, by kosztem przy sprzedaży udziałów spółki z o.o. C była ich wartość nominalna. Sądy orzekają różnie.

Tylko koszt historyczny

Bywa że sędziowie stają po stronie fiskusa, bo twierdzą, że inna wykładnia byłaby zgodą na optymalizację podatkową. Taki pogląd wyraził m.in. Wojewódzki Sąd Administracyjny w Rzeszowie (sygn. akt I SA/Rz 39/15), a jego zdanie podzielił Naczelny Sąd Administracyjny w wyroku z 1 września 2015 r. (sygn. akt II FSK 1772/15).

WSA orzekł, że gdyby kosztem przy sprzedaży udziałów miała być ich wartość nominalna, to podatnik byłby w nieporównywalnie lepszej sytuacji, niż ten, kto sprzedaje akcje wprost po ich zakupie. Ten drugi bowiem zaliczyłby do kosztów tyle, ile zapłacił za akcje. Natomiast podatnik, który najpierw wniósłby je do spółki osobowej, a potem przekształciłby ją w spółkę z o.o., zyskiwałby na urynkowieniu wartości nominalnej udziałów tej ostatniej. WSA uznał, że nie ma żadnego uzasadnienia dla takiej preferencji. – Trudno przyjąć, że podatnik ponosi kolejne wydatki w sytuacji, gdy przedmiotem wkładu do kolejnych spółek jest ten sam majątek – stwierdził.

Również NSA orzekł, że w kontekście przekształceń jednej spółki w inną w ogóle nie można mówić o wydatku na nabycie udziałów lub akcji.

Cena nominalna akcji

Ciekawostką w tej sprawie było to, że wcześniej, rozpatrując ją po raz pierwszy, WSA w Rzeszowie był innego zdania – orzekł, że kosztem przy sprzedaży udziałów z o.o. będzie wartość nominalna akcji, które zostały wniesione do spółki jawnej (przekształconej następnie w spółkę z o.o.).

Pogląd ten nie zyskał jednak akceptacji NSA, który zarzucił rzeszowskiemu sądowi niekonsekwencję i sprzeczność wywodu (sygn. akt II FSK 2790/12 i II FSK 2791/12).

Kwota nominalna udziałów

Nie zawsze jednak NSA uważa za słuszną tezę fiskusa o koszcie historycznym. W wyroku z 16 czerwca 2015 r. (sygn. akt II FSK 1298/13) jednoznacznie wypowiedział się przeciwko niej. Wprawdzie nie chodziło o zbycie udziałów, tylko o ich automatyczne umorzenie, ale gdyby ich skutki miałyby być faktycznie różne, to podatnicy szybko wykorzystaliby to do optymalizacji.

NSA wytoczył zasadniczy argument: jeżeli kosztem przy umorzeniu udziałów miałby być koszt historyczny, to płatnik (spółka) nie byłby w stanie pobrać podatku w prawidłowej wysokości. Nie ma on bowiem ani obowiązku, ani prawa żądać od wspólnika wskazania wysokości tych kosztów.

– Racjonalny ustawodawca powinien stanowić przepisy w sposób pozwalający na ich wykonanie. Nie powinien nakładać na płatnika obowiązków, których ten nie jest w stanie prawidłowo wykonać – stwierdził sąd.

Wprawdzie NSA nie orzekł wprost, co zatem będzie kosztem przy sprzedaży udziałów, ale zwrócił uwagę na to, że płatnik (spółka) zna ich wartość nominalną (art. 22 ust. 1f ustawy o PIT). To pozwoliłoby mu pobrać podatek w prawidłowej wysokości – stwierdził sąd, oddalając skargę kasacyjną dyrektora izby skarbowej.

Wartość majątku przy przekształceniu

Jeszcze inaczej NSA orzekł 17 września 2015 r. (sygn. akt II FSK 1682/13). Znów nie podzielił zdania fiskusa o koszcie historycznym, ale nie uznał też za koszt wartości nominalnej sprzedawanych akcji (w tym wypadku przekształcenie było w spółkę akcyjną, a nie z o.o.). Sąd opowiedział się za innym rozwiązaniem, sugerowanym przez podatnika, by kosztem była wartość majątku spółki jawnej przypadająca – w związku z przekształceniem w spółkę akcyjną – na każdą objętą przez wspólnika akcję.

W tym wypadku na jedną akcję (o wartości nominalnej 1 zł) przypadała 1/600000 majątku spółki jawnej. Podatnik chciał więc zaliczyć tę kwotę do kosztów przy późniejszej sprzedaży każdej akcji. Tak też uznały sądy obu instancji.

Fiskus – broniąc tezy o koszcie historycznym – powoływał się na sukcesję i tym samym brak skutków podatkowych przy przekształceniu spółki jawnej w akcyjną. WSA w Warszawie wytknął błąd takiej wykładni. – Nie sposób zrozumieć, dlaczego według organu sukcesja ma tak daleko idące znaczenie, że jej konsekwencją ma być uznanie za koszt uzyskania przychodu przy zbyciu akcji, wydatków poniesionych na wkłady w spółce jawne – wskazał. Wyjaśnił, że w momencie zbycia akcji spółka jawna nie będzie istniała, a więc bez znaczenia jest wartość wydatków wniesionych do niej przez wspólników. Istotna jest wartość majątku spółki jawnej na dzień jej przekształcenia w spółkę akcyjną – orzekł WSA.

NSA był tego samego zdania. – Neutralność podatkowa odnosi się tylko do spółki przekształcanej i przekształconej. Nie przenosi się na udziałowca spółki jawnej, który stał się z chwilą przekształcenia akcjonariuszem spółki akcyjnej – orzekł sąd. Odnosząc się do pojęcia kosztów historycznych, stwierdził, że funkcjonuje ono wyłącznie w praktyce organów. To nie jest pojęcie, którym posługuje się ustawodawca – podkreślił NSA.

Organy podatkowe są niekonsekwentne

Piotr Liss tax partner w RSM Poland KZWS

Fiskus twierdzi, że kosztem przy sprzedaży udziałów w spółce kapitałowej powinna być wysokość wkładu do spółki osobowej. Całkowicie pomija zatem wartość, o którą zwiększył się majątek spółki osobowej w czasie jej trwania. Zdaniem organów dotyczy to nie tylko cichych rezerw, lecz także niewypłaconych zysków. Takie podejście przeczy nie tylko logice, ale i przepisom. Skoro podatnik wniósł do spółki osobowej np. 1000 zł, a następnie pomnożył ten wkład wielokrotnie, nie wypłacając sobie żadnych zysków, i na moment przekształcenia wartość rynkowa jego spółki wynosi 100 tys. zł, to oczywistym jest, że ta właśnie wartość powinna być kosztem na moment zbycia udziałów.

W podejściu organów można zauważyć pewną niekonsekwencję. Gdyby bowiem podatnik owe 100 tys. zł wypłacił sobie ze spółki osobowej jako udział w zysku, następnie przekształcił tę spółkę i wniósł wypłacone wcześniej 100 tys. zł tytułem wkładu gotówkowego do spółki przekształconej (kapitałowej), to organy nie widziałyby żadnego problemu, by całe 100 tys. zł stanowiło koszt przy zbyciu udziałów.

Urząd zmierza do dwukrotnego opodatkowania

Beata Hudziak partner zarządzający w 8Tax Doradztwo Podatkowe Sp. z o.o.

Przyrównując skutek przekształcenia z aportem całego przedsiębiorstwa do spółki kapitałowej (choć są to różne zdarzenia, to jednak skutek ich podobny), należy zauważyć, że w obu wypadkach nie dochodzi do ustalenia przychodu na moment przeprowadzenia tych czynności. Przychód powstaje dopiero przy zbyciu udziałów objętych w wyniku tych operacji. W związku z tym, skoro kosztem przy sprzedaży udziałów objętych w zamian za aport w formie przedsiębiorstwa jest wartość podatkowa składników tego przedsiębiorstwa, to również w przypadku przekształcenia należałoby uznać za słuszne takie podejście. Gdyby bowiem kosztem przy sprzedaży udziałów spółki z o.o. miała być wyłącznie wartość historyczna, niższa niż wartość majątku spółki przekształcanej, to prowadziłoby to do sytuacji, w której środki – już raz opodatkowane jako dochód wspólnika z tytułu uczestnictwa w spółce osobowej – byłyby opodatkowane ponownie przy zbyciu udziału w spółce z o.o.

Katarzyna Jędrzejewska

Katarzyna Bajak

REKLAMA

REKLAMA