Decyzja określająca wysokość straty - do kiedy może zostać wydana?

REKLAMA

REKLAMA

Skutki całego zamieszania odczują podatnicy. W pierwszej kolejności ci, którzy po ubiegłorocznej uchwale i pouchwałowym wyroku NSA wyrzucili już dokumenty dotyczące straty sprzed pięciu lat. NSA dał im właśnie sygnał, że się pospieszyli.

REKLAMA

REKLAMA

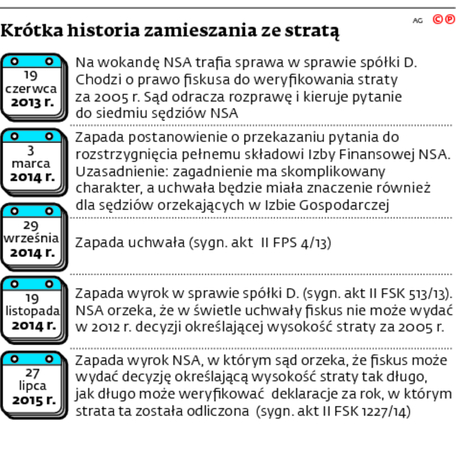

Chodzi o wyrok z 23 lipca 2015 r. (sygn. akt II FSK 1227/14). Zapadł on w składzie trzech sędziów – wszyscy uczestniczyli w podejmowaniu ubiegłorocznej uchwały całej Izby Finansowej NSA z 29 września 2014 r. (sygn. akt II FPS 4/13). Nikt nie zgłosił wówczas zdania odrębnego.

W lipcowym wyroku nie ma słowa o uchwale. Pada za to teza jednoznacznie sprzeczna z tym, co wynikało z pouchwałowego orzeczenia. Wracamy do punktu wyjścia – wskazują eksperci.

Polecamy: 500 pytań o VAT odpowiedzi na trudne pytania z interpretacjami Ministerstwa Finansów (PDF)

REKLAMA

Polecamy: Przewodnik po zmianach w ustawie o rachunkowości 2015/2016 (PDF)

Tylko pięć lat

Powodem podjęcia uchwały stała się historia spółki, która w 2005 r. poniosła stratę. Zgodnie z prawem mogła ją odliczyć od dochodu uzyskanego w latach 2006–2010. Dochód za 2010 r. wykazała w zeznaniu składanym w 2011 r. Zobowiązanie za ten rok przedawniało się z końcem 2016 r. Organy podatkowe uważały więc, że mają czas aż do końca 2016 r. na weryfikowanie wysokości straty za 2005 r.

Spór trafił do NSA, ale ten odroczył postępowanie i zadał pytanie szerszemu składowi. Gdy już zapadła uchwała, sąd kasacyjny wrócił do sprawy i orzekł, że skoro zobowiązanie za 2005 r. przedawniło się z końcem 2011 r., to fiskus nie mógł wydać w 2012 r. decyzji określającej wysokość straty za 2005 r. Naruszałoby to zasadę przedawnienia, wynikającą z art. 70 par. 1 w związku z art. 24 ordynacji podatkowej – stwierdził NSA. Powołał się przy tym wprost na uchwałę.

Nawet 10 lat

Tymczasem w opublikowanym właśnie wyroku z 23 lipca 2015 r. NSA stwierdza coś całkiem przeciwnego: decyzja określająca wysokość straty może zostać wydana tak długo, jak długo jest możliwa weryfikacja deklaracji za rok, w którym strata ta została odliczona.

Słowem – tłumacząc to na poprzednim przykładzie – skoro spółka poniosła stratę w 2005 r. i mogła ją odliczać w latach 2006–2010, to fiskus może wydać decyzję określającą wysokość straty tak długo, jak może weryfikować deklaracje za lata 2006–2010. Najpóźniej zatem – nawet w 2016 r.

W rozpatrywanej w lipcu przez NSA sprawie chodziło o następującą sytuację: spółka zmieniła rok podatkowy i w związku z tym trwał on od 1 stycznia 2002 r. do 30 września 2003 r. W tym roku poniosła stratę. Zobowiązanie podatkowe za ten rok przedawniało się z końcem 2009 r. Tymczasem dyrektor urzędu kontroli skarbowej wydał decyzję określającą wysokość straty za okres 1 stycznia 2002 r. – 30 września 2003 r. dopiero w październiku 2010 r. Zarówno fiskus, jak i sądy obu instancji orzekły, że było to możliwe, bo spółka mogła rozliczać stratę w pięciu kolejnych latach, a zobowiązanie za te lata jeszcze się nie przedawniło.

To nie zobowiązanie

NSA tłumaczy w wyroku, że „strata nie jest odwrotnością zobowiązania podatkowego, a więc nie jest ujemnym zobowiązaniem podatkowym, ale przeciwieństwem dochodu, czyli występującą w podatkach dochodowych różnicą pomiędzy wysokością przychodów a wysokością kosztów ich uzyskania”. A to oznacza, że prawo do wydania decyzji określającej wysokość straty nie ulega przedawnieniu w rozumieniu art. 70 par. 1 ordynacji podatkowej, gdyż nie dotyczy zobowiązania podatkowego – stwierdza NSA.

Eksperci nie mają wątpliwości, że strata nie jest zobowiązaniem podatkowym. W tym właśnie upatrują przyczynę problemu. Miała go rozstrzygnąć ubiegłoroczna uchwała, ale – jak przyznają – wcale go nie rozwiązała.

Uchwała bowiem zapadła wprawdzie na tle sprawy dotyczącej straty, ale uzasadnienie stanowiska Izby Finansowej NSA w ogóle się do tego zagadnienia nie odnosi. Sąd ograniczył się wyłącznie do przedstawienia stanowiska skarżącej spółki. Dalej są już tylko wywody dotyczące przedawnienia zobowiązania podatkowego. Wynika z nich, że „po upływie terminu przedawnienia nie jest dopuszczalne prowadzenie postępowania podatkowego i orzekanie o wysokości zobowiązania podatkowego, które wygasło przez zapłatę”. Dokładnie to samo NSA stwierdził dwa lata wcześniej, w uchwale z 3 grudnia 2012 r. (sygn. akt I FPS 1/12).

Monitor Księgowego – prenumerata

VAT po zmianach od 1 lipca 2015 r.

50 Ściąg Księgowego z aktualizacją online

Rozumieć należy szerzej

Pierwsze komentarze po uchwale wskazywały jednak na to, że wywód NSA należy rozumieć szerzej – że dotyczy on także straty. Potwierdzeniem tego był wyrok NSA z 19 listopada 2014 r. w sprawie, która stała się przyczynkiem do podjęcia uchwały. Werdykt sędziów nie pozostawiał żadnych wątpliwości, jak ją rozumieć.

Co więcej, także z kolejnych wyroków wynikało, że linia orzecznicza pójdzie w tym kierunku. W orzeczeniu z 9 lipca 2015 r. (sygn. akt II FSK 1005/13) NSA stwierdził, że prezentowany wcześniej pogląd o 10 latach na określenie wysokości straty jest już nieaktualny. W tej sprawie NSA oddalił skargę kasacyjną, tylko dlatego że spółka nie zawarła tego zarzutu w skardze kasacyjnej, a z innymi przez nią podniesionymi sąd nie mógł się zgodzić.

Podobnie sens uchwały odczytał Wojewódzki Sąd Administracyjny w Krakowie w prawomocnym już wyroku z 6 maja 2015 r. (sygn. akt I SA/Kr 1970/14). Sąd nie miał wątpliwości, że strata podatkowa przedawnia się według tych samych reguł, co zobowiązania podatkowe. Skoro więc zobowiązanie podatniczki za 2007 r. przedawniło się 31 grudnia 2013 r., to urząd nie mógł w 2014 r. weryfikować wysokości straty za 2007 r.

Identycznie orzekł WSA w Olsztynie w również prawomocnym już wyroku z 5 marca 2015 r. (sygn. akt I SA/Ol 46/15). Stwierdził, że choć teza uchwały odnosiła się do zobowiązań podatkowych, to jednak mając na uwadze to, w jakiej sprawie zapadła (weryfikowanie straty), nie można mieć wątpliwości, że termin przedawnienia prawa do określenia straty jest taki sam jak zobowiązań podatkowych. Olsztyński sąd powołał się także na wyrok NSA z 19 listopada 2014 r. (sygn. akt II FSK 513/13 11).

Zwrot w wykładni

Pierwszym sygnałem, że problem ze stratą wciąż istnieje, stała się interpretacja z 25 sierpnia 2015 r. dyrektora Izby Skarbowej w Katowicach (nr IBPB-1-2/4510-150/15/AnK). Dyrektor stwierdził w niej, że jeśli podatnik odnotował ujemny wynik w 2014 r., to organy podatkowe mogą go kontrolować aż do końca 2025 r. W związku z tym nie zgodził się ze spółką, że po pięciu latach, licząc od końca 2015 r., może już ona pozbyć się ksiąg i dokumentów podatkowych za rok, w którym poniosła stratę. Stwierdził, że musi przechowywać je przez pięć lat, licząc od końca 2020 r.

23 lipca zapadł wyrok NSA, który jest np. potwierdzeniem takiej wykładni.

Sąd powinien wyjaśnić, dlaczego nie zastosował uchwały

Dr Tomasz Nowak, Katedra Prawa Finansowego, WPiA Uniwersytetu Łódzkiego

Rozstrzygnięcie zawarte w wyroku z 23 lipca 2015 r. jest sprzeczne z uchwałą z 29 września 2014 r. (II FPS 4/03). Sentencja uchwały nie odnosiła się wprawdzie literalnie do straty podatkowej, ale do zobowiązania podatkowego, jednak okoliczności jej podjęcia oraz uzasadnienie uchwały wskazują, iż przesądziła również o niedopuszczalności orzekania o wysokości straty po upływie terminu określonego w art. 70 ordynacji podatkowej i bez względu na to, czy przedawniło się już zobowiązanie za rok, w którym strata ta została rozliczona. Przecież uchwała zapadła na gruncie sprawy, w której sporne było przedawnienie orzekania o wysokości straty podatkowej. Ponadto w uchwale wyraźnie wskazano na proceduralny aspekt przedawnienia i wynikającą z tego niedopuszczalność prowadzenia postępowania podatkowego po przedawnieniu. Argumentacja ta jest adekwatna również dla postępowania, którego rezultatem jest określenie wysokości straty podatkowej. Uchwała NSA ma zatem charakter uniwersalny i dotyczy wszystkich postępowań wymiarowych, które są prowadzone po upływie terminu wynikającego z art. 70 ordynacji podatkowej.

Jeśli w sprawie rozstrzygniętej 23 lipca 2015 r. pojawił się element stanu faktycznego, który wymagał odejścia od zastosowania uchwały (choć z uzasadnień obu orzeczeń wynika raczej, że sporna była dokładnie ta sama kwestia), to wydaje się, że ze względu na podobieństwo spraw należało wyjaśnić, dlaczego nie należało zastosować uchwały. Pozwoliłoby to być może na uniknięcie niepewności co do rzeczywistego zakresu zastosowania uchwały z 29 września 2014 r. do strat podatkowych i przyszłego orzecznictwa sądowego w tym zakresie.

Pięć lat to wystarczający termin

Alicja Sarna, doradca podatkowy, starszy menedżer w MDDP

Wyrok NSA z 23 lipca 2015 r. wskazuje, że kwestia przedawnienia straty podatkowej nadal budzi kontrowersje. Wydawało się, że uchwała z 29 września 2014 r. – choć w sentencji odnosząca się do przedawnienia zobowiązania podatkowego, które wygasło przez zapłatę – przesądziła jednak o tym, iż strata przedawnia się analogicznie do zobowiązania podatkowego (co zresztą potwierdził NSA np. w wyroku z 19 listopada 2014 r., sygn. akt II FSK 513/13). Pięcioletni termin na weryfikację rozliczenia podatnika jest w mojej ocenie wystarczający. Przedawnienie pełni m.in. funkcję gwarancyjną i nie powinno być różnicowane w zależności od tego, czy podatnik był zobowiązany do zapłaty podatku, czy poniósł stratę. Żałuję, że przy okazji ostatniej nowelizacji ordynacji podatkowej kwestia ta nie została wprost uregulowana w przepisach.

Konieczna może być kolejna uchwała

Dariusz Malinowski partner w KPMG

Pomiędzy wyrokami NSA z 19 listopada 2014 r. oraz z 23 lipca 2015 r. zachodzi ewidentna sprzeczność. W tym drugim NSA powrócił do linii orzeczniczej, która dominowała przed podjęciem uchwały przez Izbę Finansową.

Zarówno w pouchwałowym wyroku NSA z 19 listopada 2014 r., jak i w piśmiennictwie komentującym tę uchwałę została ona jednoznacznie zinterpretowana jako zabraniająca wydania decyzji określającej wysokość straty po przedawnieniu się zobowiązania podatkowego za rok, w którym wykazano stratę, a więc po upływie pięciu lat od końca roku, w którym upłynął termin płatności podatku za rok wykazania straty (sześciu lat, licząc od końca roku, w którym wykazana została strata). Co prawda teza taka nie została wyrażona wprost i całkowicie jasno w treści uchwały, jednak wynika ona z jej uzasadnienia w powiązaniu ze stanem faktycznym, na tle którego zapadła.

Jeżeli w orzecznictwie NSA będą się utrzymywały rozbieżności w tej sprawie, to konieczne wydaje się podjęcie przez NSA kolejnej uchwały – tym razem w sposób wyraźny i w pełni jednoznaczny wskazującej, przez jaki maksymalny okres organy podatkowe mogą kontrolować i zmieniać wysokość straty podatkowej wykazanej przez podatnika.

Katarzyna Jędrzejewska

REKLAMA

REKLAMA