Zarzut przedawnienia podatnik musi przed NSA zgłosić samemu

REKLAMA

REKLAMA

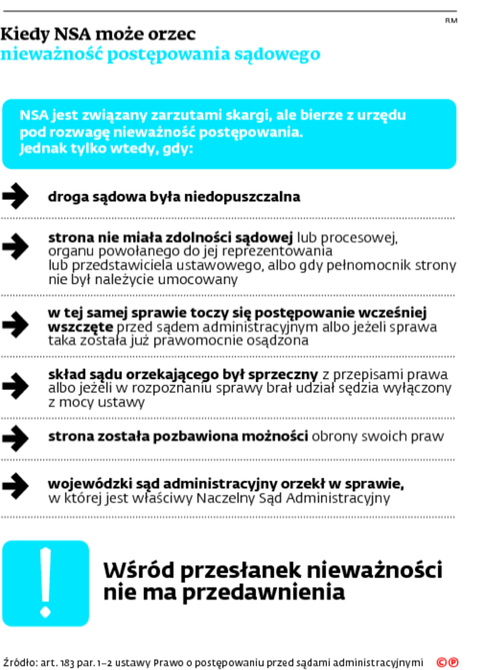

Z tego powodu NSA musiał niedawno rozpatrzyć sprawę, mimo że decyzja organu podatkowego została wydana po upływie 5-letniego terminu przedawnienia (wyrok z 9 lipca 2015 r., sygn. akt II FSK 1005/13). Wprawdzie pełnomocnik zgłosił ten zarzut, ale zrobił to za późno, bo dopiero na rozprawie przed NSA. Jak wyjaśnił sędzia Krzysztof Winiarski, NSA jest związany pisemnymi zarzutami skargi kasacyjnej, a nie może z urzędu wziąć pod uwagę przedawnienia. Nie pozwala mu na to art. 183 par. 1 i 2 ustawy – Prawo o postępowaniu przed sądami administracyjnymi (t.j. Dz.U. z 2012 r. poz. 270 ze zm.).

REKLAMA

REKLAMA

I tak będzie nadal.

50 Ściąg Księgowego z aktualizacją online

Pomoc sądu

Na etapie rozpatrywania sprawy przez sąd wojewódzki podatnik ma jeszcze szansę naprawy swojego przeoczenia. Jeśli sam nie podniesie zarzutu przedawnienia, zrobi to za niego sąd.

REKLAMA

To zasada, w praktyce jednak są z tym problemy, bo nie zawsze sąd I instancji ma świadomość tego, że doszło do przedawnienia.

Tak było w sprawach dotyczących rozliczania strat w podatku dochodowym. Do czasu uchwały NSA z 29 września 2014 r. (sygn. akt II FPS 4/13) sądy administracyjne, a za nimi organy podatkowe, uważały, że jeśli podatnik poniósł stratę, to jego rozliczenia można kontrolować przez dziesięć lat. Sądzono bowiem, że przedawnienie liczy się od ostatniego roku, w którym dokonano odliczenia. Skoro więc podatnik miał 5 lat na odliczenie straty, to urząd zyskiwał kolejne 5 na weryfikację jego rozliczeń.

Przykładowo, wysokość straty za 2005 r. mogła być kwestionowana nawet do końca 2016 r.

Ponieważ linia orzecznicza w tej sprawie była niemal jednolita, to podatnicy nie podnosili zarzutu przedawnienia. Sądzili, że nie mają szans na wygraną. Nie robiły tego również sądy wojewódzkie, bo podzielały powszechnie obowiązujący pogląd.

Ten porządek wywróciła do góry nogami uchwała Izby Finansowej NSA z z 29 września 2014 r. Sędziowie uznali, że strata przedawnia się jednak w ciągu pięciu lat.

VAT po zmianach od 1 lipca 2015 r.

Do góry nogami

Dla wielu podatników zwycięstwo jest jednak pyrrusowe. Problem mają ci, którzy złożyli skargi kasacyjne jeszcze przed uchwałą. Tak zrobił podatnik, którego sprawę rozpatrywał 9 lipca br. Naczelny Sąd Administracyjny. W trakcie rozprawy pełnomocnik – mądrzejszy o wnioski z uchwały – zgłosił ustnie zarzut przedawnienia, ale sąd kasacyjny go nie uwzględnił.

Sędzia Winiarski, który był sprawozdawcą w tej sprawie, stwierdził, że jest już za późno, żeby cokolwiek zrobić. Wyjaśnił, że zgodnie z art. 183 par. 1 p.p.s.a., NSA rozpatruje skargę kasacyjną wyłącznie w jej granicach, a z urzędu może brać pod uwagę nieważność postępowania tylko wtedy, gdy zachodzą przesłanki wymienione w art. 183 par. 2. Nie ma wśród nich przedawnienia. – A być powinno – powiedział sędzia.

Sędzia dodał, że gdyby nie chodziło o decyzję w sprawie straty, tylko określającą wysokość zobowiązania podatkowego, to podatnik miałby jeszcze szansę. – Wtedy zarzut przedawnienia można by było podnieść jeszcze na etapie postępowania egzekucyjnego – wyjaśnił.

Potrzebna zmiana

Eksperci uważają, że to poważna luka w prawie. – Istnieje co prawda instytucja skargi o stwierdzenie niezgodności z prawem prawomocnego orzeczenia sądu administracyjnego, jednak od wyroków NSA przysługuje ona tylko wyjątkowo – tylko wtedy, gdy niezgodność wyroku z prawem wynika z rażącego naruszenia norm prawa Unii Europejskiej – wyjaśnia Dariusz Malinowski z KPMG.

Zdaniem ekspertów inną drogą mogłoby być wznowienie postępowania. To jednak możliwe jest tylko, gdy Trybunał Konstytucyjny stwierdzi niekonstytucyjność przepisu. – W tym wypadku tak nie jest, a nie ma wyraźnej podstawy prawnej do wzruszenia prawomocnego wyroku NSA, który jest sprzeczny z późniejszą uchwałą tego sądu – podsumowuje Dariusz Malinowski. ©?

Nie zawsze sąd pierwszej instancji ma świadomość tego, że doszło do przedawnienia

Nie ma innej drogi niż skarga do TK

Dariusz Malinowski partner w KPMG

Podatnikowi nie pozostaje nic innego jak tylko wniesienie skargi konstytucyjnej i przekonanie Trybunału Konstytucyjnego, że przepisy, na podstawie których uznawano, iż organy podatkowe mają prawo do kontrolowania okresów rozliczeniowych objętych już przedawnieniem, były niewystarczająco precyzyjne. Pozwalały bowiem na dwie krańcowo różne interpretacje, a tym samym nie były zgodne ze standardami przyzwoitej legislacji, jaką nakazuje konstytucja. Rozstrzygnięcie TK o niezgodności regulacji o przedawnieniu z konstytucją otworzyłoby drogę do wznowienia postępowania w sprawie zakończonej wyrokiem NSA i jego zmiany. A także do żądania na podstawie kodeksu cywilnego odszkodowania za szkodę wyrządzoną orzeczeniem sądu niezgodnym z prawem.

Jak sprowadzić auto z Niemiec – PDF

Podatek od spadków i darowizn 2015 - PDF

W NSA obowiązuje formalizm

Artur Ratajczak doradca podatkowy w Tax Corner

Wyrok Naczelnego Sądu Administracyjnego uwypukla ściśle sformalizowane zasady prowadzenia postępowania kasacyjnego przed NSA. Wszelkie zarzuty, które chce podnieść podatnik, muszą być zawarte w skardze kasacyjnej. Późniejsze podniesienie dodatkowych zarzutów powoduje, że traktowane są one jako nieistniejące, nawet jeżeli byłyby zasadne i miały istotny wpływ na wynik postępowania. Sąd nie może także uwzględnić ich z urzędu, jak to ma miejsce np. w postępowaniu przed wojewódzkim sądem administracyjnym. Tym samym zarzut podniesiony przez podatnika dopiero na rozprawie, nie może być uwzględniony.

Patrycja Dudek

REKLAMA

REKLAMA