Nowe wzory deklaracji PIT-4R i PIT-8AR

REKLAMA

REKLAMA

Zmiany wzorów deklaracji PIT-4R i PIT-8AR w 2021 roku

Zmiany we wzorach ww. deklaracji pozwolą płatnikom wskazać miesiąc (miesiące) roku 2021, w których skorzystali oni z przesunięcia terminu przekazania pobranego podatku. Obecnie, z takiej prolongaty, niektórzy płatnicy będą mogli skorzystać w stosunku do zaliczek na podatek lub zryczałtowanego podatku pobranych w styczniu 2021 r.

REKLAMA

Nowe wzory PIT-4R i PIT-8AR pozwolą płatnikom podatku dochodowego od osób fizycznych na prawidłowe rozliczenie pobranych od podatników w 2021 r. zaliczek na podatek dochodowy i odpowiednio zryczałtowanego podatku dochodowego, a w przypadku skorzystania z prolongaty przekazania zaliczek na podatek lub zryczałtowanego podatku w związku z COVID19, bądź odroczenia płatności na podstawie indywidualnej decyzji organu podatkowego, umożliwią poinformowanie organu podatkowemu o skorzystaniu z tej formy pomocy.

Dotychczasowy stan prawny

REKLAMA

Ustawa z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (Dz. U. z 2020 r. poz. 1426, z późn. zm.) – zwana dalej „ustawą PIT” – w art. 45b pkt 1 i 5 zawiera delegację dla ministra właściwego do spraw finansów publicznych do określenia, w drodze rozporządzenia, wzorów deklaracji, informacji oraz oświadczeń, o których mowa w powołanym przepisie, wraz z objaśnieniami co do sposobu prawidłowego ich wypełnienia, terminu i miejsca składania.

Minister właściwy do spraw finansów publicznych, wykonując powyższą delegację, 9 grudnia 2019 r. wydał rozporządzenie w sprawie określenia niektórych wzorów oświadczeń, deklaracji i informacji podatkowych obowiązujących w zakresie podatku dochodowego od osób fizycznych (Dz. U. poz. 2397).

Rozporządzenie to zostało dwukrotnie znowelizowane rozporządzeniami z:

REKLAMA

1) 21 października 2020 r. (Dz. U. poz. 1940), w którym określono nowe wzory: deklaracji rocznej o zaliczkach na podatek dochodowy PIT-4R i deklaracji rocznej o zryczałtowanym podatku dochodowym PIT-8AR, a także informacji o przychodach z innych źródeł oraz o dochodach i pobranych zaliczkach na podatek dochodowy PIT-11, mające zastosowanie do przychodów, dochodów (strat) uzyskanych (poniesionych) od 1 stycznia 2020 r. Rozporządzenie to weszło w życie z dniem 18 listopada 2020 r.;

2) 28 grudnia 2020 r. (Dz. U. poz. 2432), w którym określono nowe wzory deklaracji rocznej o zaliczkach na podatek dochodowy PIT-4R i deklaracji rocznej o zryczałtowanym podatku dochodowym PIT-8AR, informacji o wysokości przychodu (dochodu) uzyskanego przez osoby fizyczne niemające w Rzeczypospolitej Polskiej miejsca zamieszkania IFT-1/IFT-1R, mające zastosowanie do przychodów, dochodów (strat) uzyskanych (poniesionych) od 1 stycznia 2020 r., a także nowy wzór informacji o przychodach z innych źródeł oraz o dochodach i pobranych zaliczkach na podatek dochodowy PIT-11, mający zastosowanie do przychodów, dochodów (strat) uzyskanych (poniesionych) od 1 stycznia 2021 r. Rozporządzenie to weszło w życie z dniem 31 grudnia 2020 r. (z wyjątkiem przepisów dotyczących określenia nowego wzoru informacji o przychodach z innych źródeł oraz o dochodach i pobranych zaliczkach na podatek dochodowy PIT-11, które weszły w życie od 1 stycznia 2021 r.).

Przesunięcie terminu zapłaty zaliczek na PIT i podatku zryczałtowanego pobranych przez płatników w styczniu 2021 r.

W związku z trwającym stanem epidemii COVID-19 i wprowadzonymi ograniczeniami w funkcjonowaniu niektórych rodzajów działalności gospodarczej, z zamrożeniem wykonywania niektórych rodzajów działalności Minister Finansów, Funduszy i Polityki Regionalnej zapowiedział wydał 16 lutego 2021 r. rozporządzenia w sprawie przedłużenia terminu przekazania przez niektórych płatników zaliczek na podatek dochodowy i zryczałtowanego podatku pobranych od dochodów (przychodów) podatników w styczniu 2021 r. Rozporządzenie to zostało opublikowane 18 lutego 2021 r. w Dzienniku Ustaw, poz. 318.

Jest to trzecie rozporządzenie przedłużające niektórym płatnikom terminy wpłaty pobranych zaliczek na podatek i zryczałtowanego podatku dochodowego. (Pierwsze: rozporządzenie Ministra Finansów z dnia 1 czerwca 2020 r. w sprawie przedłużenia terminów przekazania przez niektórych płatników zaliczek na podatek dochodowy i zryczałtowanego podatku dochodowego (Dz. U. poz. 972); drugie: rozporządzenie z dnia 19 listopada 2020 r. Ministra Finansów, Funduszy i Polityki Regionalnej w sprawie przedłużenia terminów przekazania przez niektórych płatników podatku dochodowego zaliczek na podatek i zryczałtowanego podatku - Dz. U. poz. 2054).

To wydane 16 lutego 2021 r. rozporządzenie przedłużyło ww. termin do 20 sierpnia 2021 r.

Przedłużenie terminu dotyczy:

- zaliczek na podatek pobranych przez płatników od przychodów ze stosunku służbowego, stosunku pracy, pracy nakładczej lub spółdzielczego stosunku pracy oraz od zasiłków pieniężnych z ubezpieczenia społecznego wypłacanych przez płatników, o których mowa w art. 31, oraz

- podatku zryczałtowanego pobranego przez płatników, o których mowa w art. 41 ust. 1 i 4, od dokonanych świadczeń z tytułu działalności wykonywanej osobiście, o której mowa w art. 13 pkt 8 oraz z tytułu praw autorskich i praw pokrewnych.

Przedłużenie terminu dotyczy płatników:

- którzy ponieśli negatywne konsekwencje ekonomiczne z powodu COVID-19,

- prowadzących pozarolniczą działalność gospodarczą oznaczoną według Polskiej Klasyfikacji Działalności (PKD) 2007, jako rodzaj przeważającej działalności, kodem 47.71.Z, 47.72.Z, 47.81.Z, 47.82.Z, 47.89.Z, 49.39.Z, 55.10.Z, 55.20.Z, 55.30.Z, 56.10.A, 56.10.B, 56.21.Z, 56.29.Z, 56.30.Z, 59.11.Z, 59.12.Z, 59.13.Z, 59.14.Z, 59.20.Z, 74.20.Z, 77.21.Z, 77.39.Z, 79.11.A, 79.12.Z, 79.90.A, 79.90.C, 82.30.Z, 85.51.Z, 85.52.Z, 85.53.Z, 85.59.A, 85.59.B, 86.10.Z, 86.90.A, 86.90.D, 90.01.Z, 90.02.Z, 90.04.Z, 91.02.Z, 93.11.Z, 93.13.Z, 93.19.Z, 93.21.Z, 93.29.A, 93.29.B, 93.29.Z, 96.01.Z lub 96.04.Z.

W związku z tym niezbędne jest uwzględnienie nowego stanu prawnego we wzorach PIT-4R i PIT-8AR, mających zastosowanie do przychodów, dochodów (strat) uzyskanych (poniesionych) od dnia 1 stycznia 2021 r. Konieczne stało się zatem wydanie rozporządzenia na podstawie delegacji ustawowej – art. 45b pkt 1 i 5 ustawy PIT.

Wzory formularzy – stanowiące załączniki do projektu rozporządzenia – w zakresie nowego PIT-4R, PIT-8AR będą miały zastosowanie do przychodów, dochodów (strat) uzyskanych (poniesionych) od dnia 1 stycznia 2021 r.

Niezależnie od powyższego, projekt rozporządzenia za prawidłowe uznaje złożone przed dniem wejścia w życie rozporządzenia deklaracje na dotychczasowych wzorach formularzy.

Deklaracja roczna o zaliczkach na podatek dochodowy PIT–4R - kto sporządza i składa?

W załączniku nr 1 do omawianego projektu rozporządzenia zostanie określony wzór deklaracji rocznej o zaliczkach na podatek dochodowy, wraz z objaśnieniami co do sposobu prawidłowego jej wypełnienia, terminu i miejsca składania. Deklaracja ta oznaczona jest symbolem PIT–4R.

Do jej sporządzania obowiązani są płatnicy wymienieni w:

1) art. 31 i 33–35 ustawy PIT (np. zakłady pracy, w tym przedsiębiorstwo w spadku, rolnicze spółdzielnie produkcyjne oraz inne spółdzielnie zajmujące się produkcją rolną, organy rentowe, banki, areszty śledcze i zakłady karne, oddziały Wojskowej Agencji Mieszkaniowej, centra integracji społecznej, podmioty przyjmujące na praktykę absolwencką), od należności z tytułu stosunku służbowego, stosunku pracy, pracy nakładczej lub spółdzielczego stosunku pracy, zasiłków pieniężnych z ubezpieczenia społecznego, stypendiów, emerytur i rent, świadczeń integracyjnych, świadczeń pieniężnych wypłacanych z tytułu odbywania praktyk absolwenckich;

2) art. 41 ustawy PIT, tj. osoby fizyczne prowadzące działalność gospodarczą, przedsiębiorstwo w spadku, osoby prawne i ich jednostki organizacyjne oraz jednostki organizacyjne niemające osobowości prawnej, które dokonują świadczeń osobom określonym w art. 3 ust. 1 ustawy (tj. podlegającym w Polsce nieograniczonemu obowiązkowi podatkowemu), z tytułu działalności określonej w art. 13 pkt 2 i 4–9 oraz art. 18 ustawy PIT;

3) art. 42e ustawy PIT, tj. komornicy sądowi lub podmioty niebędące następcami prawnymi zakładów pracy, przejmujące zobowiązania zakładów pracy ze stosunku służbowego, stosunku pracy, pracy nakładczej oraz spółdzielczego stosunku pracy;

4) art. 35a ustawy PIT, w brzmieniu obowiązującym przed dniem 26 października 2007 r., tj. osoby prowadzące gospodarstwo domowe, które zawarły umowę aktywizacyjną, na podstawie przepisów o promocji zatrudnienia i instytucjach rynku pracy, w brzmieniu 5 obowiązującym przed dniem 26 października 2007 r., od należności wynikającej z umowy aktywizacyjnej, do końca obowiązywania tej umowy.

Złożenie deklaracji PIT–4R - termin

Deklarację składa się do końca stycznia roku następującego po roku podatkowym. Płatnicy, o których mowa w art. 31, 33–35, art. 41 oraz 42e ustawy PIT, którzy zaprzestali działalności przed tym terminem – składają deklarację do dnia zaprzestania tej działalności.

Natomiast w razie zaprzestania poboru zaliczek przez płatnika, o którym mowa w art. 35a ust. 1 ustawy, w brzmieniu obowiązującym przed dniem 26 października 2007 r., przed tym terminem – jest on zobligowany do złożenia deklaracji do dnia ustania obowiązku poboru tych zaliczek.

Natomiast w przypadku przedsiębiorstwa w spadku za dzień zaprzestania działalności uważa się dzień wygaśnięcia zarządu sukcesyjnego albo wygaśnięcia uprawnienia do powołania zarządcy sukcesyjnego, jeżeli zarząd sukcesyjny nie został ustanowiony i dokonano zgłoszenia, o którym mowa w art. 12 ust. 1c ustawy z dnia 13 października 1995 r. o zasadach ewidencji i identyfikacji podatników i płatników (Dz. U. z 2020 r. poz. 170).

PIT–4R - właściwy urząd skarbowy

Miejscem składania deklaracji PIT–4R jest urząd skarbowy, przy pomocy którego naczelnik urzędu skarbowego właściwy według miejsca zamieszkania płatnika wykonuje swoje zadania, a jeżeli płatnik nie jest osobą fizyczną, według siedziby bądź miejsca prowadzenia działalności, gdy płatnik nie posiada siedziby.

W przypadku przedsiębiorstwa w spadku właściwym jest urząd skarbowy, przy pomocy którego naczelnik urzędu skarbowego właściwy według ostatniego miejsca zamieszkania zmarłego przedsiębiorcy wykonuje swoje zadania.

Nowy wzór formularza PIT– 4R(12) - co się zmieni?

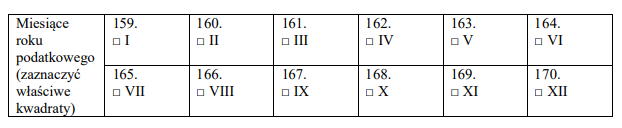

W stosunku do obecnie obowiązującego wzoru deklaracji PIT–4R, nowy wzór formularza PIT– 4R(12) stanowiący załącznik nr 1 do omawianego projektu rozporządzenia zawiera zmianę w części D.2., polegającą na zastąpieniu dotychczasowej treści następującą: „D.2. INFORMACJA O PRZESUNIĘCIU TERMINU PRZEKAZANIA ZALICZKI NA PODATEK (zaznaczyć właściwy(e) kwadrat(y) odpowiadające miesiącom roku podatkowego, za który(e) płatnik skorzystał zgodnie z obowiązującymi przepisami z przesunięcia terminu przekazania zaliczek na podatek (nie dotyczy indywidualnych decyzji organu podatkowego))

Dodatkowo zrezygnowano z przypisu 11. Dzięki tej zmianie płatnik będzie miał możliwość zaznaczenia kwadratu, dotyczącego każdego miesiąca, w którym skorzystał z przesunięcia terminu płatności zaliczki na podatek, na podstawie obowiązujących przepisów powszechnie obowiązującego prawa. Zmiana ta ma uczynić wzór formularza PIT-4R bardziej uniwersalnym i zapobiegnie konieczności jego zmiany w sytuacji ewentualnego wydania kolejnych rozporządzeń przedłużających terminy przekazania przez niektórych płatników zaliczek na podatek dochodowy/zryczałtowanego podatku dochodowego, jako rozwiązań przeciwdziałających skutkom COVID-19.

Deklaracja roczna o zryczałtowanym podatku dochodowym PIT–8AR - kto sporządza i składa?

W załączniku nr 2 do omawianego rozporządzenia zostanie określony wzór rocznej deklaracji o zryczałtowanym podatku dochodowym, wraz z objaśnieniami co do sposobu prawidłowego jej wypełnienia, terminu i miejsca składania. Deklaracja ta oznaczona jest symbolem PIT–8AR.

Deklarację tę składają płatnicy określeni w art. 41 ust. 1 i ust. 10 ustawy PIT (tj. osoby fizyczne prowadzące działalność gospodarczą, przedsiębiorstwo w spadku, osoby prawne i ich jednostki organizacyjne oraz 6 jednostki organizacyjne niemające osobowości prawnej), którzy są obowiązani do poboru zryczałtowanego podatku, o którym mowa w art. 41 ust. 4–7 i 10 ustawy PIT, od dokonywanych wypłat (świadczeń) lub stawianych do dyspozycji podatnika lub posiadacza rachunku zbiorczego pieniędzy lub wartości pieniężnych oraz spółdzielnie pobierające zryczałtowany podatek dochodowy stosownie do postanowień art. 18 ustawy z dnia 12 listopada 2003 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz niektórych innych ustaw (Dz. U. poz. 1956, z późn. zm.).

Złożenie deklaracji PIT–8AR - termin

Deklarację tę składa się w terminie do końca stycznia roku następującego po roku podatkowym, a w przypadku zaprzestania działalności przed tym terminem – do dnia zaprzestania tej działalności.

Złożenie deklaracji PIT–8AR - właściwy urząd skarbowy

Deklarację PIT-8AR trzeba złożyć w urzędzie skarbowym, przy pomocy którego naczelnik urzędu skarbowego właściwy według miejsca zamieszkania płatnika wykonuje swoje zadania, a jeżeli płatnik nie jest osobą fizyczną, według siedziby bądź miejsca prowadzenia działalności, gdy płatnik nie posiada siedziby.

Jednakże roczną deklarację dotyczącą podatku pobranego zgodnie z art. 30a ust. 2a ustawy PIT, płatnicy, o których mowa w art. 41 ust. 10 ustawy PIT, przesyłają do urzędu skarbowego, przy pomocy którego naczelnik urzędu skarbowego właściwy w sprawach opodatkowania osób zagranicznych wykonuje swoje zadania.

Natomiast w przypadku przedsiębiorstwa w spadku za dzień zaprzestania działalności uważa się dzień wygaśnięcia zarządu sukcesyjnego albo wygaśnięcia uprawnienia do powołania zarządcy sukcesyjnego, jeżeli zarząd sukcesyjny nie został ustanowiony i dokonano zgłoszenia, o którym mowa w art. 12 ust. 1c ustawy z dnia 13 października 1995 r. o zasadach ewidencji i identyfikacji podatników i płatników.

Nowy wzór formularza PIT– 8AR(11) - co się zmieni?

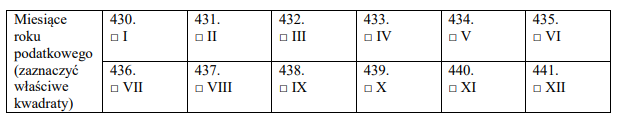

W stosunku do obecnie obowiązującego wzoru deklaracji PIT–8AR, w nowym wzorze formularza PIT–8AR(11) stanowiącym załącznik nr 2 do omawianego projektu rozporządzenia zawiera zmianę w części D., polegającą na zastąpieniu dotychczasowej treści następującą: „D. INFORMACJA O PRZESUNIĘCIU TERMINU PRZEKAZANIA PODATKU (zaznaczyć właściwy(e) kwadrat(y) odpowiadające miesiącom roku podatkowego, za który(e) płatnik skorzystał zgodnie z obowiązującymi przepisami z przesunięcia terminu przekazania podatku (nie dotyczy indywidualnych decyzji organu podatkowego))

Dodatkowo zrezygnowano z przypisu 8. Dzięki tej zmianie płatnik będzie miał możliwość zaznaczenia kwadratu, dotyczącego każdego miesiąca, w którym skorzystał z przesunięcia terminu płatności zryczałtowanego podatku dochodowego, na podstawie przepisów powszechnie obowiązującego prawa. Zmiana ta uczyni wzór formularza bardziej uniwersalnym i zapobiegnie konieczności jego zmiany w sytuacji ewentualnego wydania kolejnych rozporządzeń przedłużających terminy przekazania przez niektórych płatników zaliczek na podatek dochodowy/zryczałtowanego podatku dochodowego, jako rozwiązań przeciwdziałających skutkom COVID-19.

Projekt rozporządzenia został opublikowany na stronie Rządowego Centrum Legislacji. Aktualnie projekt ten został przekazany do uzgodnień zewnętrznych.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA