Podatek od sprzedaży detalicznej - kogo dotyczy, jak obliczać?

REKLAMA

REKLAMA

Co to jest podatek od sprzedaży detalicznej?

Podatek od sprzedaży detalicznej (nazywany także podatkiem handlowym, podatkiem od marketów/hipermarketów, podatkiem od sklepów wielkopowierzchniowych) wprowadziła ustawa z dnia 6 lipca 2016 r. o podatku od sprzedaży detalicznej (dalej także "ustawa"). Podatnikami podatku są sprzedawcy detaliczni, natomiast przedmiotem opodatkowania jest przychód ze sprzedaży detalicznej.

REKLAMA

REKLAMA

Przypomnimy, że ten nowy podatek miał obowiązywać już od września 2016 r., ale Komisja Europejska wszczęła postępowanie o naruszenie prawa unijnego przez Polskę w związku z jego wprowadzeniem. W 2019 r. Trybunał Sprawiedliwości Unii Europejskiej stwierdził jednak o nieważność decyzji Komisji. W efekcie podatek od sprzedaży detalicznej miał obowiązywać od 1 stycznia 2020 r., ale w związku z odwołaniem się KE od niekorzystnego dla niej wyroku TSUE, w grudniu 2019 r. przedłużono jego zawieszenie do 1 lipca 2020 r.

Następnie, w połowie 2020 roku, z powodu epidemii COVID-19, podatek od sprzedaży detalicznej został zawieszony do końca 2020 r.

Podatek od sprzedaży detalicznej 2021

A zatem, podatek od sprzedaży detalicznej, po wielu przejściach związanych z prawodawstwem unijnym i pandemią, zaczął ostatecznie obowiązywać od 1 stycznia 2021 roku, o czym mówi art. 11a ustawy, w którym czytamy, że przepisy ustawy stosuje się do przychodów ze sprzedaży detalicznej osiągniętych od dnia 1 stycznia 2021 r.

REKLAMA

Ministerstwo finansów szacuje, że w 2021 r. wpływy z tego podatku wyniosą około 1,5 mld zł. Tyle więc podatnicy objęci podatkiem od sprzedaży detalicznej będą musieli przekazać fiskusowi w obecnym roku podatkowym.

Podatek od sprzedaży detalicznej - definicje

Ustawodawca na gruncie ustawy o podatku od sprzedaży detalicznej wskazał na kilka definicji związanych z podatkiem. Otóż ilekroć w ustawie jest mowa o:

1) działalności gospodarczej – rozumie się przez to działalność gospodarczą, o której mowa w art. 15 ustawy o VAT;

2) kasie rejestrującej – rozumie się przez to kasę rejestrującą, o której mowa w ustawie o VAT;

3) konsumencie – rozumie się przez to osobę fizyczną nieprowadzącą działalności gospodarczej oraz osobę fizyczną prowadzącą działalność gospodarczą nabywającą towary bez związku z prowadzoną przez siebie działalnością gospodarczą, a także rolnika ryczałtowego w rozumieniu art. 2 pkt 19 ustawy o VAT;

4) sprzedawcy detalicznym – rozumie się przez to osobę fizyczną, osobę prawną, spółkę cywilną oraz jednostkę organizacyjną niemającą osobowości prawnej dokonujące sprzedaży detalicznej;

5) sprzedaży detalicznej – rozumie się przez to dokonywanie na terytorium Rzeczypospolitej Polskiej, w ramach działalności gospodarczej zbywcy, odpłatnego zbywania towarów konsumentom na podstawie umowy zawartej:

a) w lokalu przedsiębiorstwa w rozumieniu art. 2 pkt 3 ustawy o prawach konsumenta,

b) poza lokalem przedsiębiorstwa w rozumieniu art. 2 pkt 2 ustawy o prawach konsumenta

– także w przypadku, gdy zbywaniu towaru towarzyszy świadczenie usługi odrębnie niezaewidencjonowanej;

6) towarze – rozumie się przez to rzeczy ruchome lub ich części.

Definicja pojęć umowy zawartej „w lokalu przedsiębiorstwa” oraz „poza lokalem przedsiębiorstwa” zawiera odesłanie do przepisów ustawy o prawach konsumenta (dalej: „u.p.k.”). Ustawa ta definiuje:

1) umowy zawierane na odległość - zgodnie z art. 2 pkt 1 u.p.k. są to umowy zawierane z konsumentem w ramach zorganizowanego systemu zawierania umów na odległość, bez jednoczesnej fizycznej obecności stron, z wyłącznym wykorzystaniem jednego lub większej liczby środków porozumiewania się na odległość do chwili zawarcia umowy włącznie;

2) umowy zawierane poza lokalem przedsiębiorstwa - zgodnie z art. 2 pkt 2 u.p.k. są to umowy z konsumentami zawierane:

a) przy jednoczesnej fizycznej obecności stron w miejscu, które nie jest lokalem przedsiębiorstwa danego przedsiębiorcy,

b) w wyniku przyjęcia oferty złożonej przez konsumenta w okolicznościach, o których mowa w pkt a powyżej,

c) w lokalu przedsiębiorstwa danego przedsiębiorcy lub za pomocą środków porozumiewania się na odległość bezpośrednio po tym, jak nawiązano indywidualny i osobisty kontakt z konsumentem w miejscu, które nie jest lokalem przedsiębiorstwa danego przedsiębiorcy, przy jednoczesnej fizycznej obecności stron,

d) podczas wycieczki zorganizowanej przez przedsiębiorcę, której celem lub skutkiem jest promocja oraz zawieranie umów z konsumentami;

3) lokal przedsiębiorstwa - zgodnie z art. 2 pkt 3 u.p.k. jest to:

a) miejsce prowadzenia działalności będące nieruchomością albo częścią nieruchomości, w którym przedsiębiorca prowadzi działalność na stałe,

b) miejsce prowadzenia działalności będące rzeczą ruchomą, w którym przedsiębiorca prowadzi działalność zwyczajowo albo na stałe.

Podatek od sprzedaży detalicznej - kogo dotyczy?

W art. 4 ustawy, który dotyczy podmiotu opodatkowania, określono, że podatnikami podatku są sprzedawcy detaliczni.

Oznacza to, zgodnie z wyjaśnieniami resortu finansów, że podatnikami podatku od sprzedaży detalicznej są osoby fizyczne, osoby prawne, spółki cywilne oraz jednostki organizacyjne niemające osobowości prawnej dokonujące, na terytorium Rzeczypospolitej Polskiej, w ramach działalności gospodarczej, odpłatnego zbywania towarów konsumentom na podstawie umowy zawartej w lokalu przedsiębiorstwa lub poza lokalem przedsiębiorstwa (w rozumieniu ustawy o prawach konsumenta), także w przypadku, gdy zbywaniu towaru towarzyszy świadczenie usługi odrębnie niezaewidencjonowanej.

Podatek od sprzedaży detalicznej - jak liczyć?

Podstawę opodatkowania w podatku od sprzedaży detalicznej, jak wynika z art. 6 ustawy, stanowi osiągnięta w danym miesiącu nadwyżka przychodów ze sprzedaży detalicznej ponad kwotę 17 mln zł.

Przychód ze sprzedaży detalicznej określa się na podstawie wielkości sprzedaży zaewidencjonowanej przy użyciu kas rejestrujących oraz sprzedaży niezaewidencjonowanej zgodnie ze zwolnieniem określonym w przepisach wykonawczych wydanych na podstawie art. 111 ust. 8 i art. 145a ust. 17 ustawy o VAT.

Przychód ze sprzedaży detalicznej nie obejmuje należnego podatku od towarów i usług.

Przychód osiągnięty w danym miesiącu pomniejsza się o kwoty wypłacone w tym miesiącu z tytułu zwrotu towarów po odliczeniu podatku od towarów i usług.

Stawki podatku od sprzedaży detalicznej wynoszą natomiast odpowiednio:

- 0,8 proc. podstawy opodatkowania – w części, w jakiej podstawa opodatkowania nie przekracza kwoty 170 mln zł;

- 1,4 proc nadwyżki podstawy opodatkowania ponad kwotę 170 mln zł – w części, w jakiej podstawa opodatkowania przekracza kwotę 170 mln zł.

Podatek od sprzedaży detalicznej - sprzedaż wyłączona z opodatkowania

Opodatkowaniu podatkiem handlowym nie podlega sprzedaż detaliczna:

1) energii elektrycznej oraz gazu ziemnego dostarczanych do konsumentów za pośrednictwem sieci dystrybucyjnych, ciepła dostarczanego do konsumentów siecią ciepłowniczą ani wody dostarczanej do konsumentów przez przedsiębiorstwa wodociągowo-kanalizacyjne;

2) paliw stałych, o których mowa w art. 2 ust. 1 pkt 4a ustawy o systemie monitorowania i kontrolowania jakości paliw;

3) używanych do celów opałowych pozostałych węglowodorów gazowych, o których mowa w art. 32 ust. 1 pkt 3 ustawy o podatku akcyzowym:

a) w przypadkach, o których mowa w art. 32 ust. 3 pkt 1 i 3 ustawy o podatku akcyzowym, jeżeli są spełnione warunki, o których mowa w art. 32 ust. 5–13 tej ustawy,

b) rozlewanych do butli gazowych w składzie podatkowym;

4) olejów napędowych przeznaczonych do celów opałowych oraz olejów opałowych, o których mowa w art. 89 ust. 1 pkt 9 i pkt 10 lit. a ustawy o podatku akcyzowym;

5) leków, środków spożywczych specjalnego przeznaczenia żywieniowego oraz wyrobów medycznych, refundowanych lub finansowanych w całości lub w części ze środków publicznych na podstawie odrębnych przepisów.

Podatek od sprzedaży detalicznej - właściwość organów podatkowych

Właściwość miejscowa organu podatkowego w podatku od sprzedaży detalicznej to:

1) dla podatników będących osobami fizycznymi - naczelnik urzędu skarbowego właściwy ze względu na miejsce zamieszkania podatnika,

2) dla podatników będących spółkami cywilnymi - naczelnik urzędu skarbowego właściwy ze względu na miejsce zamieszkania lub siedziby jednego ze wspólników, do którego została złożona pierwsza deklaracja podatkowa o wysokości podatku,

3) dla podatników będących osobami prawnymi oraz jednostkami organizacyjnymi niemającymi osobowości prawnej - naczelnik urzędu skarbowego właściwy ze względu na adres siedziby podatnika,

4) dla podatników nieposiadających na terytorium Rzeczypospolitej Polskiej odpowiednio miejsca zamieszkania lub siedziby - Naczelnik Drugiego Urzędu Skarbowego Warszawa-Śródmieście.

W przypadku gdy nie można ustalić właściwości organu podatkowego, właściwym organem podatkowym jest Naczelnik Drugiego Urzędu Skarbowego Warszawa-Śródmieście.

Podatek od sprzedaży detalicznej - obowiązki podatników i termin płatności podatku

Podatnik ma obowiązek bez wezwania właściwego organu podatkowego:

1) składać właściwemu dla podatnika naczelnikowi urzędu skarbowego deklaracje podatkowe o wysokości podatku, sporządzone według ustalonego wzoru,

2) obliczać i wpłacać podatek na rachunek urzędu skarbowego, przy pomocy którego właściwy dla podatnika naczelnik urzędu skarbowego wykonuje swoje zadania

- za miesięczne okresy rozliczeniowe, w terminie do 25. dnia miesiąca następującego po miesiącu, którego podatek dotyczy.

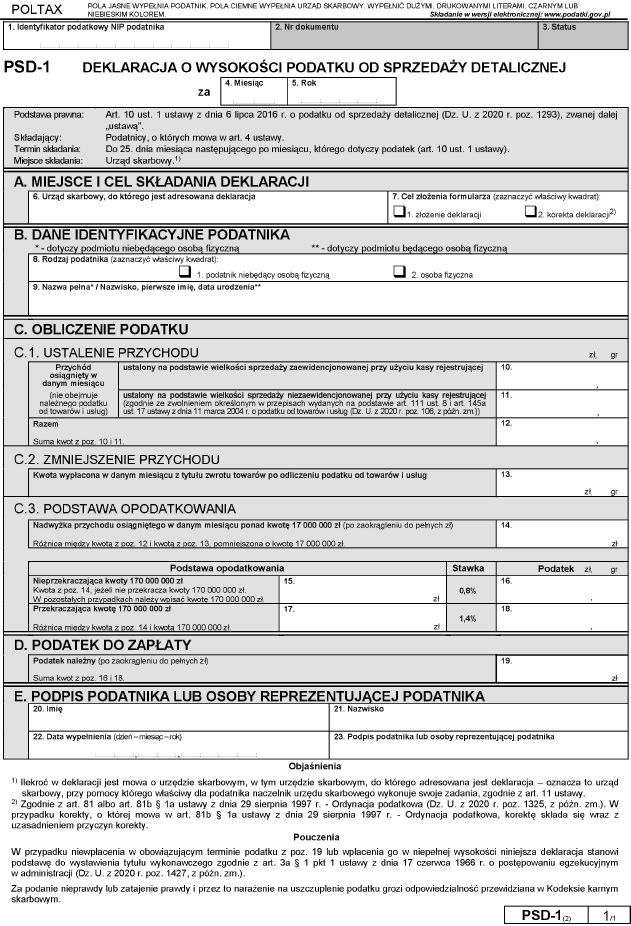

PSD-1(2) - deklaracja o wysokości podatku od sprzedaży detalicznej

PSD-1(2) - wzór deklaracji podatkowej o wysokości podatku od sprzedaży detalicznej, zgodnie z rozporządzeniem Ministra Finansów, Funduszy i Polityki Regionalnej z dnia 18 grudnia 2020 r. w sprawie wzoru deklaracji podatkowej o wysokości podatku od sprzedaży detalicznej (Dziennik Ustaw rok 2020 poz. 2333), obowiązujący od 1 stycznia 2021 r.

PSD-1 2021 - druk

Wzór deklaracji PSD-1(2) obowiązujący w 2021 roku: PSD-1(2) - wzór deklaracji

Podstawa prawna:

- ustawa z dnia 6 lipca 2016 r. o podatku od sprzedaży detalicznej (Dz. U. z 2020 r. poz. 1293)

- ustawa z dnia 30 maja 2014 r. o prawach konsumenta (tj. Dz. U. z 2020 r., poz. 287 ze zm.)

- rozporządzenie Ministra Finansów, Funduszy i Polityki Regionalnej z dnia 18 grudnia 2020 r. w sprawie wzoru deklaracji podatkowej o wysokości podatku od sprzedaży detalicznej (Dziennik Ustaw rok 2020 poz. 2333)

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA