Współpracujący z organami śledczymi nie zapłacą PIT

REKLAMA

REKLAMA

Dziś w ww. przypadkach (zarówno dotyczących świadków, jak i informatorów) otrzymana pomoc stanowi przychód z innych źródeł. Oznacza to, że wypłacający powinien wystawić PIT-8C, a otrzymujący wykazać otrzymane sumy w zeznaniu podatkowym.

REKLAMA

REKLAMA

Zmiany zostały przyjęte przez Stały Komitet Rady Ministrów i mają wejść w życie ze skutkiem od 1 stycznia 2018 r.

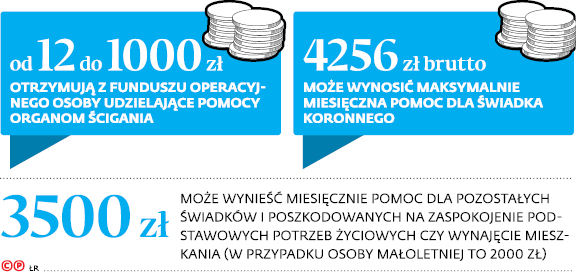

Od 12 zł do ponad 4 tys. zł

Skruszony przestępca może dostać nieoopodatkowaną pomoc finansową od państwa, gdy nie ma źródła utrzymania i nie może podjąć pracy, bo mogłoby to spowodować zagrożenie jego zdrowia lub życia. Albo zwyczajnie nie ma możliwości zatrudnienia. Miesięczne świadczenie dla świadka koronnego może obecnie wynosić maksymalnie 4255,59 zł – tyle, ile przeciętne wynagrodzenie w gospodarce z poprzedniego kwartału (na bazie danych GUS).

Na ochronę osoby małoletniej można przyznać maksymalnie połowę tej kwoty. W szczególnie uzasadnionych przypadkach wysokość wypłat może być jednak większa.

REKLAMA

Z preferencji podatkowej skorzystają też pozostali świadkowie, a także pokrzywdzeni. Zwolniona z PIT będzie pomoc finansowa w wysokości do 3,5 tys. zł (a w przypadku małoletniego do 2 tys. zł) przeznaczona na zaspokojenie podstawowych potrzeb życiowych czy wynajęcie mieszkania. Mogą na nią liczyć osoby chronione, które w związku z zagrożeniem musiały zmienić miejsce pobytu.

Policja nie ujawnia liczby osób korzystających ze świadczeń przyznawanych na podstawie ustawy o ochronie i pomocy dla pokrzywdzonego i świadka. Nie wiadomo też, ile w sumie państwo przeznacza na wsparcie świadków koronnych.

Zwolnione z podatku mają być także osoby o statusie tzw. małego świadka koronnego. Chodzi o członków grup przestępczych, którzy ujawniają organom ścigania ważne informacje dotyczące osób uczestniczących w przestępstwach oraz istotne okoliczności ich popełnienia. W zamian sądy stosują wobec nich nadzwyczajne złagodzenie kary lub zawieszenie jej wykonania. W razie objęcia ich ochroną mogą liczyć na podobną pomoc jak świadkowie koronni czy osoby objęte programem ochrony świadków.

– Konieczność odprowadzenia podatku od tego rodzaju wypłat mogłaby narażać na niebezpieczeństwo osoby chronione przez policję. Istniałoby ryzyko wycieku informacji, które mogłyby się przyczynić do identyfikacji ich tożsamości lub miejsca pobytu – argumentują projektodawcy.

Polecamy: PIT 2018. Komentarz

Chętni do współpracy

Zgodnie z przepisami obowiązującymi od stycznia nie są opodatkowane wynagrodzenia wypłacane z funduszu operacyjnego. Dysponują nimi m.in. policja, Służba Celno-Skarbowa, Straż Graniczna, Służba Kontrwywiadu Wojskowego, Służba Wywiadu Wojskowego, Żandarmeria Wojskowa, Agencja Bezpieczeństwa Wewnętrznego, Agencja Wywiadu i Centralne Biuro Antykorupcyjne. Dane pokazują, że w zdecydowanej większości przypadków osoba udzielająca pomocy organom otrzymuje wypłaty od 12 zł do 1000 zł. Kwoty podatku odprowadzane od takich sum są więc niewielkie. – Niemniej likwidacja obowiązku podatkowego zwiększy wysokość świadczeń, co niektórych może zachęcić do współpracy ze służbami – uzasadniało Ministerstwo Finansów jeszcze na etapie prac nad zmianami.

Ale zdaniem Mariusza Korzeba, eksperta Pracodawców RP, zwolnienie z PIT nie będzie miało większego wpływu na liczbę osób wspierających organy ścigania. Natomiast zmiany będą miały istotne znaczenie, jeśli chodzi o ochronę świadków. – Osoby otrzymujące wynagrodzenie nie będą zobowiązane do jego wykazywania w zeznaniach podatkowych – wyjaśnia. Ograniczona zatem zostanie liczba podmiotów, które będą posiadać wiedzę o ich współpracy. ⒸⓅ

Agnieszka Pokojska

Piotr Szymaniak

Etap legislacyjny

Projekt zmian ustawy nowelizującej niektóre przepisy w celu ułatwienia dochodzenia wierzytelności i ustawy nowelizującej przepisy o PIT, CIT oraz o ryczałcie ewidencjonowanym – czeka na przyjęcie przez rząd

REKLAMA

REKLAMA