Ryczałt ewidencjonowany 2022 - jaka stawka dla weterynarzy?

REKLAMA

REKLAMA

Ryczałt od przychodów ewidencjonowanych w 2022 roku - zawody medyczne

Zmiany podatkowe od początku 2022 roku w ramach tzw. Polskiego Ładu obniżyły stawki ryczałtu dla zawodów medycznych wykonywanych w ramach działalności gospodarczej. To zmiana pozytywna dla podatników, chociaż pamiętajmy, że towarzyszą jej zmiany negatywne. Nie można już odliczyć składki zdrowotnej od podatku, a ponadto przedsiębiorcy inaczej wyliczają jej podstawę. W konsekwencji medycy-ryczałtowcy na Polskim Ładzie nie koniecznie zyskają, ale mogą stracić mniej niż przedstawiciele innych profesji.

REKLAMA

REKLAMA

Polecamy: Ryczałt ewidencjonowany

Ministerstwo Finansów informowało jeszcze niedawno: „Polski Ład zawiera kolejne zmiany w ryczałcie, które polegają na dalszym obniżeniu stawek. Z 17 na 14% dla zawodów medycznych, tj. lekarzy, dentystów, weterynarzy, pielęgniarek, położnych czy fizjoterapeutów”. Czy jednak nowe przepisy faktycznie dokładnie realizują te zamierzenia resortu finansów?

Warto przypomnieć, że przed 1 stycznia 2022 r. obowiązywały dwie stawki ryczałtu dla medyków: 17% i 15%. Pierwsza dotyczyła usług świadczonych w ramach wolnego zawodu (bez pomocy zatrudnionych na podstawie umowy o pracę lub cywilnoprawnej), druga – usług świadczonych poza wolnym zawodem (z pomocą zatrudnionych).

REKLAMA

Polski Ład likwiduje to rozróżnienie i wprowadza jednolitą, obniżoną stawkę dla medyków. Wynosi ona 14% i obowiązuje bez względu na to, czy podatnik świadczy usługi samodzielnie, czy też z pomocą zatrudnionych. Nowy przepis art. 12 ust. 2a ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne (ustawa o ryczałcie) precyzuje jednak, że 14-procentową stawką są opodatkowane przychody „ze świadczenia usług w zakresie opieki zdrowotnej (PKWiU dział 86)”.

- W celu określenia zakresu stosowania przedmiotowej stawki konieczne jest zatem odwołanie się do PKWiU, czyli Rozporządzenie Rady Ministrów z dnia 4 września 2015 r. w sprawie Polskiej Klasyfikacji Wyrobów i Usług (PKWiU) – tłumaczy Daria Pośpiech-Przeor, radca prawny w Kancelarii Żuk Pośpiech. - W dziale 86 PKWiU wskazano, że znajdują się szeroko pojęte usługi w zakresie opieki zdrowotnej, w tym m. in: usługi szpitalne, usługi w zakresie ogólnej praktyki lekarskiej itp. Jednakże w przypadku usług weterynaryjnych PKWiU posługuje się odrębnym grupowaniem, gdyż jest objęty nim dział 75.

Od 2022 roku lekarz weterynarii nie jest wolnym zawodem

Przepis Polski Ład sprawił, że z listy wolnych zawodów, wraz z innymi profesjami medycznymi, zniknęli lekarze weterynarii. Nie dotyczy ich więc już stawka 17%. Ustawa wprowadzająca Polski Ład w podatkach nie zawiera natomiast żadnego przepisu, który określałby nową stawkę ryczałtu dla tego zawodu. Co to oznacza?

Zgodnie z art. 12 ust. 1 pkt 5) lit. a) ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne, jest jeszcze stawka 8,5% dla „przychodów z działalności usługowej”. W praktyce przyjmuje się, że stosują ją ci przedsiębiorcy, których działalność nie została wprost przypisana do żadnej innej stawki. Potwierdziło to Ministerstwo Finansów w 2019 r. W uzasadnieniu do projektu wprowadzającego ówczesne zmiany w ryczałcie napisało: „utrzymana zostanie zasada, zgodnie z którą według stawki 8,5 proc. opodatkowane będą przychody ze świadczenia usług, które nie zostały przyporządkowane do innych stawek ryczałtu”.

- Wydaje się, że weterynarze będą mogli tym samym skorzystać ze stawki 8,5% - mówi Daria Pośpiech-Przeor.

Dodajmy, że weterynarze świadczący usługi z pomocą zatrudnionych już wcześniej nie mieli przypisanej żadnej stawki ryczałtu. Polski Ład tego nie zmienia. W ich przypadku również właściwa wydaje się więc stawka 8,5%.

Jaka stawka ryczałtu dla lekarzy weterynarii? MF milczy i po cichu prostuje błąd

Taka interpretacja jest jednak niespójna z tym, co jeszcze niedawno komunikowało Ministerstwo Finansów, jak i z przypuszczalnymi intencjami projektodawców Polskiego Ładu. Z uzasadnienia do projektu ustawy podatkowej dowiadujemy się, że stawka ryczałtu dla lekarzy weterynarii ma być obniżona. Dalej w tym samym akapicie czytamy jednak jedynie o stawce 14% dla „usług w zakresie opieki zdrowotnej (PKWiU dział 86)”, natomiast o ewentualne stawce 8,5% nie ma ani słowa.

Już w listopadzie zapytaliśmy MF, jaką stawkę powinien więc zastosować weterynarz. Nie dostaliśmy odpowiedzi.

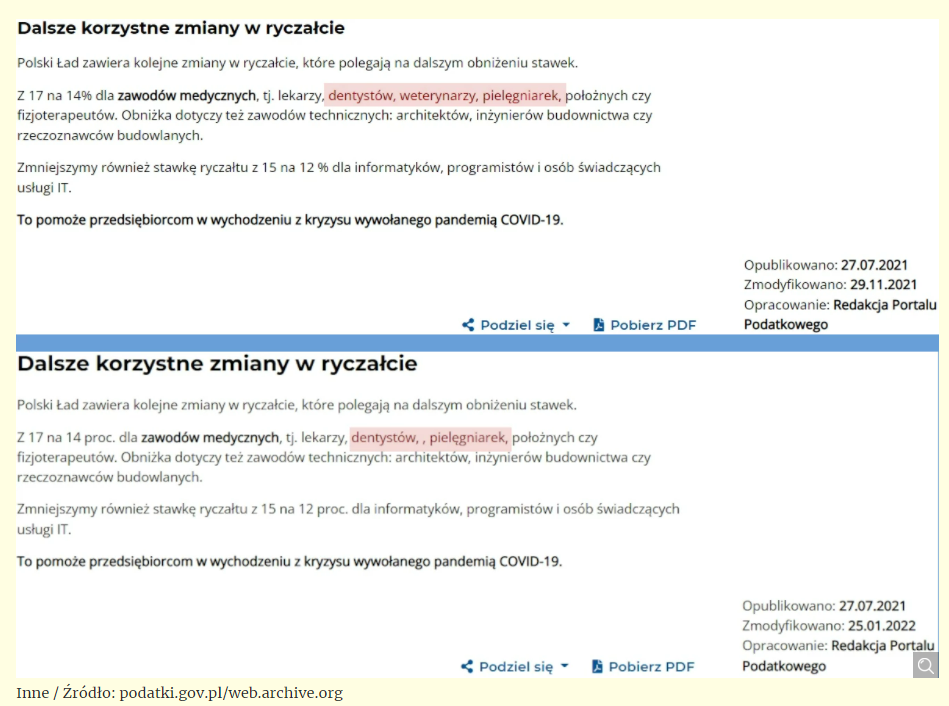

Z informacji na prowadzonym przez MF Portalu Podatkowym (https://www.podatki.gov.pl/polski-lad/kwota-wolna-polski-lad/sprawiedliwy-system-podatkowy-polski-lad/) jeszcze do niedawna wynikało, że weterynarz ma się rozliczać według stawki 14%. W aktualnej wersji artykułu nie ma już o tym ani słowa. Usługa Wayback Machine pozwalająca przejrzeć archiwalne wersje stron internetowych (https://web.archive.org/web/20220111144203/https://www.podatki.gov.pl/polski-lad/kwota-wolna-polski-lad/sprawiedliwy-system-podatkowy-polski-lad/) sugeruje, że informacja o 14-procentowej stawce dla weterynarzy widniała jeszcze co najmniej 11 stycznia 2022 r. Prawdopodobnie w MF ktoś zorientował się w błędzie i pospiesznie go naprawił. O wykreśleniu weterynarzy przypomina nadal podwójny przecinek: między dentystami a pielęgniarkami.

ryczałt 2022 stawka dla weterynarzy

Weterynarz może wystąpić o interpretację indywidualną

Co w takiej sytuacji ma robić weterynarz? Zaufać informacjom MF i rozliczać się według stawki 14%, czy jednak zaryzykować i stosować stawkę 8,5%?

- W mojej opinii najważniejsza jest wykładnia literalna przepisów, z której jednoznacznie wynika, że weterynarzom nie przysługuje stawka 14% - uważa Daria Pośpiech-Przeor. - Bez znaczenia jest w tym przypadku opinia MF. Nie oznacza to braku problemów w przypadku weterynarzy, którzy zdecydują się na stosowanie stawki 8,5%. Fiskus może bowiem próbować ją kwestionować. Zabezpieczyć podatnika mogłaby w tym przypadku interpretacja indywidualna, która powinna potwierdzić poprawność stosowania stawki 8,5%.

Tomasz Ciechoński

©℗ Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A. Kup licencję

Źródło: gazetaprawna.pl

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA