Pakiet paliwowy sprzeczny z dyrektywą VAT

REKLAMA

REKLAMA

Pakiet paliwowy

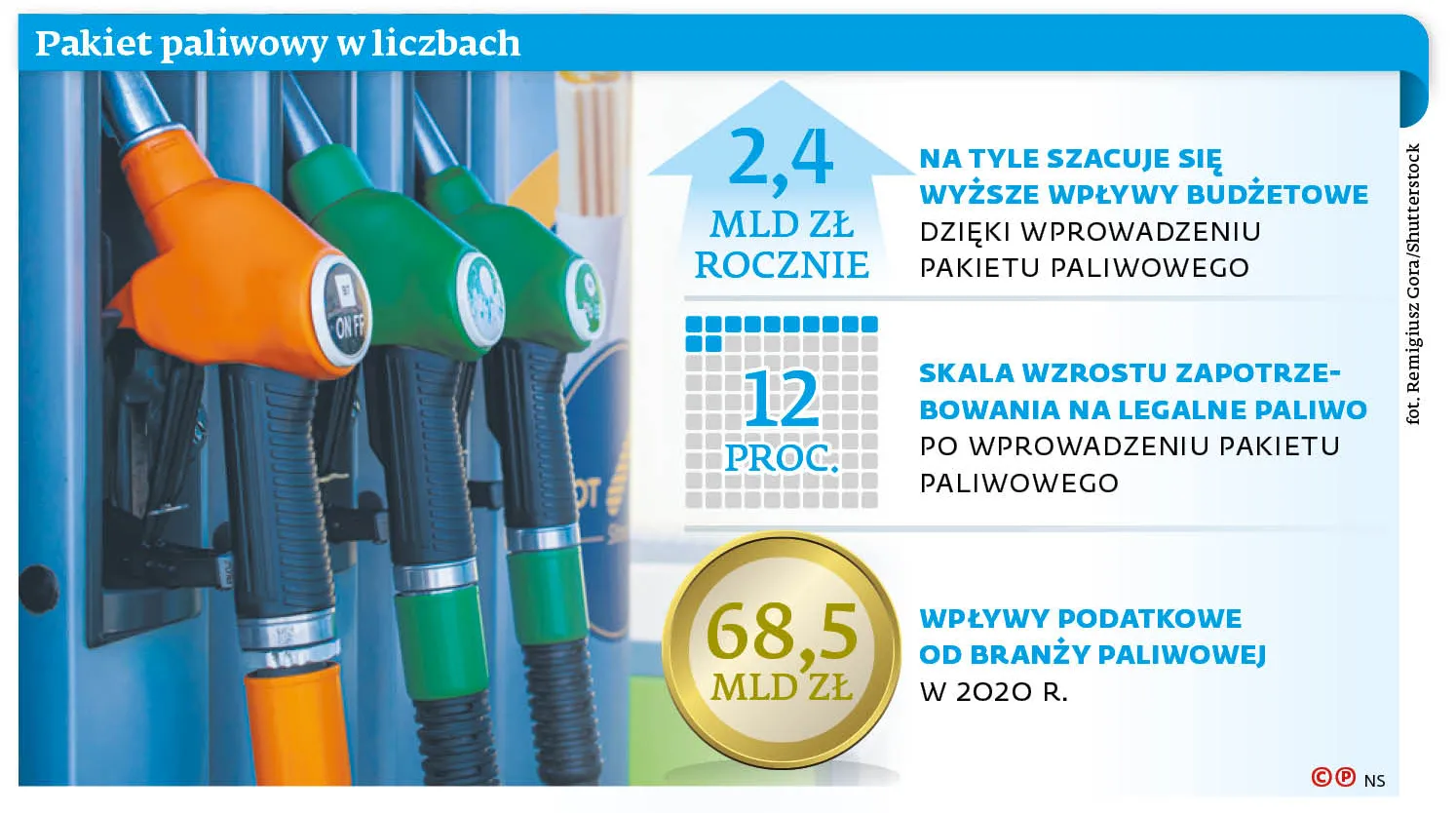

Unijny trybunał zakwestionował w ten sposób kluczowe elementy obowiązującego od sierpnia 2016 r. pakietu paliwowego, który według szacunków przynosi budżetowi państwa dodatkowe 2,4 mld zł rocznie. Przypomnijmy, że przepisy były wprowadzane na prośbę przedsiębiorców, którzy przegrywali walkę z nielegalną konkurencją. Wprowadzenie pakietu paliwowego zmieniło jednak reguły gry i pozwoliło legalnie działającym firmom znacząco zwiększyć obroty. Teraz pojawiają się obawy, że sytuacja może wrócić do stanu sprzed 2016 r.

REKLAMA

REKLAMA

- Mleko się rozlało. Wyrok TSUE z pewnością nie jest dobrą nowiną, ale spodziewaliśmy się takiego rozstrzygnięcia już po marcowej opinii rzecznika generalnego. Możemy mieć tylko nadzieję, że resort finansów szybko zaproponuje rozwiązanie równie skuteczne, ale zgodne z unijnymi przepisami - komentuje Leszek Wiwała, prezes i dyrektor generalny Polskiej Organizacji Przemysłu i Handlu Naftowego. O to, jak miałyby wyglądać nowe regulacje, zapytaliśmy resort finansów, ale do czasu zamknięcia numeru nie otrzymaliśmy jeszcze odpowiedzi.

Wątpliwości sądu kasacyjnego

Trybunał Sprawiedliwości zakwestionował art. 103 ust. 5a ustawy o VAT, który nakazuje przedsiębiorcom sprowadzającym m.in. paliwa silnikowe z innego kraju Unii Europejskiej zapłacić podatek już w ciągu pięciu dni od ich wprowadzenia na terytorium Polski. Danina zapłacona w ten sposób pomniejsza potem należny VAT. Wątpliwości co do zgodności przepisu z regulacjami unijnymi nabrał Naczelny Sąd Administracyjny, wydając postanowienie z 17 października 2019 r. (sygn. akt I FSK 2248/18). Sąd kasacyjny spytał w związku z tym TSUE o zgodność polskiego art. 103 ust. 5a z art. 69, art. 206 i art. 273 unijnej dyrektywy VAT. Sądowi chodziło o ustalenie kilku odrębnych kwestii. Po pierwsze tego, czy pakiet paliwowy nie dyskryminuje towarów wprowadzanych na obszar Polski względem tych, które znajdują się na terytorium naszego kraju. Po drugie, NSA zapytał, w jaki sposób należałoby traktować kwoty wpłacane przez podatników jeszcze przed ogólnym terminem powstania obowiązku podatkowego (jest to moment wystawienia faktury, nie później jednak niż 15. dnia miesiąca następującego po miesiącu, w którym dokonano dostawy towaru). TSUE miałby więc ustalić, czy wpłata daniny w ciągu pięciu dni to zwykła zapłata podatku, czy też płatność zaliczki na podatek. Jeśli zaś uznałby, że właściwa jest ta druga opcja, to trybunał powinien też wskazać, w którym momencie taka zaliczka wygasa i jakie są tego podatkowe konsekwencje.

Kłopotliwa opinia rzecznika

Rzecznik TSUE w opinii z 18 marca br. zgodził się z argumentacją polskiego fiskusa tylko w jednej kwestii. Stwierdził, że obowiązek przedpłacania w ciągu pięciu dni VAT od wewnątrzwspólnotowego nabycia paliw silnikowych nie dyskryminuje zagranicznych towarów. Rzecznik zwrócił jednak uwagę na art. 69 i art. 222 unijnej dyrektywy VAT, zgodnie z którymi podatek od WNT staje się wymagalny z chwilą wystawienia faktury lub nie później niż 15. dnia następnego miesiąca po transakcji. Skoro dyrektywa VAT nie zawiera wyjątków od tak określonej zasady ogólnej, to nie można wymagać wpłaty daniny bądź wpłaty zaliczek na VAT przed datą jego wymagalności - podkreślił rzecznik.

REKLAMA

Czas na wznowienie postępowań

Wyrok TSUE może być też podstawą do wznowienia postępowania w sprawie, w której zapadły już decyzja ostateczna lub prawomocny wyrok sądu administracyjnego. W przypadku postępowań podatkowych termin na złożenie wniosku o wznowienie takiego postępowania wynosi miesiąc od dnia publikacji wyroku TSUE (art. 241 par. 2 pkt 2 ordynacji podatkowej), natomiast w przypadku postępowań sądowoadministracyjnych - trzy miesiące od dnia publikacji wyroku (art. 272 par. 2a prawa o postępowaniu przed sądami administracyjnymi, t.j. Dz.U. z 2019 r. poz. 2325 ze zm.).

Ewentualna nadpłata zaś mogłaby być oprocentowana za okres od dnia jej powstania do dnia zwrotu, jeżeli wniosek o stwierdzenie nadpłaty zostanie złożony w ciągu 30 dni od publikacji orzeczenia TSUE w Dzienniku Urzędowym UE (orzeczenia trybunału są zwykle publikowane w ciągu jednego-dwóch miesięcy od dnia ogłoszenia).

Ponieważ TSUE najczęściej zgadza się z wnioskami rzecznika, jeszcze w marcu zapytaliśmy resort finansów o to, czy rozpoczął pracę nad alternatywą dla pakietu paliwowego. W odpowiedzi MF podkreśliło jedynie, że jest na to za wcześnie i czeka na wiążący wyrok unijnego trybunału.

Paliwowe trzęsienie ziemi

Ten zapadł 9 września br. (sygn. akt C-855/19) i TSUE zgodnie z wcześniejszymi przewidywaniami zgodził się w nim z opinią rzecznika. Podkreślił, że skoro obowiązek zapłaty podatku na podstawie art. 103 ust. 5a ustawy o VAT powstaje, zanim danina z tytułu WNT stała się wymagalna na podstawie art. 69 i art. 222 unijnej dyrektywy VAT, to można mówić o naruszeniu przepisów unijnych.

Wprowadzenie pakietu zmieniło reguły gry i pozwoliło legalnie działającym firmom znacząco zwiększyć obroty

TSUE nie rozstrzygał przy tym, czy kwoty pobierane na podstawie pakietu paliwowego powinny być traktowane jako zaliczki. Nawet w takim wypadku bowiem pobranie ewentualnej zaliczki na VAT nie powinno następować przed terminem jego wymagalności. Na poparcie stanowiska unijny trybunał przywołał swój inny wyrok z 20 października 1993 r. (C-10/92), w którym zakwestionowano włoskie przepisy nakazujące podatnikom zapłatę przed 20 grudnia zaliczki wynoszącej 65 proc. kwoty netto VAT należnego za cały kwartał kończący się najpóźniej 5 marca następnego roku. TSUE uznał wtedy, że skonstruowane w ten sposób przepisy są sprzeczne z dyrektywą VAT, bo prowadzą do "przekształcenia zaliczek w przedpłaty sprzeczne z zasadą dyrektywy, zgodnie z którą państwa członkowskie wymagają zapłaty VAT jedynie za transakcje dokonane". To zaś oznacza, że państwa członkowskie mogą zgodnie z art. 206 ust. 2 unijnej dyrektywy VAT przyśpieszać termin zapłaty wyłącznie podatku, który stał się już wymagalny.

TSUE na tej podstawie uznał więc, że polskie przepisy, które nakazują zapłacić daninę przed datą wymagalności daniny, są sprzeczne z dyrektywą VAT.

Czas na nadpłaty…

Maciej Gruchot, doradca podatkowy i partner w KGRZ, zwraca uwagę, że wyrok TSUE będzie mieć kolosalne znaczenie dla przedsiębiorców dokonujących w przeszłości wewnątrzwspólnotowych nabyć paliw. Przynajmniej część z nich mogłaby bowiem zyskać prawo do odzyskania nadpłaty.

- Wydaje się, że o zwrot będą mogli wystąpić przedsiębiorcy, którym ze względu na nieprawidłowości w odprowadzaniu zaliczek z tytułu WNT naliczone zostały odsetki za zwłokę - uważa ekspert. Maciej Gruchot stawia też pytanie o skutki orzeczenia dla przedsiębiorców, którzy rozliczali się prawidłowo z fiskusem. - W świetle stanowiska TSUE należałoby uznać, że krótkoterminowo kredytowali oni skarbówkę. Czy oznacza to więc, że mogą żądać odsetek od nadpłaty za okres tego kredytowania? W tym celu trzeba byłoby potwierdzić, że w okresie od zapłaty daniny w terminie pięciu dni, do momentu właściwego rozliczenia podatku, VAT, który został uiszczony, był nienależny i stanowił nadpłatę - wskazuje ekspert.

…i odszkodowania

Zdaniem eksperta pojawia się jeszcze jedna wątpliwość. Część podmiotów, które ze względu na nieprawidłowości w rozliczaniu VAT w ramach pakietu paliwowego straciły koncesję na prowadzenie składu podatkowego, mogłyby wystąpić z roszczeniami odszkodowawczymi na podstawie art. 4171 kodeksu cywilnego (t.j. Dz.U. z 2020 r. poz. 1740 ze zm.). W tym celu będą musiały udowodnić powstanie szkody "w związku z wydaniem aktu normatywnego" - podsumowuje Maciej Gruchot. ©℗

Pakiet paliwowy w liczbach

Mariusz Szulc

REKLAMA

REKLAMA