Odliczenie 100% VAT od samochodów a ewidencja przebiegu (kilometrówka)

REKLAMA

REKLAMA

Pojazdy samochodowe są uznawane za wykorzystywane wyłącznie do działalności gospodarczej podatnika i uprawniają do pełnego odliczenia VAT od wydatków z nimi związanych, jeżeli sposób ich wykorzystywania przez podatnika, zwłaszcza określony w ustalonych przez niego zasadach ich używania, wyklucza ich użycie do celów niezwiązanych z działalnością gospodarczą. Dodatkowym warunkiem skorzystania z tego odliczenia (oprócz wyjątków wskazanych w tabeli na s. 4) jest, aby podatnik:

REKLAMA

REKLAMA

1) złożył zawiadomienie VAT-26,

2) prowadził dla tych pojazdów ewidencją przebiegu pojazdu.

Polecamy: Samochód po zmianach od 1 kwietnia 2014 - multipakiet

REKLAMA

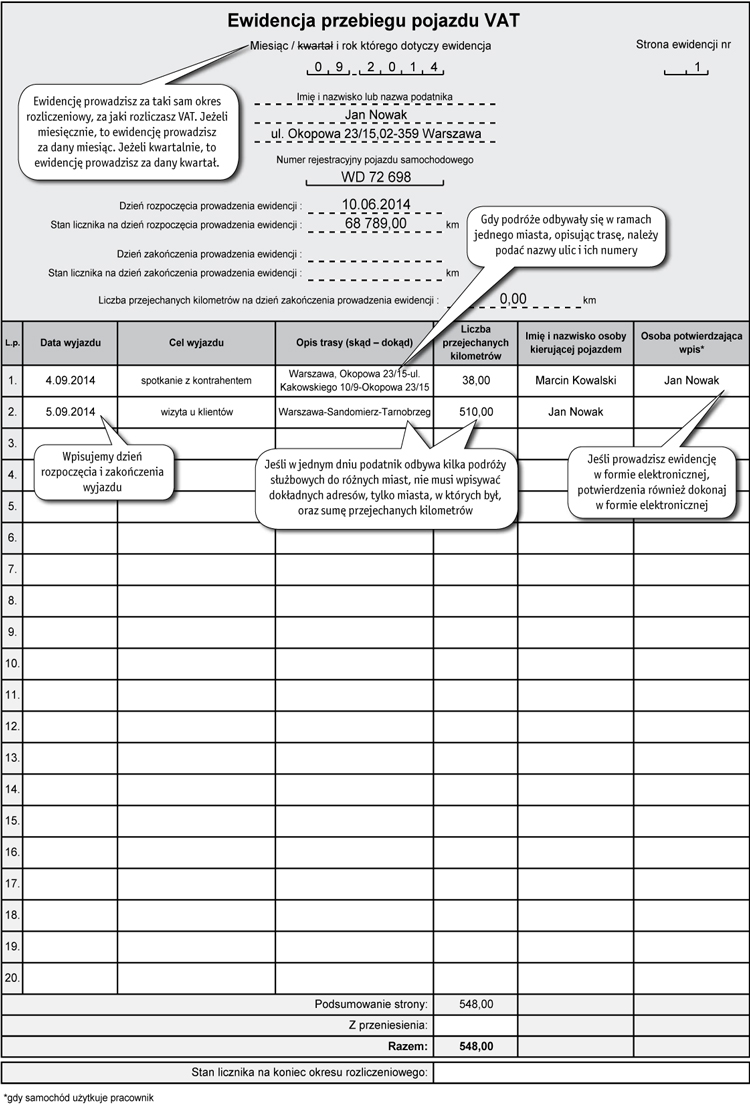

Ewidencja przebiegu pojazdu jest prowadzona od dnia rozpoczęcia wykorzystywania pojazdu samochodowego wyłącznie do działalności gospodarczej podatnika do dnia zakończenia wykorzystywania tego pojazdu wyłącznie do tej działalności.

Ustawodawca nie wskazał urzędowego wzoru ewidencji, lecz tylko elementy, jakie powinna ona zawierać (zasady wypełniania – patrz: s. 2–3).

Ewidencja przebiegu pojazdu może być prowadzona również w formie elektronicznej. W takim przypadku dokonywanie w niej wpisów oraz potwierdzenie ich autentyczności – jeśli wpisów dokonuje kierujący pojazdem niebędący podatnikiem – może być dokonywane w formie elektronicznej.

Kasy fiskalne 2015 / 2016 – zwolnienia

Podyskutuj o tym na naszym FORUM

Uwaga!

Według MF w przypadku stwierdzenia przez organ podatkowy wadliwości prowadzonej ewidencji (np. niepełne zapisy, luki w poszczególnych pozycjach, sprzeczne zapisy, niezgodności w zakresie stanu licznika ze stanem rzeczywistym) podatnik może stracić prawo do odliczenia 100% VAT od wszystkich wydatków ponoszonych od początku prowadzenia ewidencji.

Wykaz pojazdów, które uprawniają do 100% odliczenia VAT od wydatków samochodowych bez prowadzenia ewidencji przebiegu pojazdu

|

Lp. |

Rodzaj samochodu |

|

1. |

Wszystkie rodzaje samochodów przeznaczonych wyłącznie do: a) odprzedaży b) sprzedaży, w przypadku pojazdów wytworzonych przez podatnika, c) oddania w odpłatne używanie na podstawie umowy najmu, dzierżawy, leasingu lub innej umowy o podobnym charakterze – jeżeli odprzedaż, sprzedaż lub oddanie w odpłatne używanie tych pojazdów stanowi przedmiot działalności podatnika. |

|

2. |

Pojazdy samochodowe, inne niż samochody osobowe, mające jeden rząd siedzeń, który oddzielony jest od części przeznaczonej do przewozu ładunków ścianą lub trwałą przegrodą, klasyfikowane na podstawie przepisów o ruchu drogowym do podrodzaju: wielozadaniowy, van |

|

3. |

Pojazdy samochodowe, inne niż samochody osobowe, mające jeden rząd siedzeń, który oddzielony jest od części przeznaczonej do przewozu ładunków ścianą lub trwałą przegrodą, z otwartą częścią przeznaczoną do przewozu ładunków |

|

4. |

Pojazdy samochodowe, inne niż samochody osobowe, które posiadają kabinę kierowcy z jednym rzędem siedzeń i nadwozie przeznaczone do przewozu ładunków jako konstrukcyjnie oddzielne elementy pojazdu |

|

5. |

Pojazdy specjalne, które spełniają również warunki zawarte w odrębnych przepisach, określone dla następujących przeznaczeń: • agregat elektryczny/spawalniczy • do prac wiertniczych • koparka, koparko-spycharka • ładowarka • podnośnik do prac konserwacyjno-montażowych • żuraw samochodowy – jeżeli z dokumentów wydanych zgodnie z przepisami o ruchu drogowym wynika, że dany pojazd jest pojazdem specjalnym |

|

6. |

Pojazdy samochodowe będące pojazdami specjalnymi o przeznaczeniu: 1) pogrzebowy 2) bankowóz – wyłącznie typu A i B – jeżeli mają jeden rząd siedzeń albo ich dopuszczalna masa całkowita jest większa niż 3 tony |

|

7. |

Pojazdy samochodowe o masie całkowitej przekraczającej 3,5 tony |

|

8. |

Pojazdy samochodowe będące pojazdami specjalnymi o przeznaczeniu pomoc drogowa, mające nadwozie konstrukcyjnie przeznaczone do przewozu uszkodzonych pojazdów (uszkodzony pojazd byłby przewożony na pojeździe pomocy drogowej) |

|

9. |

Pojazdy samochodowe będące pojazdami specjalnymi o przeznaczeniu pogrzebowy, gdy: • mają więcej niż jeden rząd siedzeń, a ich dopuszczalna masa całkowita jest równa lub mniejsza niż 3 tony • przedmiotem działalności podatnika wykorzystującego te pojazdy są usługi pogrzebowe |

|

10. |

Pojazdy samochodowe będące pojazdami specjalnymi o przeznaczeniu bankowóz – wyłącznie typu A i B, gdy: • mają więcej niż jeden rząd siedzeń, a ich dopuszczalna masa całkowita jest równa lub mniejsza niż 3 tony • przedmiotem działalności podatnika wykorzystującego te pojazdy jest transport wartości pieniężnych |

REKLAMA

REKLAMA