Czarna lista podatników VAT

REKLAMA

REKLAMA

W sobotę weszła w życie nowelizacja przepisów o podatku od towarów i usług, która daje nowe możliwości weryfikowania podatników. Dotychczas można było sprawdzić jedynie, czy dany podmiot zarejestrował się do celów VAT. Teraz na stronach resortu finansów pojawiły się też inne wykazy:

REKLAMA

REKLAMA

- podatników, którym odmówiono rejestracji (nie zawiadamiając ich o tym),

- skreślonych z rejestru,

- przywróconych do rejestru.

REKLAMA

Ponadto o tych, którym fiskus odmówił rejestracji lub których skreślił z rejestru, można dowiedzieć się kilku innych rzeczy: jaki jest ich numer REGON, PESEL, numer w Krajowym Rejestrze Sądowym, kto jest ich pełnomocnikiem, prokurentem. Ponadto poznamy datę rejestracji do celów VAT, datę wydania odmowy wpisu do rejestru oraz ewentualnego przywrócenia do niego.

Ta sama nowelizacja wprowadziła też przepisy, które pozwolą szefowi Krajowej Administracji Skarbowej blokować rachunki bankowe. Wejdą one w życie jednak później – po upływie czterech miesięcy od ogłoszenia.

Warto sprawdzać

Monitorowanie, czy kontrahent nie znajduje się w takim wykazie, będzie na pewno jednym z elementów dochowania należytej staranności. – Czarna lista powinna być pomocnym narzędziem do identyfikacji podmiotów o wątpliwej reputacji, z którymi handlowanie może rodzić pewne ryzyko. Jeśli podmiot, z którym zamierzamy zawrzeć transakcję, znajdzie się na liście, to powinno zapalać to czerwoną lampkę – stwierdza Roman Namysłowski, doradca podatkowy i partner zarządzający w Crido Taxand. I przypomina, że Ministerstwo Finansów pracuje obecnie nad przesłankami należytej staranności, których spełnienie dałoby ochronę podatnikowi przed kwestionowaniem jego rozliczeń VAT. – Weryfikacja kontrahenta na czarnej liście może być jednym z elementów takiego działania – uważa Namysłowski.

Zgadza się z tym Andrzej Nikończyk, doradca podatkowy i partner w KNDP. – Nie można jednak zapominać, że podatnik powinien sprawdzać kontrahenta tylko w sytuacji, gdy ma jakieś podejrzenia co do jego nieuczciwości. Weryfikacja nie jest ani warunkiem odliczenia VAT, ani ważności transakcji, jeśli została ona zrealizowana – przyznaje ekspert.

Faktycznie, zgodnie z orzecznictwem Trybunału Sprawiedliwości UE, nie ma znaczenia, czy podatnik został zarejestrowany do celów VAT, aby można było odliczyć podatek z faktury, którą wystawił. W praktyce jednak organy podatkowe badają, czy firma sprawdziła m.in., czy jej kontrahent w momencie zawierania transakcji był zarejestrowany do celów VAT. Jeśli nie, to mogą pozbawić ją prawa do odliczenia podatku.

Polecamy: VAT 2018. Komentarz

Skrzywdzeni

Tomasz Michalik, doradca podatkowy i partner w MDDP, zwraca jednak uwagę, że określenie „czarna lista” to pewne uproszczenie. – Posługiwanie się nim jest ryzykowne – uważa ekspert. Nie tylko dlatego, że lista obejmuje także podatników, których rejestracja została przywrócona, ale przede wszystkim dlatego, że znajdą się na niej np. ci, którzy jedynie zawiesili wykonywanie działalności gospodarczej. – Podatnicy, którzy zrobili przerwę w działalności na okres co najmniej sześciu kolejnych miesięcy, podlegają wykreśleniu z rejestru, a w konsekwencji będą umieszczani w wykazie – tłumaczy Michalik.

Na szczęście nowe wykazy fiskusa będą obejmowały informację o podstawie prawnej wykreślenia lub przywrócenia rejestracji. – Dociekliwi dowiedzą się, czy wyrejestrowanie nastąpiło w związku z zawieszeniem działalności, czy np. wystawianiem fałszywych faktur – przyznaje Michalik. Jego zdaniem stygmatyzujące sformułowanie „czarna lista” nie powinno być więc stosowane.

Z kolei Andrzej Nikończyk uważa, że lepszym pomysłem niż nowe wykazy byłby jeden, codziennie aktualizowany rejestr podatników VAT. I powinny się w nim znaleźć wszystkie publicznie dostępne informacje, także te dotyczące rejestracji (np. KRS, CEIDG) i koncesji.

Idą za ciosem

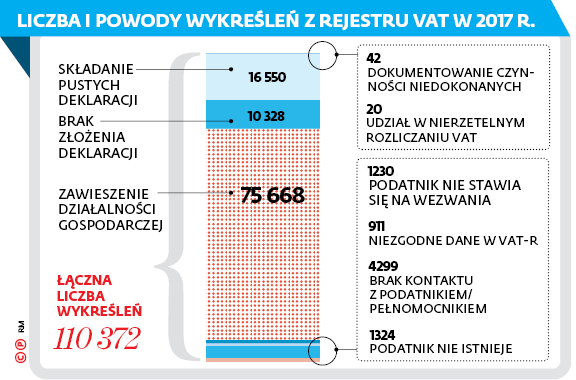

Fiskus wykreśla podatników z rejestru VAT dopiero od roku. Naczelnicy urzędów skarbowych mogą to robić na podstawie dziewięciu przesłanek (art. 96 ust. 9 i 9a ustawy o VAT), m.in. gdy:

- firma faktycznie nie istnieje,

- nie można się z nią skontaktować mimo udokumentowanych prób,

- podała nieprawidłowe dane,

- wystawia puste faktury,

- wiedziała bądź miała uzasadnione powody, by przypuszczać, że jej kontrahent ma na celu wyłudzanie podatków.

Podstawą wykreślenia może być też zawieszenie wykonywania działalności gospodarczej na co najmniej pół roku. Co ważne, w żadnym z tych przypadków urzędnicy nie muszą powiadamiać przedsiębiorcy.

Ministerstwo Finansów chce, aby w połowie 2018 roku pojawiła się także biała lista (projekt jest już w fazie konsultacji). Znaleźć na niej miałyby się m.in. numery rachunków bankowych firm. Co więcej, jeśli przedsiębiorca przeleje swojemu kontrahentowi więcej niż 15 tys. zł na inne konto niż to z listy, to nie będzie mógł zaliczyć wydatku do kosztów uzyskania przychodów w PIT i CIT.

Pomysł spotkał się już z ogromną krytyką ze strony firm. Zarzucają mu, że jest sprzeczny z prawem unijnym, biurokratyczny i niepotrzebny. Nie mogą wziąć na siebie odpowiedzialności za to, że np. nieświadomie przeleją pieniądze na rachunek nieznany fiskusowi. I stoją na stanowisku, że każdorazowa weryfikacja konta kontrahenta utrudniłaby im prowadzenie działalności. ⒸⓅ

Łukasz Zalewski

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA