Kiedy urząd skarbowy może wykreślić podatnika VAT z rejestru?

REKLAMA

REKLAMA

Dla podatnika, który wprawdzie nie składał przez pewien czas deklaracji, ale jednak prowadzi działalność, wykreślenie z rejestru VAT to poważny problem. Urzędy skarbowe uważają, że z chwilą, gdy znika on z ewidencji, traci prawo do odliczania podatku naliczonego. Nie może też odwołać się od rozstrzygnięcia organu w sprawie wykreślenia, bo w tym wypadku fiskus nie wydaje decyzji administracyjnej (jest to tylko czynność materialno-techniczna). Co więcej, urząd nie musi też zawiadamiać firmy o tym, co się stało.

Takie postępowanie akceptują sądy administracyjne (np. NSA w wyroku z 2 grudnia 2014 r., sygn. akt I FSK 1448/13). Jedynym rozwiązaniem jest wtedy zarejestrowanie się na nowo. Brakujące deklaracje tak czy inaczej trzeba dostarczyć – o ile firma w danym okresie wykonywała czynności opodatkowane.

REKLAMA

REKLAMA

50 Ściąg Księgowego z aktualizacją online

Najpierw czynności sprawdzające

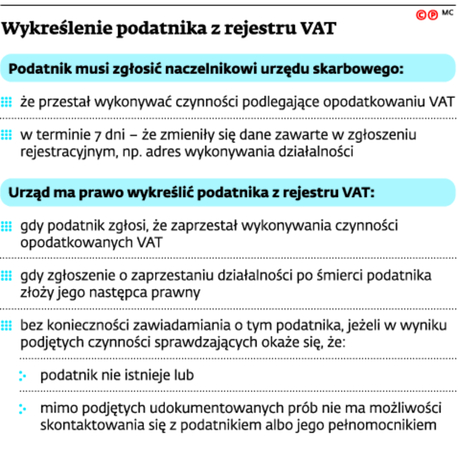

Podstawą do wykreślenia podatnika z rejestru VAT jest art. 96 ust. 9 ustawy o podatku od towarów i usług. Zgodnie z nim naczelnik urzędu skarbowego może to zrobić w dwóch sytuacjach – gdy w wyniku podjętych czynności sprawdzających okaże się, że podatnik nie istnieje lub mimo podjętych udokumentowanych prób nie ma możliwości skontaktowania się z nim albo jego pełnomocnikiem (o ile został ustanowiony).

Z sondy przeprowadzonej wśród kilku izb skarbowych wynika, że praktyka dotycząca wykreśleń jest podobna. Najpierw podatnik nie daje znaku życia – nie wysyła deklaracji. W rezultacie podejmowane są czynności sprawdzające.

REKLAMA

– W związku z nimi próbujemy się skontaktować z przedsiębiorcą telefonicznie, wysyłamy wezwania, podejmujemy próbę doręczenia mu korespondencji przez urzędnika, jeśli nie została podjęta korespondencja wysłana pocztą, przeprowadzamy oględziny miejsca wskazanego jako miejsce prowadzenia działalności gospodarczej – mówi Barbara Szalińska, rzecznik Izby Skarbowej w Gdańsku.

Jeśli próby kontaktu zawodzą, dochodzi do wykreślenia. Ile w sumie czasu musi upłynąć od momentu, gdy do urzędu przestają wpływać deklaracje VAT? – Przepisy nie określają wprost, po jakim czasie powinno to nastąpić – tłumaczy Ewa Szkodzińska, rzecznik prasowy Izby Skarbowej w Warszawie. Zazwyczaj trwa to kilka miesięcy. Przykładowo na Dolnym Śląsku i w Wielkopolsce rozstrzygnięcie o wykreśleniu zapada, gdy do urzędu nie trafi sześć kolejnych miesięcznych deklaracji lub dwie kwartalne, a urzędnicy spełnili wcześniej ustawowy warunek i podjęli próbę wyjaśnienia sprawy.

Przy czym inaczej, jak zastrzega Michał Kasprzak, rzecznik izby katowickiej, sytuacja wygląda w przypadku osób fizycznych prowadzących działalność gospodarczą. Urzędnicy biorą pod uwagę, czy zgodnie z art. 14 ust. 3 ustawy minęło co najmniej 10 miesięcy bez czynności opodatkowanych.

Konrad Zawada, rzecznik prasowy Izby Skarbowej w Krakowie, wyjaśnia, że to, jak długo, w tym także ile razy i w jaki sposób urząd próbuje skontaktować się z firmą, zależy od konkretnego przypadku. Przykładowo, jeżeli urzędnik słyszy, że właściciel jednoosobowej firmy wyjechał i jest tylko czasowo nieobecny, to takich prób będzie wiele. – Jeżeli jednak podczas wizji lokalnej okaże się, że pod zgłoszonym nam adresem firmy w ogóle nie ma i np. nie ma też żadnego budynku, to jedna próba też wystarczy – twierdzi nasz rozmówca. Jak dodaje Ewa Tarnowska-Wolańska z Izby Skarbowej we Wrocławiu, organy starają się działać tak, żeby jak najszybciej wyeliminować z rynku nieuczciwych podatników. Zdaniem Romana Namysłowskiego, doradcy podatkowego i partnera w Crido Taxand, to ważne, bo art. 96 ust. 9 jest jednym z narzędzi walki z plagą wyłudzeń VAT i szarą strefą.

Koszty pracy po zmianach - multipakiet: książka, program, CD, teleporadnia

Potrzebna jednak zmiana

Krystian Łatka, doradca podatkowy z Instytutu Studiów Podatkowych, przyznaje, że w trybie art. 96 ust. 9 ustawy o VAT z rejestru mogą zostać usunięci przedsiębiorcy, którzy prowadzą działalność, ale z różnych powodów nie sposób się z nimi skontaktować.

– To złe rozwiązanie, że organ nie musi nawet informować podatnika o wykreśleniu, w tym podejmować próby doręczenia mu rozstrzygnięcia. Należałoby w tym przypadku stosować takie same narzędzia proceduralne, jak w innych sytuacjach, gdy z adresatem pisma nie ma kontaktu – uważa. Chodzi o przewidziane w art. 150 i 151a ordynacji pozostawienie dokumentu w aktach sprawy oraz doręczenie zastępcze.

Zdaniem Romana Namysłowskiego większość problemów związanych ze stosowaniem art. 96 ust. 9 można wyeliminować, dając podatnikom możliwość łatwej weryfikacji ich statusu na gruncie VAT. – W dobie e-administracji i e-deklaracji tak naprawdę najbardziej efektywnym rozwiązaniem byłby portal, na którym każdy mógłby sprawdzić swój status i np. kontrahenta. To zdecydowanie przyspieszyłoby obieg informacji i pozwoliło na weryfikację, czy dana firma wciąż jest zarejestrowana na potrzeby VAT. Kwituje ekspert. ©?

Organy starają się działać szybko. Chodzi o wyeliminowanie nieuczciwych podatników

500 pytań o VAT - odpowiedzi z interpretacjami MF

Przykłady sytuacji, w których podatnicy z urzędu zostali wykreśleni z rejestru

Spółka zaprzestała składania deklaracji VAT-7 począwszy od lipca 2008 r. oraz nie odebrała pisma organu z sierpnia 2009 r. wysłanego na adres jej siedziby. Przeprowadzone przez urzędnika czynności sprawdzające z września 2009 r. wykazały, że pod adresem siedziby nie jest prowadzona działalność gospodarcza. Firma w okresie od listopada 2008 r. do września 2009 r. nie miała zarządu, nie było więc osób uprawnionych do jej reprezentowania, a także składania deklaracji. Uważała, że urząd nie mógł jej wykreślić z rejestru VAT w drodze czynności materialno-technicznej, powinien wydać decyzję. Wyroki zapadły dwa – w pierwszym NSA orzekł, że urząd prawidłowo wykreślił spółkę, nie musiał wydawać ani decyzji, ani postanowienia. W drugim NSA przyznał, że spółka nie mogła domagać się wznowienia postępowania w zakończonej wcześniej sprawie o wykreślenie (wyrok NSA z 2 grudnia 2014 r., sygn. akt I FSK 1448/13).

Podatnik podejrzewany przez organy o wystawianie pustych faktur nie odbierał wezwań z urzędu skarbowego. Wracały one do urzędu z adnotacją „adresat nieznany”. Urzędnicy ustalili, że podatnik pod wskazanym adresem nie prowadził rzeczywistej działalności gospodarczej. Wobec firmy postępowanie prowadził również prokurator. Została ona wykreślona z rejestru VAT. Podatnik, spierając się przed sądem o to, czy wystawiał puste faktury, zarzucił organom m.in., że włączyły do postępowania podatkowego materiały z postępowania karnego. Sąd przyznał, że ustalenia i działania organów podatkowych były prawidłowe (wyrok NSA z 26 sierpnia 2014 r., sygn. akt I FSK 1212/13).

Łukasz Zalewski

lukasz.zalewski@infor.pl

REKLAMA

REKLAMA