Jak wypełniać informację podsumowującą VAT-UE

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Jaka jest podstawa prawna VAT-UE?

Wzór informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach (VAT-UE(3)) wraz z załącznikami VAT-UE/A(3), VAT-UE/B(3) i VAT-UE/C(2) oraz wzór korekty informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach (VAT-UEK(3)) zawiera rozporządzenie Ministra Finansów z dnia 17 czerwca 2013 r. w sprawie informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach (Dz. U. poz. 724).

REKLAMA

Rozporządzenie zostało wydane na podstawie art. 102 ust. 1 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2011 r. Nr 177, poz. 1054, z późn. zm.).

Kto zobowiązany jest do składania VAT-UE?

Informację podsumowującą o dokonanych wewnątrzwspólnotowych transakcjach składają podatnicy podatku od towarów i usług oraz osoby prawne niebędące podatnikami w rozumieniu art. 15 ustawy o VAT – zarejestrowani jako podatnicy VAT-UE, dokonujący:

1) wewnątrzwspólnotowych dostawach towarów na rzecz podatników podatku od wartości dodanej lub osób prawnych niebędących takimi podatnikami, zidentyfikowanych na potrzeby podatku od wartości dodanej,

2) wewnątrzwspólnotowych nabyć towarów od podatników podatku od wartości dodanej, zidentyfikowanych na potrzeby podatku od wartości dodanej,

Polecamy książkę: VAT 2017. Komentarz

3) dostawach towarów na rzecz podatników podatku od wartości dodanej lub osób prawnych niebędących takimi podatnikami, zidentyfikowanych na potrzeby podatku od wartości dodanej,

4) usług na rzecz podatników podatku od wartości dodanej lub osób prawnych niebędących takimi podatnikami, zidentyfikowanych na potrzeby podatku od wartości dodanej, świadczonych na terytorium państwa członkowskiego innym niż terytorium kraju, innych niż zwolnionych od podatku od wartości dodanej lub opodatkowanych stawką 0%, dla których zobowiązanym do zapłaty podatku od wartości dodanej jest usługobiorca.

Jaki jest termin składania?

Informację podsumowującą w formie papierowej składa się do 15. dnia miesiąca po okresie (miesiącu lub kwartale), za który składana jest informacja.

Informację podsumowującą składaną za pomocą środków komunikacji elektronicznej składa się do 25. dnia miesiąca po okresie (miesiącu lub kwartale), za który składana jest informacja.

Jakie dane powinna zawierać informacja podsumowująca?

Informacja podsumowująca powinna zawierać następujące dane:

1) nazwę lub imię i nazwisko podmiotu składającego informację podsumowującą oraz jego numer identyfikacji podatkowej podany w potwierdzeniu dokonanym przez naczelnika urzędu skarbowego, który zastosował dla transakcji;

2) właściwy i ważny numer identyfikacyjny dla transakcji wewnątrzwspólnotowych nadany przez państwo członkowskie właściwe dla podatnika podatku od wartości dodanej lub osoby prawnej niebędącej takim podatnikiem, nabywających towary lub usługi, zawierający dwuliterowy kod stosowany dla podatku od wartości dodanej;

3) właściwy i ważny numer identyfikacyjny dla transakcji wewnątrzwspólnotowych nadany przez państwo członkowskie właściwe dla podatnika podatku od wartości dodanej dokonującego dostawy towarów, zawierający dwuliterowy kod stosowany dla podatku od wartości dodanej;

4) łączną wartość wewnątrzwspólnotowego nabycia towarów, łączną wartość wewnątrzwspólnotowej dostawy towarów, w tym również łączną wartość dostawy towarów, łączną wartość świadczonych usług - w odniesieniu do poszczególnych kontrahentów.

Jak dokumentować usługi świadczone kontrahentom z UE

Jaki jest wzór VAT-UE?

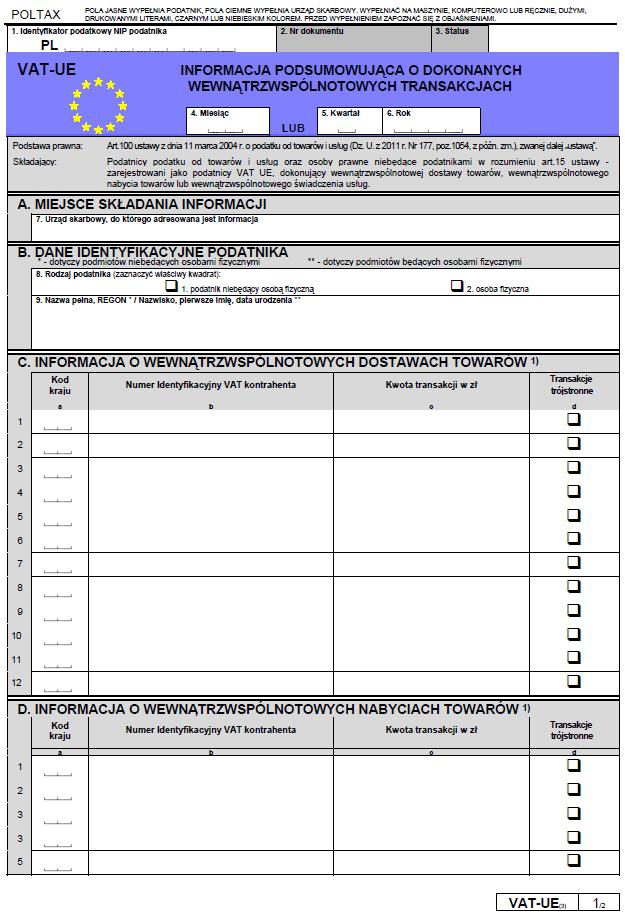

Wzór informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach VAT-UE

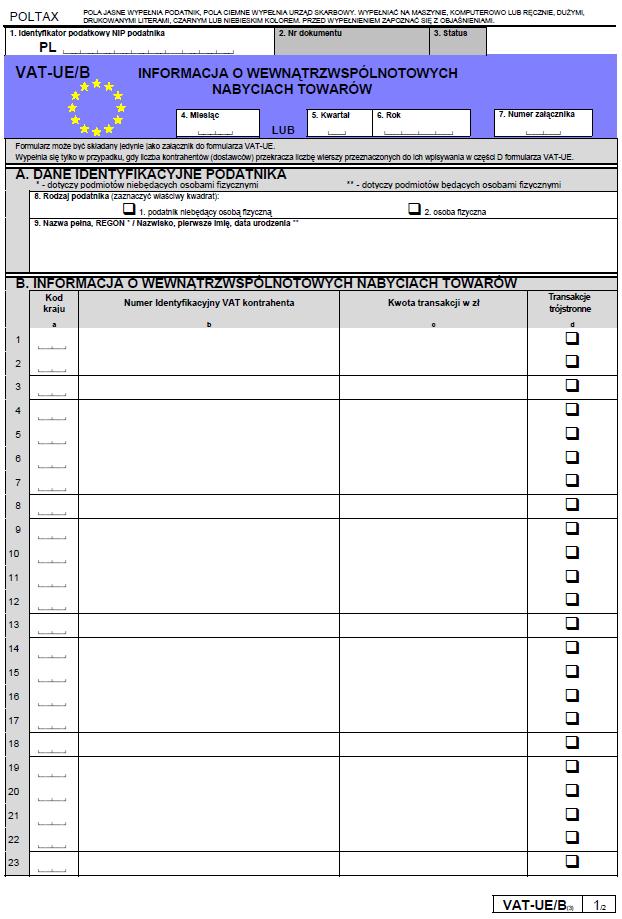

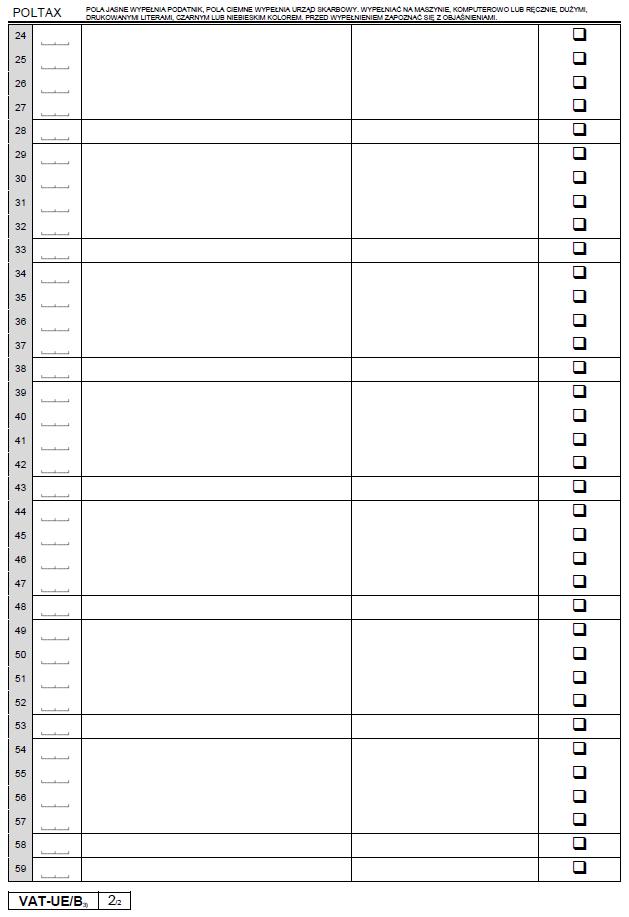

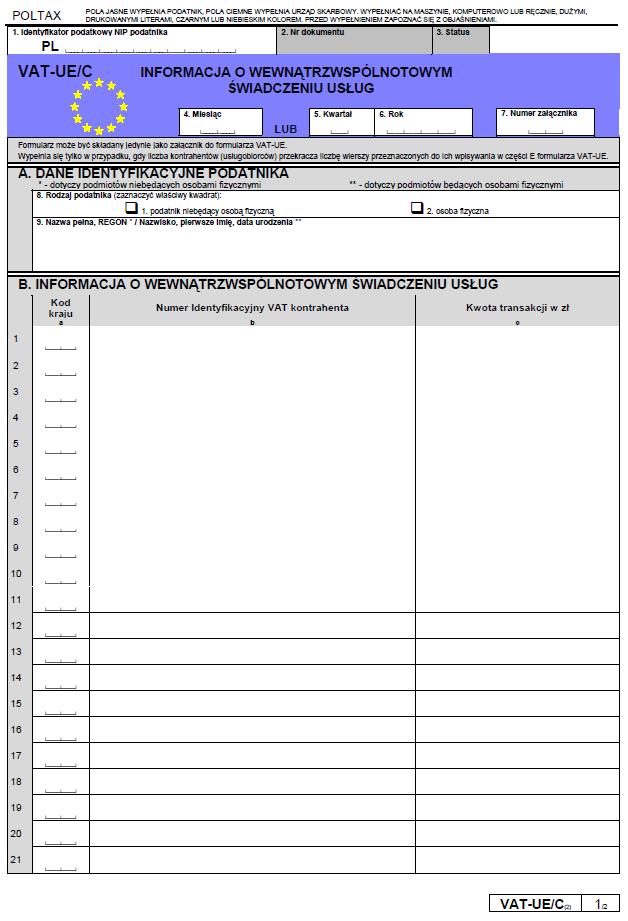

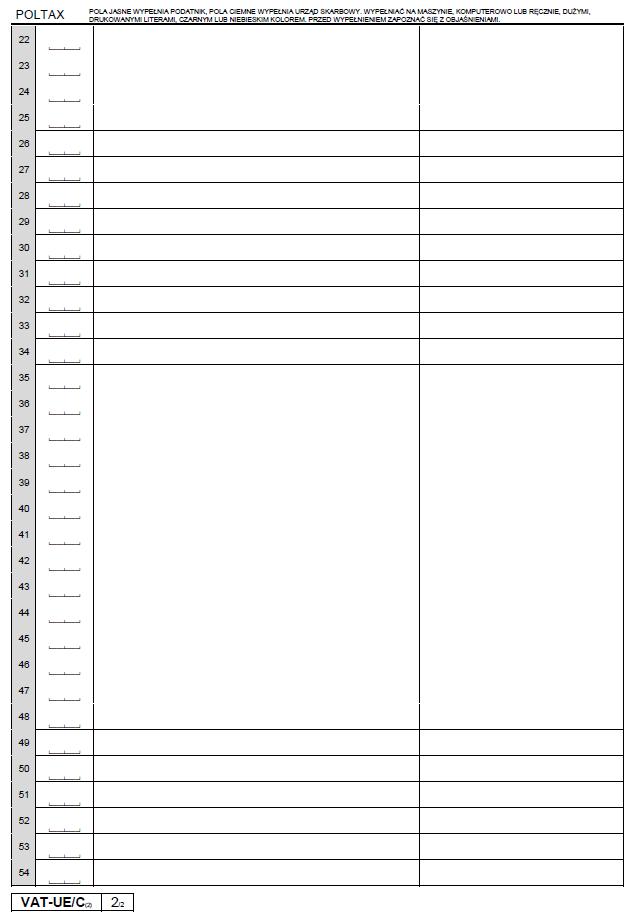

Jakie załączniki zawiera VAT-UE?

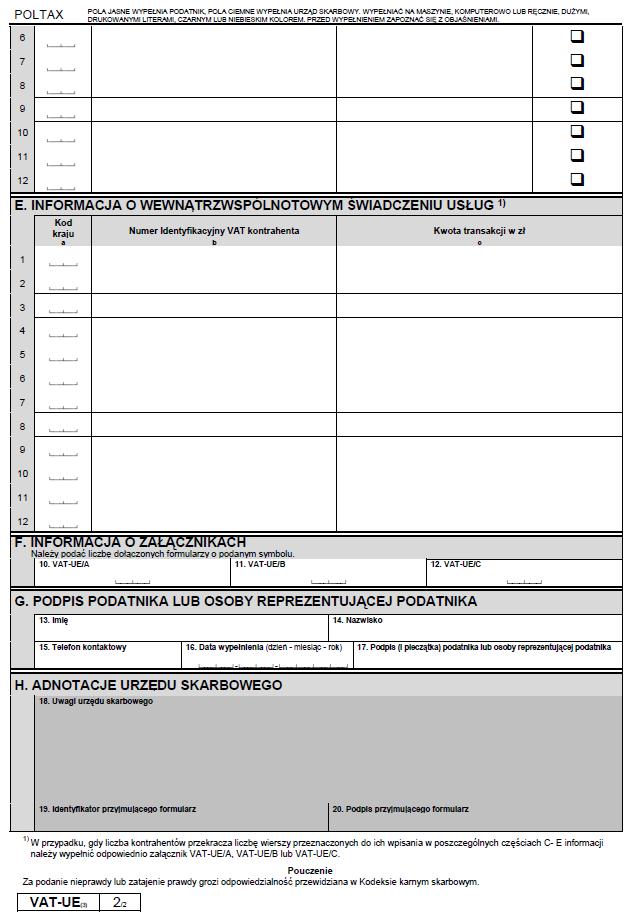

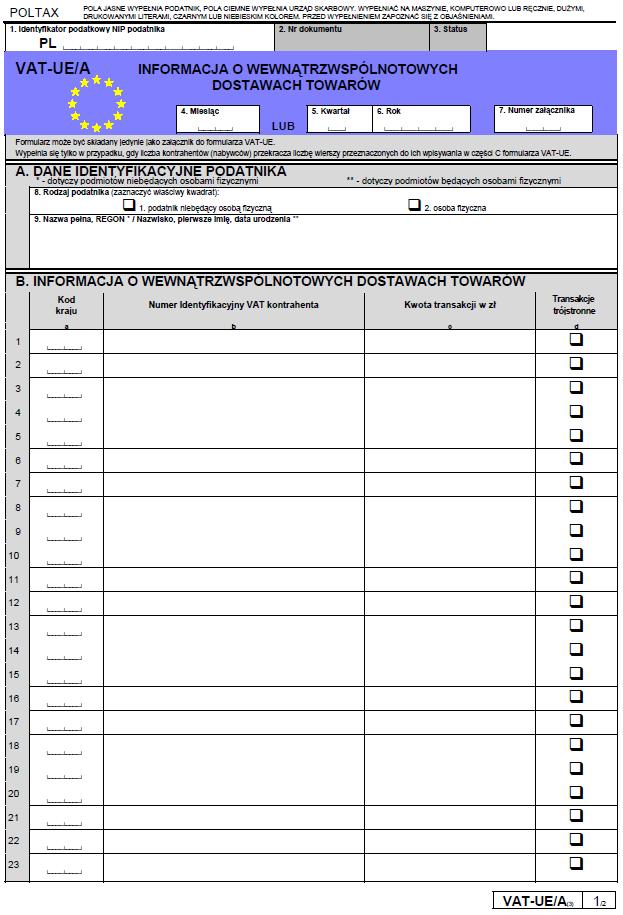

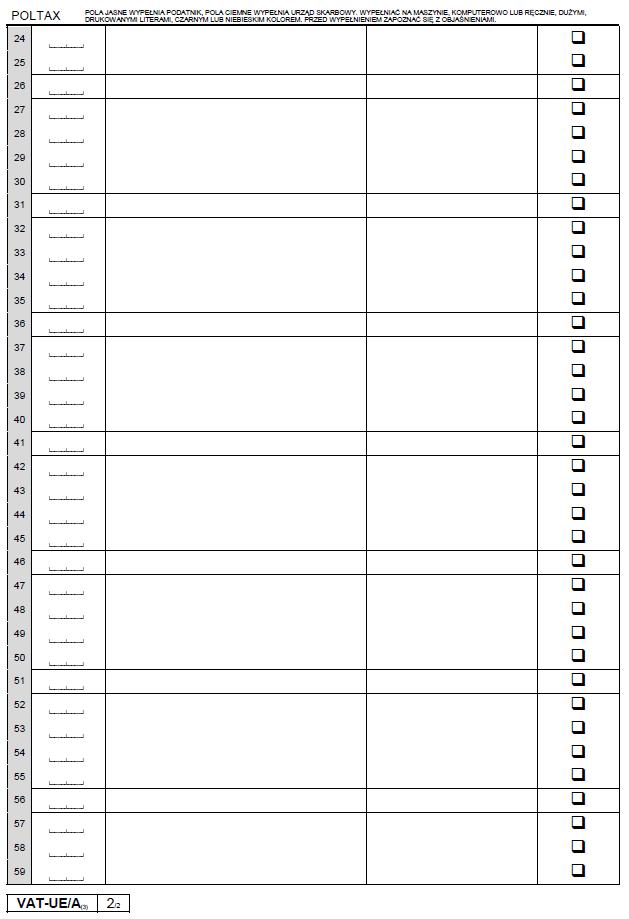

Na informację podsumowującą VAT-UE składają się załączniki VAT-UE/A, VAT-UE/B i VAT-UE/C.

W przypadku gdy liczba kontrahentów przekracza liczbę wierszy przeznaczonych do ich wpisania w poszczególnych częściach C–E informacji, należy wypełnić odpowiednio załącznik VAT-UE/A, VAT-UE/B lub VAT-UE/C.

Polecamy: Jakie prawa i obowiązki ma podatnik występujący o zwrot nadwyżki VAT

W informacji podsumowującej składanej za pomocą środków komunikacji elektronicznej (interaktywnej) nie wypełnia się załącznika. Wiersze w poszczególnych częściach stanowią listę rozwijalną.

Jak wypełniać deklarację?

1. W poz. 1 należy wpisać identyfikator podatkowy NIP podatnika nadany zgodnie z ustawą z dnia 13 października 1995 r. o zasadach ewidencji i identyfikacji podatników i płatników (Dz. U. z 2012 r. poz. 1314, z późn. zm.), podany w potwierdzeniu dokonanym przez naczelnika urzędu skarbowego zgodnie z art. 97 ust. 9 ustawy.

2. W poz. 7 wpisuje się urząd skarbowy właściwy ze względu na miejsce wykonywania czynności podlegających opodatkowaniu podatkiem od towarów i usług, a jeżeli czynności te wykonywane są na terenie dwóch lub więcej urzędów skarbowych, to osoby fizyczne wpisują urząd skarbowy właściwy ze względu na miejsce zamieszkania, a osoby prawne i jednostki organizacyjne niemające osobowości prawnej – ze względu na adres siedziby. Podatnicy nieposiadający siedziby działalności gospodarczej lub stałego miejsca prowadzenia działalności gospodarczej na terytorium kraju wpisują Drugi Urząd Skarbowy Warszawa-Śródmieście. Osoby prawne, niebędące podatnikami w rozumieniu art. 15 ustawy, wpisują urząd skarbowy właściwy ze względu na adres siedziby.

Jak potwierdzać numer VAT UE kontrahenta zagranicznego

3. Dopuszczalny kod i nazwa kraju: AT – Austria, BE – Belgia, BG – Bułgaria, DE – Niemcy, DK – Dania, EL – Grecja, ES – Hiszpania, FI – Finlandia, FR – Francja, GB – Wielka Brytania, HR – Chorwacja, IE – Irlandia, IT – Włochy, LU – Luxemburg, NL – Holandia, PT – Portugalia, RO – Rumunia, SE – Szwecja, CY – Cypr, CZ – Czechy, EE – Estonia, LT – Litwa, LV – Łotwa, MT – Malta, SK – Słowacja, SI – Słowenia, HU – Węgry.

4. W części C informacji (VAT-UE) oraz w części B załącznika do informacji (VAT-UE/A):

– w kolumnie a należy wpisać kod kraju kontrahenta (nabywcy towaru),

– w kolumnie b należy wpisać poprawny numer identyfikacyjny kontrahenta (nabywcy towaru) nadany przez państwa członkowskie właściwe dla kontrahenta,

– w kolumnie c należy wpisać łączną wartość dostaw dokonanych w okresie, za który składana jest informacja, dla poszczególnych kontrahentów,

– w kolumnie d należy zaznaczyć ☒ dla tych pozycji, w stosunku do których ma zastosowanie procedura uproszczona, zgodnie z art. 135–138 ustawy, i podmiot wypełniający informację jest w tej procedurze drugim w kolejności podatnikiem.

5. W części D informacji (VAT-UE) oraz w części B załącznika do informacji (VAT-UE/B):

– w kolumnie a należy wpisać kod kraju kontrahenta (dostawcy towaru),

– w kolumnie b należy wpisać poprawny numer identyfikacyjny kontrahenta (dostawcy towaru) nadany przez państwa członkowskie właściwe dla kontrahenta,

– w kolumnie c należy wpisać łączną wartość nabyć dokonanych w okresie, za który składana jest informacja, dla poszczególnych kontrahentów,

– w kolumnie d należy zaznaczyć ☒ dla tych pozycji, w stosunku do których ma zastosowanie procedura uproszczona, zgodnie z art. 135–138 ustawy, i podmiot wypełniający informację jest w tej procedurze drugim w kolejności podatnikiem.

6. W części E informacji (VAT-UE) oraz w części B załącznika do informacji (VAT-UE/C):

– w kolumnie a należy wpisać kod kraju kontrahenta (usługobiorcy),

– w kolumnie b należy wpisać poprawny numer identyfikacyjny kontrahenta (usługobiorcy) nadany przez państwa członkowskie właściwe dla kontrahenta,

– w kolumnie c należy wpisać łączną wartość usług, o których mowa w art. 100 ust. 1 pkt 4 ustawy, wykonywanych w okresie, za który składana jest informacja, dla poszczególnych kontrahentów.

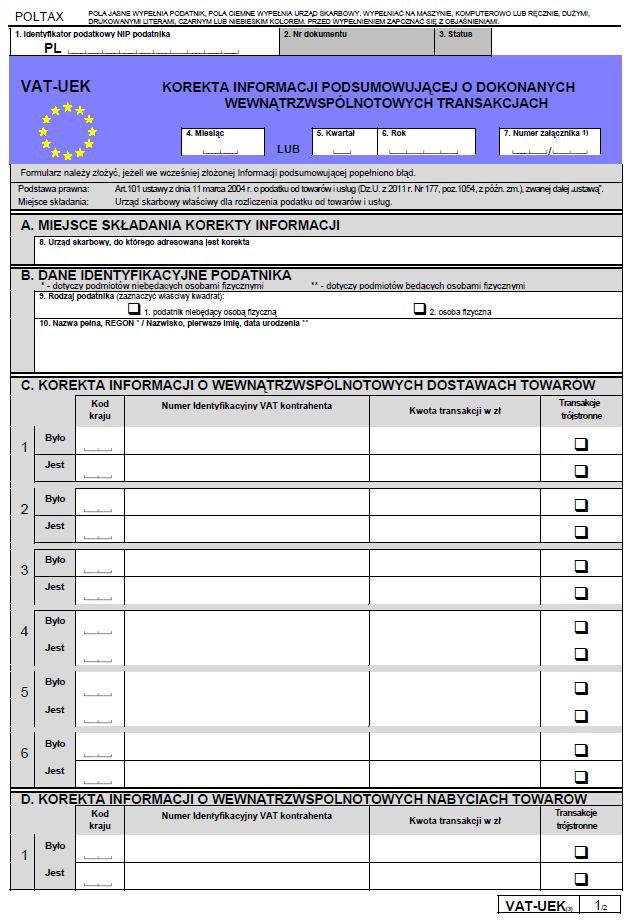

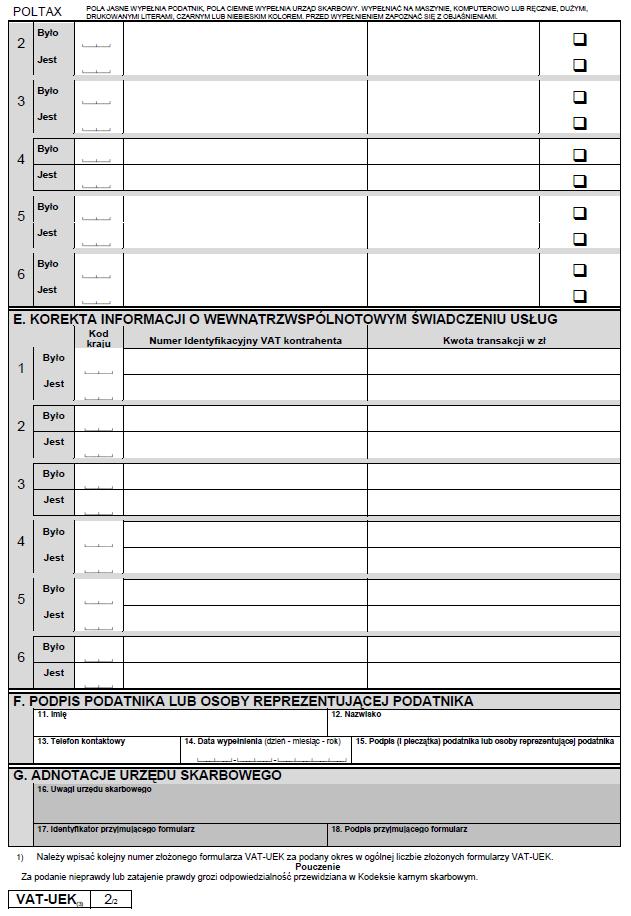

Jaki jest wzór korekty?

Zgodnie z art. 101 ustawy o VAT w przypadku stwierdzenia jakichkolwiek błędów w złożonych informacjach podsumowujących podmiot, który złożył informację podsumowującą, jest obowiązany złożyć niezwłocznie korektę błędnej informacji podsumowującej.

Wzór korekty informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach - VAT-UEK

Podstawa prawna:

- ustawa z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2011 r. Nr 177, poz. 1054, z późn. zm.),

- rozporządzenie Ministra Finansów z dnia 17 czerwca 2013 r. w sprawie informacji podsumowującej o dokonanych wewnątrzwspólnotowych transakcjach (Dz. U. poz. 724).

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA