Ewidencja wykupu mebli z leasingu

REKLAMA

REKLAMA

Wykupu mebli z leasingu w kosztach

RADA

Fakturę dokumentującą zakup mebli po zakończeniu umowy leasingu można ująć bezpośrednio w koszty podatkowe. Dla celów rachunkowych meble, których przewidywany okres użyteczności przekracza jeden rok, muszą być ujęte jako środki trwałe w ewidencji środków trwałych i wartości niematerialnych i prawnych.

REKLAMA

REKLAMA

UZASADNIENIE

Umowa leasingu jest, w uproszczeniu, szczególną formą najmu (art. 7091-70918 Kodeksu cywilnego). Leasingodawca kupuje przedmiot umowy leasingu i oddaje go w odpłatne używanie korzystającemu. Umowa leasingu najczęściej zawiera opcję wykupu przez korzystającego przedmiotu leasingu za określoną cenę. Jeżeli w okresie trwania umowy amortyzacji dokonuje właściciel przedmiotu leasingu, czyli leasingodawca, to mamy do czynienia z leasingiem operacyjnym. Chodzi więc tu o dwie różne czynności prawne:

• używanie przedmiotu leasingu, za które płacony jest czynsz, i

• wykup przedmiotu leasingu po zakończeniu umowy, za który uiszczana jest osobna zapłata.

REKLAMA

Niskocenne środki trwałe - zasady ewidencji

Cena wykupu po zakończeniu podstawowego okresu umowy leasingu może się różnić od wartości rynkowej przedmiotu leasingu, ponieważ na poczet wartości wykupu zostały już „naliczone” spłaty dokonywane w okresie trwania umowy leasingu (art. 23j updof).

Wartość początkowa mebli określona w dniu rozpoczęcia leasingu jest dla korzystającego obojętna, gdyż to leasingodawca dokonał ich zakupu i tak skalkulował wysokość czynszu, aby mu się to opłaciło (pkt 1 - zakres używania przedmiotu leasingu).

Jeżeli po zakończeniu umowy leasingu firma wykupiła meble za kwotę 500 zł (netto), to należy przyjąć, że kupiła je za taką właśnie cenę (pkt 2 - zakres wykupu przedmiotu leasingu po zakończeniu umowy). Wobec tego fakturę dokumentującą zakup mebli można ująć bezpośrednio w koszty. Jest to uprawnienie podatnika, a nie obowiązek, jednak taka praktyka jest powszechnie stosowana (zgodna z prawem), ponieważ według art. 22g ust. 1 updof wydatki poniesione na nabycie składników majątku, których wartość początkowa nie przekracza 3500 zł, stanowią koszty uzyskania przychodów w miesiącu oddania ich do używania. Takich składników majątku nie wprowadza się do ewidencji środków trwałych i wartości niematerialnych i prawnych (wnioskowanie a contrario z ust. 2 przywołanego wyżej art. 22g).

Jak wycofać środek trwały z ewidencji i jak to zdarzenie zaksięgować

Wykupu mebli z leasingu - ewidencja księgowa

Należy pamiętać, że zgodnie z art. 3 ust. 1 pkt 15 uor środki trwałe to rzeczowe aktywa trwałe i zrównane z nimi, o przewidywanym okresie ekonomicznej użyteczności dłuższym niż rok, kompletne, zdatne do użytku i przeznaczone na potrzeby jednostki, niezależnie od ich wartości początkowej (zakupu). W świetle tego przepisu meble, których przewidywany okres użyteczności przekracza jeden rok, muszą być ujęte jako środki trwałe w ewidencji środków trwałych i wartości niematerialnych i prawnych, lecz mogą być amortyzowane jednorazowo.

Zapraszamy do dyskusji na forum o podatkach

Trzeba też pamiętać o zapisach § 4 ust. 1 pkt 2 rozporządzenia Ministra Finansów w sprawie prowadzenia podatkowej księgi przychodów i rozchodów, zgodnie z którymi ewidencją wyposażenia obejmuje się wyposażenie, którego wartość początkowa przekracza 1500 zł. Ponieważ wykupione meble nie spełniają przesłanki wartości (kosztowały 500 zł), nie należy ujmować ich w ewidencji wyposażenia, a koszt zakupu należy ująć w kolumnie 14 księgi „Pozostałe wydatki”.

Jak ewidencjonować lokaty overnight

PRZYKŁAD

Firma wykupiła meble po zakończeniu umowy leasingu o wartości początkowej w dniu rozpoczęcia leasingu 35 000 zł netto. Na wykup poniosła wydatek 500 zł netto.

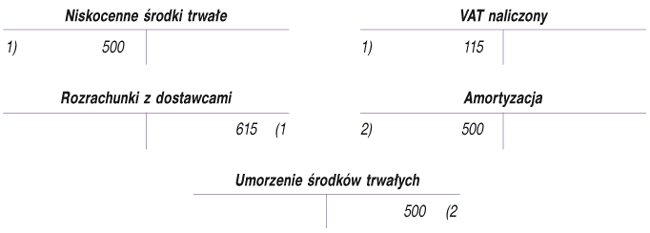

Wariant 1. Wykupione meble przyjęte do ewidencji środków trwałych

Ewidencja księgowa

1. Wykup mebli:

Wn „Niskocenne środki trwałe” 500 zł

Wn „VAT naliczony” 115 zł

Ma „Rozrachunki z dostawcami” 615 zł

2. Amortyzacja jednorazowa w miesiącu oddania do używania:

Wn „Amortyzacja” 500 zł

Ma „Umorzenie środków trwałych” 500 zł

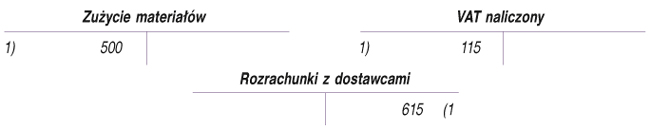

Wariant 2. Wartość wykupionych mebli bezpośrednio odpisano w koszty

Ewidencja księgowa

1. Wykup mebli:

Wn „Zużycie materiałów” 500 zł

Wn „VAT naliczony” 115 zł

Ma „Rozrachunki z dostawcami” 615 zł

Wycena środka trwałego wprowadzonego do ewidencji

PODSTAWA PRAWNA:

• art. 7091-70918 ustawy z 23 kwietnia 1964 r. - Kodeks cywilny - j.t. Dz.U. Nr 16, poz. 93; ost.zm. Dz.U. z 2011 r. Nr 230, poz. 1370

• art. 23j ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych - j.t. Dz.U. z 2012 r. poz. 361; ost.zm. Dz.U. z 2013 r. poz. 985

• art. 3 ust. 1 pkt 15 ustawy z 29 września 1994 r. o rachunkowości - j.t. Dz.U. z 2013 poz. 330; ost.zm. Dz.U. z 2013 r. poz. 613

• § 4 ust. 1 pkt 2 rozporządzenia Ministra Finansów z 26 sierpnia 2003 r. w sprawie prowadzenia podatkowej księgi przychodów i rozchodów - Dz.U. z 2003 r. Nr 152, poz. 1452; ost.zm. Dz.U. z 2013 r. poz. 551

Mariusz Porożyński

doradca podatkowy

REKLAMA

REKLAMA