Jak rozliczać wydatki związane z korzystaniem z prywatnego telefonu w celach służbowych

REKLAMA

REKLAMA

RADA

REKLAMA

REKLAMA

Wypłaty dla pracowników związane z wykorzystaniem do celów służbowych ich prywatnych telefonów są dla pracodawcy wydatkiem poniesionym na rzecz pracowników, natomiast dla pracowników - przychodami ze stosunku pracy. Sposób rozliczenia wypłaty na liście płac oraz późniejszy sposób ewidencji będą zależeć od sposobu udokumentowania wypłaty.

UZASADNIENIE

Problem wypłacania pracownikom z góry określonych kwot pieniężnych (ryczałt) tytułem zwrotu wykorzystywania przez tych pracowników telefonów prywatnych do celów służbowych należy rozpatrzeć w trzech płaszczyznach:

REKLAMA

• rozliczenie kosztu spółki (pracodawcy),

• rozliczenie przychodu ze stosunku pracy,

• rozliczenie składek na obowiązkowe ubezpieczenia społeczne i zdrowotne.

Wszystkie wydatki na rzecz pracowników, w tym wypłacane ryczałty i inne formy rekompensaty za używanie telefonów prywatnych do celów służbowych, są dla pracodawców kosztami. Aby jednak w księgach pracodawcy wydatki te można było uznać za koszt podatkowy, należy udokumentować związek poniesionego wydatku z prowadzoną działalnością gospodarczą w sposób niebudzący wątpliwości. W przeciwnym wypadku wypłata zostanie uznana za pokrycie prywatnych wydatków pracownika. Stanowisko urzędów skarbowych w tym względzie jest zgodne ze stanowiskiem Ministerstwa Finansów wyrażonym w piśmie z 12 lipca 1996 r., nr PO 3-MD-722-190/96, oraz orzecznictwem NSA.

Jako reprezentatywne można uznać fragmenty interpretacji Urzędu Skarbowego w Wałbrzychu, przedstawionej w piśmie nr PD-III/423-164/13/1/06 z 11 grudnia 2006 r.:

Kosztami uzyskania przychodów będą zatem wszelkie racjonalne i gospodarczo uzasadnione wydatki związane z prowadzoną działalnością gospodarczą, której celem jest osiągnięcie przychodów oraz zabezpieczenie i zachowanie źródła przychodów, przy czym wydatki muszą być rzeczywiste, nie zaś domniemane. (...) Telefony prywatne służą (...) osobistym celom pracownika, dlatego też brak dowodów jednoznacznie świadczących o wykorzystaniu ich dla celów Spółki uniemożliwia potwierdzenie, że wydatki na refundację części opłat telefonicznych ponoszonych przez pracownika dotyczą funkcjonowania Spółki. Celom tym służy faktura oraz wydruk połączeń telefonicznych (tzw. billing), który pozwala na wyeliminowanie kosztów rozmów prywatnych pracownika.

Wątpliwości pojawiają się również w kwestii kwalifikowania tego rodzaju kosztów. Nie mogą one być uznane za wynagrodzenie, ponieważ za wynagrodzenie można uznać wyłącznie wydatki ponoszone przez pracodawców na opłacenie wykonywanej pracy. Taką definicję można znaleźć w załączniku do sprawozdawczości z zatrudnienia i wynagrodzeń (rozporządzenie Prezesa Rady Ministrów w sprawie określenia wzorów formularzy sprawozdawczych, objaśnień co do sposobu ich wypełniania oraz wzorów kwestionariuszy i ankiet statystycznych stosowanych w badaniach statystycznych ustalonych w programie badań statystycznych statystyki publicznej na rok 2007). Ekwiwalenty pieniężne za użyty przy wykonywaniu pracy sprzęt stanowiący własność pracownika zostały wprost wyszczególnione w punkcie 4 wyłączeń z wynagrodzeń. Dlatego wypłacone ekwiwalenty za używanie telefonu prywatnego do celów służbowych należy zaliczyć do pozostałych kosztów.

W świetle przepisów o podatku dochodowym od osób fizycznych wypłata ryczałtu bądź ekwiwalentu za używanie telefonu prywatnego do celów służbowych jest przychodem ze stosunku pracy. Przychód ten może korzystać ze zwolnienia z opodatkowania, jednak wypłacona kwota musi znaleźć swoje odzwierciedlenie w przedstawionym przez pracownika billingu rozmów. Wypłaty z góry określonej kwoty miesięcznej nie można w takim przypadku uznać za ekwiwalent. Potwierdza to pismo Trzeciego Urzędu Skarbowego w Bydgoszczy, nr KD-415-5/04, z 26 lutego 2004 r.:

Zgodnie z treścią art. 21 ust. 1 pkt 13 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (...) wolne od podatku dochodowego są ekwiwalenty pieniężne za używane przez pracowników przy wykonywaniu pracy narzędzia, materiały lub sprzęt, stanowiące ich własność. Kwota przyznanego ekwiwalentu za używanie telefonu komórkowego może być uznana za świadczenie zwolnione od podatku dochodowego pod warunkiem właściwego udokumentowania faktu używania do pracy przez pracownika telefonu będącego jego własnością. Jednakże zwrot przez zakład pracy części poniesionych kosztów na rozmowy telefoniczne w postaci z góry określonego limitu nie stanowi ekwiwalentu za używanie przez pracownika własnego telefonu dla potrzeb pracodawcy, o którym mowa w ww. powołanym przepisie ustawy o podatku dochodowym od osób fizycznych.

Ekwiwalenty pieniężne za użyte przy wykonywaniu pracy narzędzia, materiały lub sprzęt, będące własnością pracownika, nie stanowią podstawy wymiaru składek na ubezpieczenia społeczne i zdrowotne. Aby zatem wyłączyć z podstawy wymiaru składek rekompensatę za wykorzystanie prywatnego telefonu do celów służbowych, wypłata ta musi zostać uznana za ekwiwalent. Wypłata z góry określonej kwoty miesięcznej, bez względu na faktyczny koszt poniesiony przez pracownika, nie nosi cech ekwiwalentności.

Reasumując, gdyby spółka rozliczała poniesione koszty pracowników w formie ryczałtu, to wypłaty takie dla celów podatkowych:

• nie stanowią kosztów uzyskania przychodów pracodawcy,

• nie korzystają ze zwolnienia z podatku dochodowego u pracownika. Mogą też być zakwestionowane jako przychód wyłączony z podstawy wymiaru składek na ubezpieczenia społeczne i zdrowotne.

Korzystniejszym rozwiązaniem będzie więc zwrot kosztów faktycznie poniesionych, ustalonych na podstawie billingu.

Przykład

Pracownik zatrudniony na stanowisku handlowca wykorzystuje do celów służbowych własny telefon komórkowy. Na podstawie billingu ustalono, że z tytułu używania telefonu do celów służbowych pracownik poniósł wydatek w wysokości 502 zł. Pracodawca zrefundował pracownikowi poniesiony koszt.

Sposób rozliczenia refundacji na liście płac przy założeniach:

• wynagrodzenie miesięczne brutto - 3000 zł,

• łączne wynagrodzenie pracownika od początku roku nie przekroczyło podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe,

• łączne wynagrodzenie pracownika od początku roku nie przekroczyło granicy pierwszego progu podatkowego.

Wynagrodzenie za pracę brutto - 3000,00 zł

Zwrot kosztów za używanie telefonu - 502,00 zł

Podstawa wymiaru składek na ubezpieczenia społeczne - 3000,00 zł

Koszty uzyskania przychodów - 111,25 zł

Składka na ubezpieczenia społeczne pokrywana przez pracownika - 411,30 zł

Podstawa składek zdrowotnych - 2588,70 zł

Składka na ubezpieczenie zdrowotne - 232,98 zł, z tego:

• do odliczenia od podatku - 200,62 zł

• finansowana przez pracownika - 32,36 zł

Zaliczka na podatek dochodowy - 221,00 zł

Do wypłaty (3000,00 - 411,30 - 200,62 - 32,36 - 221,00 + 502,00) = 2636,72 zł

Składki na ubezpieczenia obciążające pracodawcę - 558,30 zł

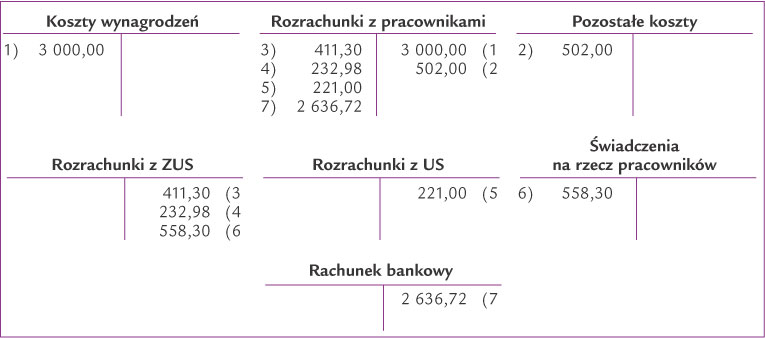

Ewidencja księgowa

1. Wynagrodzenie brutto:

Wn „Koszty wynagrodzeń” 3 000,00

Ma „Rozrachunki z pracownikami” 3 000,00

2. Zwrot kosztów używania telefonu prywatnego do celów służbowych:

Wn „Pozostałe koszty” 502,00

Ma „Rozrachunki z pracownikami” 502,00

3. Składki na ubezpieczenia społeczne pokrywane przez pracownika:

Wn „Rozrachunki z pracownikami” 411,30

Ma „Rozrachunki z ZUS” 411,30

4. Składka na ubezpieczenie zdrowotne:

Wn „Rozrachunki z pracownikami” 232,98

Ma „Rozrachunki z ZUS” 232,98

5. Podatek dochodowy:

Wn „Rozrachunki z pracownikami” 221,00

Ma „Rozrachunki z US” 221,00

6. Składki na ubezpieczenia obciążające pracodawcę:

Wn „Świadczenia na rzecz pracowników” 558,30

Ma „Rozrachunki z ZUS” 558,30

7. Wypłata wynagrodzenia:

Wn „Rozrachunki z pracownikami” 2 636,72

Ma „Rachunek bankowy” 2 636,72

• § 2 ust. 1 pkt 9 rozporządzenia Ministra Pracy i Polityki Socjalnej z 18 grudnia 1998 r. w sprawie szczegółowych zasad ustalania podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe - Dz.U. Nr 161, poz. 1106; ost.zm. Dz.U. z 2004 r. Nr 243, poz. 2434

• załącznik do sprawozdawczości z zatrudnienia i wynagrodzeń określony w rozporządzeniu Prezesa Rady Ministrów z 22 grudnia 2006 r. w sprawie określenia wzorów formularzy sprawozdawczych, objaśnień co do sposobu ich wypełniania oraz wzorów kwestionariuszy i ankiet statystycznych stosowanych w badaniach statystycznych ustalonych w programie badań statystycznych statystyki publicznej na rok 2007 - Dz.U. z 2006 r. Nr 245, poz. 1781

Joanna Dyczkowska

dyrektor biura rachunkowego

REKLAMA

REKLAMA