Jak ewidencjonować wykorzystane skonto

REKLAMA

REKLAMA

RADA

REKLAMA

REKLAMA

Wartość skonta zmniejsza cenę nabycia kupionego towaru. Otrzymane skonto nie stanowi pozostałych przychodów operacyjnych.

UZASADNIENIE

Skonto oznacza procentowe zmniejszenie sumy należności przyznane nabywcy towaru na warunkach kredytowych w razie zapłaty należności przed umówionym terminem. Jest ono tożsame z opustem i rabatem. Rzeczowe składniki aktywów obrotowych należy wyceniać według ceny nabycia, którą stanowi cena zakupu powiększona o koszty bezpośrednio związane z zakupem oraz pomniejszona m.in. o rabaty, opusty. Udzielone przez dostawcę skonto zmniejsza zobowiązanie spółki, wpływa więc na cenę nabycia, dlatego nie powinno być księgowane na koncie „Pozostałe przychody operacyjne”.

REKLAMA

Jeżeli otrzymane skonto dotyczy towarów jeszcze niesprzedanych, zmniejsza ono ich wartość. W przypadku gdy towar został już sprzedany, o wartość skonta należy skorygować koszt własny sprzedaży. Udzielenie rabatu, bonifikaty czy skonta powinno być udokumentowane fakturą korygującą.

Potwierdzenie faktury korygującej

Przepis warunkujący rozliczenie faktur korygujących przez sprzedawcę od posiadanego potwierdzenia ich odbioru jest niezgodny z Konstytucją. Tak orzekł Trybunał Konstytucyjny w wyroku z 11 grudnia 2007 r. W konsekwencji przepis ten traci moc po upływie 12 miesięcy od ogłoszenia wyroku w tej sprawie w Dzienniku Ustaw. Publikacja tego wyroku nastąpiła w Dzienniku Ustaw nr 235 z 18 grudnia 2007 r. Oznacza to, że od 19 grudnia 2008 r. powyższy przepis przestanie obowiązywać.

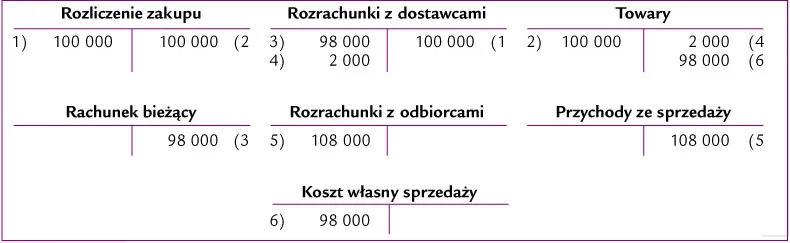

PRZYKŁAD 1

Spółka kupiła towary o wartości 100 000 zł. Termin płatności wynosi 30 dni. Zgodnie z umową zakupu, jeśli zobowiązanie zostanie uregulowane w ciągu 14 dni, spółka otrzyma 2% skonto.

Ewidencja księgowa

1. Zakup towaru:

Wn „Rozliczenie zakupu” 100 000

Ma „Rozrachunki z dostawcami” 100 000

2. Przyjęcie towaru do magazynu:

Wn „Towary” 100 000

Ma „Rozliczenie zakupu” 100 000

3. Zapłata za towar z uwzględnieniem skonta: 100 000 zł × 2% = 2000 zł

Wn „Rozrachunki z dostawcami” 98 000

Ma „Rachunek bieżący” 98 000

4. Uwzględnienie skonta w księgach - faktura korygująca od dostawcy:

Wn „Rozrachunki z dostawcami” 2 000

Ma „Towary” 2 000

5. Sprzedaż towarów:

Wn „Rozrachunki z odbiorcami” 108 000

Ma „Przychody ze sprzedaży” 108 000

6. Koszt własny sprzedaży:

Wn „Koszt własny sprzedaży” 98 000

Ma „Towary” 98 000

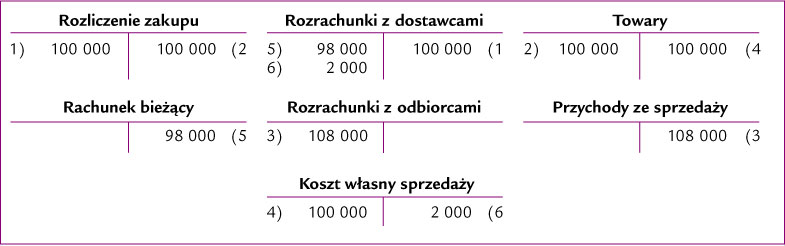

PRZYKŁAD 2

Spółka kupiła towary o wartości 100 000 zł. Termin płatności wynosi 30 dni. Zgodnie z umową, jeśli zobowiązanie zostanie uregulowane w ciągu 14 dni, spółka otrzyma 2% skonto. Zobowiązanie uregulowano w ciągu 14 dni.

Wcześniej towar objęty skontem sprzedano.

Ewidencja księgowa

1. Zakup towaru:

Wn „Rozliczenie zakupu” 100 000

Ma „Rozrachunki z dostawcami” 100 000

2. Przyjęcie towaru do magazynu:

Wn „Towary” 100 000

Ma „Rozliczenie zakupu” 100 000

3. Sprzedaż kupionych towarów:

Wn „Rozrachunki z odbiorcami” 108 000

Ma „Przychody ze sprzedaży” 108 000

4. Koszt własny sprzedaży:

Wn „Koszt własny sprzedaży” 100 000

Ma „Towary” 100 000

5. Zapłata za towar z uwzględnieniem skonta: 100 000 zł × 2% = 2000 zł

Wn „Rozrachunki z dostawcami” 98 000

Ma „Rachunek bieżący” 98 000

6. Faktura korygująca od dostawcy uwzględniająca należne skonto:

Wn „Rozrachunki z dostawcami” 2 000

Ma „Koszt własny sprzedaży” 2 000

• art. 28 i 42 ustawy z 29 września 1994 r. o rachunkowości - j.t. Dz.U. z 2002 r. Nr 76, poz. 694; ost.zm. Dz.U. z 2008 r. Nr 63, poz. 393

Wioletta Chaczykowska

księgowa z licencją MF

REKLAMA

REKLAMA