Jak ująć w księgach rachunkowych towary przeterminowane

REKLAMA

REKLAMA

Porada pochodzi z serwisu:

REKLAMA

REKLAMA

REKLAMA

Towar tracący na trwałe swoje cechy użytkowe i handlowe musi zostać poddany utylizacji. Jednostka może dokonać tego sama lub może oddać składniki majątku do utylizacji innej firmie.

Trwała utrata wartości towarów - ujęcie księgowe

W wyniku finansowym, zgodnie z zasadą ostrożności, należy uwzględnić zmniejszenia wartości użytkowej lub handlowej towarów (art. 7 ust. 1 pkt 1 uor). Jednocześnie zgodnie z art. 28 ust. 7 uor, jeżeli istnieje duże prawdopodobieństwo, że kontrolowany przez jednostkę składnik aktywów nie przyniesie w przyszłości w znaczącej części lub w całości przewidywanych korzyści ekonomicznych, to zachodzi trwała utrata wartości.

Niskocenne środki trwałe - zasady ewidencji

Odpowiedzialność za rachunkowość

Upływ terminu przydatności towarów handlowych czy brak możliwości zużycia ich do celów działalności gospodarczej jednostki jest wystarczającą podstawą do uznania, że nastąpiła trwała utrata wartości tych towarów. Przeterminowany towar nie spełnia również definicji aktywów. Uzasadnia to dokonanie odpisu aktualizującego doprowadzającego wartość składnika aktywów wynikającą z ksiąg rachunkowych do ceny sprzedaży netto, a w przypadku jej braku - do ustalonej w inny sposób wartości godziwej.

Odpisy aktualizujące towary przeterminowane

Odpisy aktualizujące wartość rzeczowych składników aktywów obrotowych dokonane w związku z utratą ich wartości zalicza się - zgodnie z art. 34 ust. 5 uor - do pozostałych kosztów operacyjnych. W dacie fizycznej likwidacji nieprzydatnych towarów, potwierdzonej protokołem likwidacyjnym, powinno nastąpić ich wyksięgowanie z ewidencji bilansowej w ciężar dokonanego uprzednio odpisu aktualizującego. Jeżeli przeterminowane towary posiadają wartość rynkową (godziwą) równą zeru, to jednostka powinna dokonać odpisu aktualizującego 100% ich wartości. Szczegółowe zasady i ocena potrzeby ustalania utraty wartości aktywów określone zostały w Krajowym Standardzie Rachunkowości nr 4 „Utrata wartości aktywów”.

INFORFK: "W którym momencie można zaliczyć odpis aktualizujący do kosztów" >>

UWAGA!

Odpisów aktualizujących wartość zapasów towarów z tytułu utraty przez nie wartości użytkowej lub handlowej należy dokonywać bieżąco w ciągu roku i obligatoryjnie na dzień bilansowy.

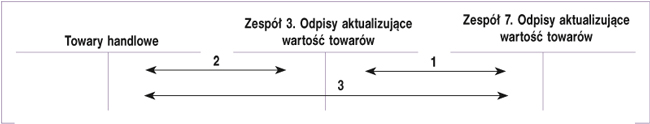

Schemat. Ewidencja księgowa odpisu aktualizującego wartość towarów przeterminowanych

Objaśnienia:

1. Odpis aktualizujący wartość towarów przeterminowanych.

2. Fizyczna likwidacja towarów przeterminowanych objętych odpisem aktualizującym*.

3. Fizyczna likwidacja towarów przeterminowanych nieobjętych odpisem aktualizującym*.

* Gdy jednostka prowadzi ewidencję towarów w cenach ewidencyjnych, różniących się od cen zakupu (nabycia), dodatkowo wyksięgowuje się odchylenia od cen ewidencyjnych przypadające na likwidowane zapasy.

Zapraszamy na forum o Rachunkowości

Fakt likwidacji towarów handlowych trzeba należycie udokumentować. W przypadku przeterminowanych towarów dokumentem tym może być protokół podpisany przez uprawnione osoby. Dokument ten jest również podstawą zapisów w księgach rachunkowych jednostki, w związku z czym powinien być sporządzony zgodnie z wymaganiami jak dla dowodów księgowych, określonymi w art. 21 ust. 1 uor. W przypadku kontroli podatkowej taki dokument ułatwi podatnikowi wyjaśnienie organom podatkowym przyczyn wykazania niższego dochodu do opodatkowania. W wyroku NSA z 26 lutego 1999 r. (sygn. akt I SA/Wr 305/97) czytamy:

Działania podatnika muszą być w taki sposób dokumentowane, aby była możliwa ich kontrola w postępowaniu podatkowym.

Jak amortyzować ujawniony środek trwały

Limit prowadzenia ksiąg rachunkowych w 2014 r.

Dodatkowym dokumentem potwierdzającym utylizację produktów może być dokument wystawiony przez firmę utylizującą odpady.

Skutki podatkowe odpisania przeterminowanych towarów

Straty powstałe w wyniku likwidacji towarów handlowych zaliczane są do kosztów uzyskania przychodów na ogólnej zasadzie wyrażonej w art. 22 ust. 1 ustawy o PIT i art. 15 ust. 1 ustawy o CIT. Należy jednak podkreślić, że w kwalifikacji tych strat do kosztów podatkowych istotne znaczenie mają działania podatnika w celu zapobieżenia stratom.

Więcej na ten temat przeczytasz na Platformie Nowoczesnych Księgowych www.inforfk.pl w artykule: "Towary przeterminowane w księgach rachunkowych" >>

REKLAMA

REKLAMA