Rozliczenie księgowe delegacji zagranicznych w organizacji non profit

REKLAMA

REKLAMA

Rozporządzenie Ministra Pracy i Polityki Społecznej z 19 grudnia 2002 r. w sprawie wysokości oraz warunków ustalania należności przysługujących pracownikowi zatrudnionemu w państwowej lub samorządowej jednostce sfery budżetowej z tytułu podróży służbowej poza granicami kraju (dalej: rozporządzenie MPiPS) określa wysokość diet, z uwzględnieniem czasu trwania podróży. W przypadku podróży zagranicznej określa walutę, w jakiej będzie ustalana dieta i limit na noclegi w poszczególnych krajach oraz warunki zwrotu kosztów przejazdów, noclegów i innych wydatków.

REKLAMA

REKLAMA

Kurs walutowy przy rozliczaniu podróży zagranicznych>>

REKLAMA

W przypadku pozostałych podmiotów - np. organizacji pozarządowych - można ustalić inne zasady rozliczania wyjazdów służbowych, z tym że:

• diety nie mogą być ustalone poniżej kwoty określonej dla sfery budżetowej,

• sposób i zasady zwrotu innych wydatków (np. zwrot kosztów podróży wg stawki za kilometr) mogą być ustalone dowolnie przez pracodawcę,

• jeżeli kwota zwrotu kosztów podróży, wynikająca z zasad ustalonych przez pracodawcę, będzie wyższa niż wynika z zasad określonych dla sfery budżetowej (np. wyższa dieta lub stawka za km), to nadwyżka będzie objęta podatkiem dochodowym od osób fizycznych.

Jakie świadczenia przysługują pracownikowi za delegację zagraniczną

Z tytułu podróży odbywanej w terminie i w państwie określonym przez pracodawcę pracownikowi przysługują:

• diety,

• zwrot kosztów przejazdów i dojazdów,

• noclegów,

• innych wydatków - określonych przez pracodawcę odpowiednio do uzasadnionych potrzeb.

Wysokość diety zależy od kraju, do którego odbywa się podróż, i ustalona jest w załączniku do rozporządzenia MPiPS.

Przy obliczaniu diet stosuje się następujące zasady:

• za każdą dobę przysługuje dieta w pełnej wysokości,

• za niepełną dobę:

- do 8 godzin przysługuje 1/3 diety,

- 8-12 godzin - przysługuje 1/2 diety,

- powyżej 12 godzin przysługuje dieta w pełnej wysokości.

Pracownikowi, który otrzymuje za granicą częściowe wyżywienie przsyługuje odpowiednio na:

• śniadanie - 15% diety,

• obiad - 30% diety,

• kolację - 30% diety,

• inne wydatki - 25% diety.

Jeżeli pracownik otrzyma za granicą bezpłatne całodzienne wyżywienie lub gdy wyżywienie opłacone jest w cenie karty okrętowej (promowej) - przysługuje 25% diety. Pracownikowi, który otrzymuje za granicą ekwiwalent pieniężny na wyżywienie, dieta nie przysługuje. Jeżeli jednak ekwiwalent jest niższy od diety, pracownikowi przysługuje wyrównanie do wysokości należnej diety.

Oddelegowanemu przysługuje zwrot kosztów noclegów udokumentowanych rachunkami do wysokości limitu określonego w załączniku do rozporządzenia. W przypadku braku rachunków za noclegi przysługuje 25% limitu określonego w załączniku do rozporządzenia. Pracownikowi nie przysługuje zwrot kosztów za noclegi, jeżeli za granicą ma zapewnione bezpłatne zakwaterowanie.

Pracodawca określa środek transportu właściwy do odbycia podróży. Zwrot kosztów przejazdu obejmuje cenę biletu wraz z opłatami dodatkowymi i uwzględnia przysługujące pracownikowi ulgi.

Na wniosek pracownika pracodawca może wyrazić zgodę na odbycie podróży samochodem stanowiącym własność pracownika. Wówczas zwrot kosztów podróży odbywa się według stawek za jeden kilometr przebiegu, określonych przez pracodawcę na podstawie przepisów w sprawie warunków ustalania i zasad zwrotu kosztów używania do celów służbowych samochodów osobowych niebędących własnością pracodawcy.

Udokumentowanie używania przez organizację prywatnego samochodu pracownika>>

Pracownikowi przysługuje ryczałt na pokrycie kosztów dojazdu do/z dworca kolejowego, autobusowego, portu lotniczego lub morskiego w wysokości jednej diety w miejscowości docelowej za granicą oraz w każdej innej miejscowości, w której pracownik korzystał z noclegu.

Dodatkowo na pokrycie kosztów dojazdów środkami komunikacji miejscowej pracownikowi przysługuje ryczałt w wysokości 10% diety za każdą rozpoczętą dobę pobytu w podróży służbowej. Ryczałty nie przysługują w przypadku podróży samochodem, przy pokrywaniu kosztów przez stronę zagraniczną, lub jeżeli nie zachodzi potrzeba dojazdu.

Za każdy dzień (dobę) pobytu w szpitalu lub innym zakładzie leczniczym za granicą pracownikowi przysługuje 25% diety. W razie choroby powstałej podczas podróży pracownikowi przysługuje zwrot udokumentowanych kosztów leczenia za granicą oraz leków. Nie podlegają zwrotowi koszty leków, których nabycie za granicą nie było konieczne, koszty zabiegów chirurgii plastycznej, zabiegów kosmetycznych oraz nabycia protez ortopedycznych, dentystycznych i zakupu okularów.

Jak liczyć czas pobytu pracownika w delegacji

Czas pobytu pracownika poza granicami kraju liczy się przy podróży odbywanej środkami komunikacji:

• lądowej - od chwili przekroczenia granicy polskiej w drodze za granicę, do chwili przekroczenia granicy polskiej w drodze powrotnej do kraju,

• lotniczej - od chwili startu samolotu w drodze za granicę z ostatniego lotniska w kraju, do chwili lądowania samolotu w drodze powrotnej na pierwszym lotnisku w kraju,

• morskiej - od chwili wyjścia statku (promu) z portu polskiego, do chwili wejścia statku (promu) w drodze powrotnej do portu polskiego.

Czy wolontariuszom można pokrywać koszty wyjazdów zagranicznych

Za wszystkie podróże wolontariuszom przysługuje zwrot kosztów, w przypadku gdy wyjazd odbył się w celu realizacji zadań jednostki. Jednak aby wolontariusz nie zapłacił z tego tytułu podatku dochodowego od osób fizycznych, wydatki związane z wyjazdem nie mogą być zaliczone do kosztów uzyskania przychodu oraz nie mogą przekroczyć wysokości limitów określonych w rozporządzeniu dotyczącym pracowników zatrudnionych w sferze budżetowej. Diety i zwrot kosztów dojazdu pracowników i osób niebędących pracownikami nie wchodzą również do podstawy wymiaru składek na ubezpieczenie emerytalne oraz składki zdrowotnej.

Jak rozliczyć delegację zagraniczną

Osoba wyjeżdżająca może otrzymać zaliczkę w walucie obcej na pokrycie niezbędnych wydatków związanych z podróżą. Za jej zgodą zaliczka może być wypłacona w walucie polskiej w wysokości stanowiącej równowartość przysługującej zaliczki w walucie obcej. Pracownik ma obowiązek rozliczenia kosztów wyjazdu w ciągu 14 dni od dnia zakończenia podróży w walucie pobranej zaliczki, w walucie wymienialnej albo w walucie polskiej. Do rozliczenia kosztów podróży należy dołączyć rachunki potwierdzające poniesione wydatki. W przypadku gdy uzyskanie rachunków nie było możliwe, pracownik składa pisemne oświadczenie o wysokości poniesionych wydatków oraz o przyczynie braku rachunków.Rozliczenie zaliczki zagranicznej składa się z dwóch etapów: wydatki poniesione w podróży na terenie kraju oraz w kraju docelowym.

PRZYKŁAD Celem statutowym Stowarzyszenia CIS jest pomoc osobom, które znalazły się w trudnej dla siebie sytuacji życiowej. Wolontariusz Jan Kowalski odbył podróż na konferencję tematyczną w Paryżu. Spotkanie odbyło się w dniach 22-24 czerwca 2009 r. Uczestnik otrzymał od stowarzyszenia zaliczkę w wysokości 200 euro. Zostały dla niego zakupione bilety lotnicze w obie strony: wylot do Paryża - 22 czerwca o godzinie 7.15, przylot do Warszawy - 24 czerwca o 19.45. Jan Kowalski wyruszył z domu o godzinie 4.00. Z podróży wrócił o godz. 21.00. Organizatorzy zapewnili hotel bez wyżywienia. Wypłacone świadczenia nie zostały zaliczone do kosztów uzyskania przychodów oraz zostały poniesione w celu realizacji zadań organizacji.

1. Wypłata zaliczki:

Zakupiono w banku 200 euro po kursie sprzedaży - 4,6411 zł i przyjęto do kasy:

200 euro × 4,6411 zł = 928,22 zł.

Księgowania

• Przyjęcie do kasy:

Wn „Kasa walutowa” 928,22 zł

Ma „Kasa” 928,22 zł

• Wypłata zaliczki:

Wn „Rozrachunki z wolontariuszami” 928,22 zł

Ma „Kasa walutowa” 928,22 zł

2. Rozliczenie kosztów podróży poza granicami kraju - 3 lipca 2009 r.:

• Czas podróży - część krajowa:

- 22 czerwca, od godz. 4.00 do 7.15, tj. 3,15 godziny,

- 24 czerwca, od godz. 19.45 do godz. 21.00, 1,15 godziny.

Ponieważ krajowa część podróży trwała poniżej 8 godzin, wolontariusz nie otrzymał z tego tytułu żadnego zwrotu.

• Czas podróży - część zagraniczna:

- 22 czerwca, od godz. 7.15 do 24 czerwca do godz. 19.45 = 2 doby, tj. 12 godzin i 30 minut.

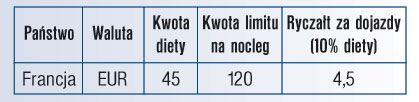

3. Wysokość diety za dobę podróży oraz limitu na nocleg w hotelu:

Dieta = 3 x 45 euro = 135 euro

Ryczałt za dojazdy = 3 x 4,50 euro = 13,50 euro

Opłaty lotniskowe = 20 euro

Razem: 168,50 euro.

4. Rozliczenie kosztów delegacji według kursu z dnia poprzedzającego dzień rozliczenia:

Średni kurs NBP z 2 lipca 2009 r. (tabela nr 127/A/NBP/2009) = 4,3719 zł.

168,50 euro x 4,3719 zł = 736,67 zł.

Wykorzystana zaliczka wg kursu historycznego:

168,50 euro x 4,6411 zł = 782,03 zł.

Różnice kursowe: 782,03 zł - 736,67 zł = 45,36 zł.

Księgowania

Wn „Koszty administracyjne” 736,67 zł

Wn „Koszty finansowe” 45,36 zł

Ma „Rozrachunki z wolontariuszami” 782,03 zł

5. Zwrot niewykorzystanej zaliczki:

200 euro - 168,50 euro = 31,50 euro

31,50 euro × 4,6411 zł = 146,19 zł.

Księgowania

Wn „Kasa walutowa” 146,19 zł

Ma „Rozrachunki z wolontariuszami” 146,19 zł

6. Sprzedaż pozostałej z rozliczenia delegacji waluty w kantorze. Kurs faktycznie zastosowany w tej transakcji wynosił 4,3950 zł:

31,50 euro x 4,3950 zł = 138,44 zł.

Księgowania

Wn „Kasa złotówkowa” 138,44 zł

Ma „Kasa walutowa” 138,44 zł

7. Rozliczenie różnic kursowych:

(4,3950 zł - 4,6411 zł) x 31,50 euro = - 7,75 zł

Księgowania

Wn „Koszty finansowe” 7,75 zł

Ma „Kasa walutowa” 7,75 zł

HANNA STEFAŃSKA

Podstawy prawne:

- ustawa z 26 czerwca 1974 r. - Kodeks pracy - j.t. Dz.U. z 1998 r. Nr 21, poz. 94; ost.zm. Dz.U. z 2009 r. Nr 115, poz. 958

- rozporządzenie Ministra Pracy i Polityki Społecznej z 19 grudnia 2002 r. w sprawie wysokości oraz warunków ustalania należności przysługujących pracownikowi zatrudnionemu w państwowej lub samorządowej jednostce sfery budżetowej z tytułu podróży służbowej poza granicami kraju - Dz.U. Nr 236, poz. 1991; ost.zm. Dz.U. z 2005 r. Nr 186, poz. 1555

- ustawa z 29 września 1994 r. o rachunkowości - j.t. Dz.U. z 2002 r. Nr 76, poz. 694; ost.zm. Dz.U. z 2009 r. Nr 91, poz. 742

- ustawa z 15 lutego 1992 r. o podatku dochodowym od osób prawnych - j.t. Dz.U. z 2000 r. Nr 54, poz. 654; ost.zm. Dz.U. z 2009 r. Nr 79, poz. 666

REKLAMA

REKLAMA