Sposób rozliczenia wyniku finansowego zależy od formy prawnej spółki

REKLAMA

REKLAMA

Wynik finansowy może być rozliczony wyłącznie po zatwierdzeniu sprawozdania finansowego przez kompetentny organ oraz powinien być odpowiednio udokumentowany. Zatwierdzenie musi nastąpić w formie uchwały organu zatwierdzającego. Na rocznym sprawozdaniu finansowym należy napisać słowo „zatwierdzono.” Wyjątek od tej zasady dotyczy indywidualnych przedsiębiorców oraz spółek osobowych.

REKLAMA

REKLAMA

Indywidualny przedsiębiorca prowadzący działalność gospodarczą ma prawo samodzielnie decydować o sprawach przedsiębiorstwa, w tym także o podziale zysku lub o pokryciu straty. Nie jest ono uwarunkowane zatwierdzeniem. Ponieważ przedsiębiorca nie może pobierać wynagrodzenia za pracę na rzecz przedsiębiorstwa (nie ma możliwości zawarcia sam ze sobą umowy o pracę lub innej umowy o zatrudnienie), więc wszelkie wypłaty na rzecz właścicieli są traktowane jako wypłaty z zysku i nie mogą być zaliczone do kosztów uzyskania przychodów przedsiębiorstwa. Przy prowadzeniu ksiąg rachunkowych wszelkie czynności powiększenia lub pomniejszenia majątku przedsiębiorstwa kosztem lub na rzecz majątku osobistego właściciela powinny być udokumentowane na piśmie, np. dowodem wpłaty lub wypłaty, decyzją właściciela.

W przypadku prowadzenia księgi podatkowej, podobnie jak przy prowadzeniu ksiąg rachunkowych, należy ustalić dochód lub stratę z działalności, ale tylko podatkową. Nie ma jednak obowiązku ewidencjonowania wypłat na rzecz właścicieli, traktowanych jako wypłaty zysku.

W przypadku karty podatkowej oraz ryczałtu od przychodów ewidencjonowanych nie ma w ogóle obowiązku prowadzenia jakiejkolwiek ewidencji w tym zakresie.

REKLAMA

W indywidualnej działalności gospodarczej nie ma wymogu ustawowego posiadania kapitału, dlatego w skrajnym wypadku wypłaty na rzecz właściciela mogą być wyższe niż uzyskane z działalności zyski. Ostatecznie jednak straty i tak muszą być pokryte z majątku właściciela.

Spółka cywilna nie jest samodzielnym podmiotem prawa. Przedsiębiorcami są wspólnicy spółki. Pomimo to wspólnicy mogą wnieść do spółki wkład albo spółka może nabyć majątek, który nie będzie formalnie majątkiem spółki, lecz łącznym majątkiem wspólników, odrębnym od ich majątku osobistego. Wspólnicy mogą żądać podziału majątku dopiero po rozwiązaniu spółki. Jeżeli jednak spółka została zawarta na czas dłuższy niż rok, wspólnicy mogą żądać podziału i wypłaty zysków z końcem każdego roku obrachunkowego. Podział zysku spółki cywilnej jest zatem dokonywany na żądanie wspólników i powinien mieć formę pisemnej decyzji właścicieli (wspólników) spółki. Udział wspólników w zysku i stratach spółki jest określony w umowie spółki. Jeżeli umowa nie określa stosunku udziałów, należy przyjąć, że udziały wspólników są równe.

Spółka jawna powstaje na podstawie umowy zawartej na piśmie pod rygorem nieważności. Organem założycielskim i zatwierdzającym sprawozdanie finansowe są wspólnicy. Wspólnicy mają prawo do udziału w podziale zysku spółki jawnej oraz uczestniczą w stratach w tym samym stosunku, bez względu na rodzaj i wartość wniesionego wkładu. Na koniec każdego roku obrotowego wspólnicy mogą żądać podziału zysku. Zysk może być przeznaczony na różne cele, np. na sfinansowanie inwestycji. Rozliczenie i podział wyniku finansowego dokonywane są uchwałą wspólników. Dla celów dowodowych wskazane jest, aby przy rozliczeniu wyniku finansowego zachowana była forma pisemna.

W spółce komandytowej występują dwa rodzaje wspólników, w zależności od zakresu ich odpowiedzialności za zobowiązania spółki. Komplementariusze prowadzą sprawy spółki i mają nieograniczoną odpowiedzialność za jej zobowiązania. Komandytariusze są inwestorami, którzy przekazują spółce do dyspozycji udziały i oczekują wypłaty dywidend. Ponieważ nie prowadzą spraw spółki, ich odpowiedzialność ograniczona jest do wartości wniesionego wkładu. Mają prawo do zysku spółki proporcjonalnie do wniesionego wkładu.

Spółka komandytowo-akcyjna to spółka osobowa, której wspólnikami są komplementariusze (jak w spółce komandytowej) i akcjonariusze, których pozycja jest taka sama jak w spółce akcyjnej. Zatwierdzenie sprawozdania finansowego oraz podział wyniku finansowego w spółce komandytowo-akcyjnej leżą w kompetencji walnego zgromadzenia. Podział wyniku finansowego dokonywany jest w formie uchwały, która dla celów dowodowych powinna być zawarta na piśmie pomimo braku wyraźnie określonego wymogu. Wspólnicy uczestniczą w zysku proporcjonalnie do swoich udziałów.

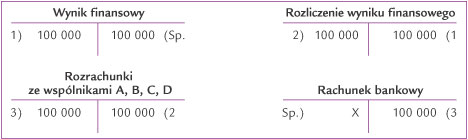

Przykład 1

Podział zysku w spółce osobowej

Spółka jawna założona przez czterech wspólników, których udziały są równe (1/4 każdy), wypracowała za rok obrotowy zysk w wysokości 100 000 zł. Uchwałą wspólników został on przeznaczony do podziału.

Ewidencja księgowa

1. Przeniesienie wyniku finansowego na konto „Rozliczenie wyniku finansowego” pod datą zatwierdzenia sprawozdania finansowego:

Wn „Wynik finansowy” 100 000

Ma „Rozliczenie wyniku finansowego” 100 000

2. Podział zysku - dywidenda:

Wn „Rozliczenie wyniku finansowego” 100 000

Ma „Rozrachunki ze wspólnikami”

- w analityce konto wspólnika A, B, C, D (25 000 zł każdy) 100 000

3. Wypłata zysku wspólnikom:

Wn „Rozrachunki ze wspólnikami”

- w analityce konto wspólnika A, B, C, D (25 000 zł każdy) 100 000

Ma „Rachunek bankowy” 100 000

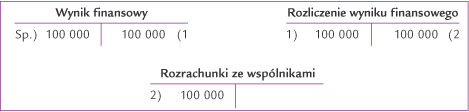

Przykład 2

Rozliczenie wyniku finansowego w przypadku straty w spółce osobowej

Spółka jawna założona przez czterech wspólników, których udziały są równe (1/4 każdy), poniosła za rok obrotowy stratę w wysokości 100 000 zł. Zgodnie z uchwałą wspólników strata będzie pokryta z zysków lat przyszłych.

Ewidencja księgowa

1. Przeniesienie wyniku finansowego na konto „Rozliczenie wyniku finansowego”:

Wn „Rozliczenie wyniku finansowego” 100 000

Ma „Wynik finansowy” 100 000

2. Obciążenie wspólników kwotą przypadającej na nich straty:

Wn „Rozrachunki ze wspólnikami”

- w analityce konto wspólnika A, B, C, D (25 000 zł każdy) 100 000

Ma „Rozliczenie wyniku finansowego” 100 000

W przypadku osób prawnych podmiotem prawa jest spółka. Wspólnicy (akcjonariusze) mogą działać jedynie jako jej organy, np. zarząd, zgromadzenie wspólników lub akcjonariuszy. Spółka, niezależnie od tego, czy ma kilku, czy jednego wspólnika, posiada odrębny majątek, który nie jest wspólnym majątkiem wspólników.

Zysk do momentu jego podziału przez organy zatwierdzające pozostaje do wyłącznej dyspozycji spółki. Zarząd spółki odpowiada za prawidłowe sporządzenie sprawozdania finansowego, lecz nie jest upoważniony do jego zatwierdzenia ani rozliczenia wyniku finansowego (podziału zysku lub pokrycia straty). Zarząd zwołuje zgromadzenie wspólników i jest wykonawcą woli wspólników, wyrażonej na zgromadzeniu w formie uchwały.

W spółce z o.o. organem kompetentnym do zatwierdzenia sprawozdania finansowego jest zwyczajne zgromadzenie wspólników. Organ ten powinien także powziąć uchwałę o podziale zysku lub pokryciu straty, jeżeli sprawy te nie zostały wyłączone spod kompetencji zgromadzenia wspólników. Wszelkie podejmowane na zgromadzeniu wspólników uchwały powinny być protokołowane, a wyciąg z tego protokołu, zawierający treść uchwały, stanowi podstawę ujęcia rozliczenia wyniku finansowego w księgach spółki.

W spółce akcyjnej zatwierdzenie sprawozdania finansowego oraz podział wyniku finansowego leżą w kompetencji walnego zgromadzenia akcjonariuszy. W odróżnieniu od spółki z o.o. protokół walnego zgromadzenia akcjonariuszy musi być sporządzony w formie aktu notarialnego, który stanowi podstawę rozliczenia wyniku finansowego w księgach spółki. Podkreślić także należy, że podział wyniku finansowego jednostek zobowiązanych do poddania badaniu rocznego sprawozdania finansowego może nastąpić po zatwierdzeniu sprawozdania finansowego przez organ zatwierdzający i musi być poprzedzony wydaniem przez biegłego rewidenta opinii bez zastrzeżeń lub z zastrzeżeniami. Podział wyniku finansowego bez spełnienia warunku uzyskania opinii bez zastrzeżeń lub z zastrzeżeniami jest nieważny z mocy prawa.

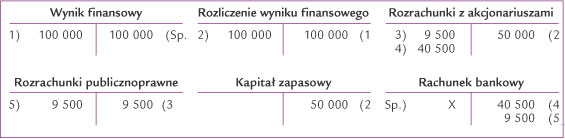

Przykład 3

Podział zysku w spółce kapitałowej

Spółka akcyjna wypracowała za rok obrotowy zysk w wysokości 100 000 zł. Uchwałą walnego zgromadzenia akcjonariuszy został on podzielony w sposób następujący:

• 50% zysku w wysokości 50 000 zł przeznaczono na zwiększenie kapitału zapasowego,

• 50% zysku w wysokości 50 000 zł przeznaczono na wypłatę dywidendy.

Ewidencja księgowa

1. Przeniesienie wyniku finansowego na konto „Rozliczenie wyniku finansowego” pod datą zatwierdzenia sprawozdania finansowego:

Wn „Wynik finansowy” 100 000

Ma „Rozliczenie wyniku finansowego” 100 000

2. Polecenie księgowania (PK) - podział wyniku finansowego:

Wn „Rozliczenie wyniku finansowego” 100 000

Ma „Kapitał zapasowy” 50 000

Ma „Rozrachunki z akcjonariuszami”

- w analityce imienne konto akcjonariuszy 50 000

3. Potrącony podatek ryczałtowy 19%:

Wn „Rozrachunki z akcjonariuszami”

- w analityce imienne konto akcjonariuszy 9 500

Ma „Rozrachunki publicznoprawne”

- w analityce podatek zryczałtowany 9 500

4. Wypłata dywidendy:

Wn „Rozrachunki z akcjonariuszami”

- w analityce imienne konto akcjonariuszy 40 500

Ma „Rachunek bankowy” 40 500

5. Wyciąg bankowy (WB) - zapłata podatku:

Wn „Rozrachunki publicznoprawne”

- w analityce podatek zryczałtowany 9 500

Ma „Rachunek bankowy” 9 500

Przykład 4

Rozliczenie wyniku finansowego w przypadku straty w spółce kapitałowej

Spółka akcyjna poniosła za rok obrotowy stratę w wysokości 100 000 zł. Zgodnie z uchwałą akcjonariuszy strata będzie pokryta z zysków lat przyszłych. Strata będzie wykazywana na koncie „Rozliczenie wyniku finansowego” do czasu jej rozliczenia. W bilansie będzie zaprezentowana w pozycji pasywów A.VII „Zysk (strata) lat ubiegłych”.

Ewidencja księgowa

1. Przeniesienie wyniku finansowego na konto „Rozliczenie wyniku finansowego” pod datą zatwierdzenia sprawozdania finansowego:

Wn „Rozliczenie wyniku finansowego” 100 000

Ma „Wynik finansowy” 100 000

UWAGA

Jeżeli przedsiębiorca nie prowadzi ksiąg rachunkowych, lecz księgę przychodów i rozchodów, kategoria wyniku finansowego nie występuje.

• art. 52 § 1, art. 123, art. 228, art. 231 § 2 pkt 2, art. 393 i 395 ustawy z 15 września 2000 r. - Kodeks spółek handlowych - j.t. Dz.U. z 2000 r. Nr 94, poz. 1037; ost.zm. Dz.U. z 2008 r. Nr 217, poz. 1381

• art. 868 ustawy z 23 kwietnia 1964 r. - Kodeks cywilny - j.t. Dz.U. Nr 16, poz. 93; ost.zm. Dz.U. z 2008 r. Nr 163, poz. 1012

Krystyna Michaluk

główna księgowa, finalistka konkursu Księgowy Roku 2006

REKLAMA

REKLAMA