KPiR czy księgi rachunkowe?

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Księga przychodów i rozchodów

Podatkowa księga przychodów i rozchodów jest przeznaczona dla przedsiębiorców, którzy jednocześnie spełniają dwa warunki:

- Przychody ze sprzedaży za poprzedni rok były niższe niż równowartość 1,2 mln euro

- Są opodatkowani na zasadach ogólnych (18% i 32%) lub liniowo (19%).

Księga przychodów i rozchodów jest przeznaczona zatem głównie dla firm z sektora MSP czy jednoosobowych działalności gospodarczych. Jej prowadzenie można powierzyć biuru rachunkowemu lub księgowej, ale można ją również prowadzić samodzielnie – ważne jest to, aby odpowiadała ona wymogom uznania jej za dowód pozwalający na określenie zobowiązań podatkowych.

W księdze przychodów i rozchodów ewidencjonuje się wszystkie zdarzenia gospodarcze, mające miejsce w danym okresie. Przychody klasyfikuje się do jednej z dwóch kategorii: wartości sprzedanych towarów i usług lub pozostałych przychodów (np. przychodów z odpłatnego zbycia składników majątku, otrzymanych kar umownych, wynagrodzenia płatnika).

REKLAMA

Dokumentacja na potrzeby pkpir

Kategorie rozchodów obejmują:

- zakup towarów handlowych i materiałów według cen zakupu i koszty uboczne tego zakupu (np. koszty związane z transportem, załadunkiem, wyładunkiem, ubezpieczeniem transportu)

- wydatki (koszty) w postaci wynagrodzenia w gotówce i naturze oraz pozostałe wydatki.

Wynagrodzenia obejmują kwoty brutto wynagrodzeń wypłacanych pracownikom – zarówno w gotówce, jak i w naturze. Wynagrodzenia w naturze, jeżeli przedmiotem świadczeń są rzeczy lub usługi wchodzące w zakres działalności gospodarczej pracodawcy, wycenia się w wysokości przeciętnych cen stosowanych przy świadczeniu usług lub udostępnianiu rzeczy lub praw tego samego gatunku i rodzaju, z uwzględnieniem ich stanu oraz stopnia zużycia czy czasu i miejsca udostępnienia. Wynagrodzenia to również koszt wynagrodzeń osób zatrudnionych na podstawie umów cywilnoprawnych (umów zlecenia i umów o dzieło).

Polecamy: Ściągi księgowego – PDF

Pozostałe koszty obejmują pozycje kosztów, które w rozumieniu ustawy o podatku dochodowym nie stanowią kosztów uzyskania przychodów (np. czynsz za lokal, opłatę za energię elektryczną, gaz, wodę, c.o., opłatę za telefon, zakup paliw, wydatki dotyczące remontów, amortyzację środków trwałych, składki na ubezpieczenie emerytalne i rentowe pracowników w części finansowanej przez pracodawcę, składki na ubezpieczenie wypadkowe pracowników, wartość zakupionego wyposażenia).

Po zakończeniu danego miesiąca należy dokonać podsumowania osiągniętych przychodów i poniesionych kosztów (wydatków).

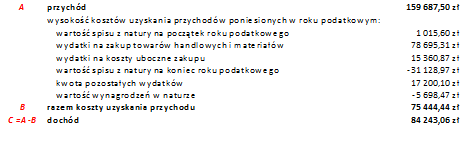

W celu obliczenia zaliczki na podatek dochodowy należy obliczyć dochód podatnika – przykład wyliczenia zaprezentowano poniżej:

Księgę należy zbroszurować i kolejno ponumerować jej karty. Wszystkie zapisy muszą być dokonywane w języku i w walucie polskiej w sposób staranny, czytelny i trwały. Księgę należy prowadzić rzetelnie i w sposób niewadliwy.

Obok księgi przychodów i rozchodów przedsiębiorcy zobligowani są do prowadzenia ewidencji środków trwałych oraz wartości niematerialnych i prawnych, a także ewidencji wyposażenia, którego wartość początkowa przekracza 1,5 tys. zł.

Pełna rachunkowość

Obowiązek prowadzenia pełnej rachunkowości, czyli księgowości w postaci ksiąg, dotyczy głównie spółek handlowych (osobowych i kapitałowych, w tym również w organizacji) oraz spółek cywilnych osób fizycznych, spółek jawnych osób fizycznych oraz spółek partnerskich, jeżeli ich przychody netto ze sprzedaży towarów, produktów i operacji finansowych za poprzedni rok obrotowy wyniosły co najmniej równowartość w walucie polskiej 1,2 mln euro, a także innych osób prawnych, z wyjątkiem Skarbu Państwa i Narodowego Banku Polskiego.

Pełna rachunkowość wiąże z większą ilością obowiązków - poza prowadzeniem ksiąg i dodatkowych ewidencji (np. środków trwałych i wnip, ewidencji magazynowej) jednostki muszą sporządzać m. in. sprawozdanie finansowe, które obejmuje co najmniej wprowadzenie, bilans, rachunek zysków i strat oraz informacje dodatkowe.

Podmioty zobowiązane do prowadzenia ksiąg rachunkowych

Ponadto duże podmioty (czyli takie, które spełniają co najmniej dwa z trzech warunków: ubiegłoroczne średnioroczne zatrudnienie co najmniej 50 osób, ubiegłoroczna suma bilansowa co najmniej 2,5 mln euro, ubiegłoroczne przychody ze sprzedaży co najmniej 5 mln euro) sporządzają rachunek przepływów pieniężnych oraz zestawienie zmian w kapitałach własnych oraz podlegają obowiązkowi badania sprawozdania finansowego przez biegłego rewidenta.

Księgi rachunkowe – podobnie jak PKPiR – prowadzić należy w języku i walucie polskiej (jednakże jednostki, które dokonują transakcji w walucie obcej, mogą je ujmować na tzw. kontach pozabilansowych). Obowiązkowym dokumentem jest polityka (zasady) rachunkowości przyjęte przez podmiot, która obejmuje określenie roku obrotowego i wchodzących w jego skład okresów sprawozdawczych, metody wyceny aktywów i pasywów oraz ustalania wyniku finansowego, sposób prowadzenia ksiąg rachunkowych oraz opis systemu służącego ochronie danych i ich zbiorów.

Księgi rachunkowe może prowadzić bezpośrednio jednostka (co z reguły wiąże się z koniecznością zatrudnienia księgowej) lub powierzyć je biuru rachunkowemu – jednakże nawet, jeśli księgi są prowadzone przez biuro, osoba odpowiedzialną za ich prawidłowość jest kierownik jednostki. W przypadku niewielkich firm, których księgowość nie jest skomplikowana, nic nie stoi na przeszkodzie, aby rachunkowość została powierzona innemu podmiotowi, jednakże korzystniejsze jest, jeśli zajmuje się tym „własna” księgowa, która zawsze jest na miejscu (jej też będzie łatwiej zrozumieć zasady działania firmy, dzięki czemu de facto będzie wiedziała, co księguje).

Księgi rachunkowe powinny być prowadzone rzetelnie, bezbłędnie, sprawdzalnie i bieżąco.

Która forma korzystniejsza?

Możliwość wyboru między księgowością pełną a uproszczoną mają tylko ci przedsiębiorcy, których przychody ze sprzedaży za poprzedni rok były niższe niż równowartość 1,2 mln euro i jednocześnie są opodatkowani na zasadach ogólnych (18% i 32%) lub liniowo (19%).

Ponieważ zaliczają się oni do sektora MSP, zalecaną formą jest Podatkowa Księga Przychodów i Rozchodów, ponieważ:

- wiąże się z mniejsza ilość obowiązków (nie trzeba sporządzać polityki rachunkowości ani sprawozdania finansowego)

- jest tańsza (nawet jeśli powierzymy ją biurze rachunkowemu, koszt takiej usługi wynosi kilkaset złotych, podczas gdy prowadzenie ksiąg rachunkowych wiąże się najczęściej z koniecznością zatrudnienia księgowej, której miesięczny koszt będzie oscylował wokół kwoty 2-3 tysięcy)

- jest łatwiejsza – przedsiębiorca może prowadzić Księgę osobiście, obecnie na rynku jest cała masa programów adresowanych do MSP, w których miesięczny abonament wynosi kilkadziesiąt złotych.

Księga przychodów i rozchodów jest również wystarczająca dla obrazu prowadzonej działalności – przedsiębiorca nie potrzebuje tak wielu raportów i statystyk, jak duża korporacja czy spółka giełdowa. Dlatego uważa się ją za korzystniejszą formę księgowości MSP.

Sławomir Ekman

Podyskutuj o tym na naszym FORUM

REKLAMA

REKLAMA