Korekta obciążeń administracyjnych

REKLAMA

REKLAMA

Poprawa płynności finansowej przedsiębiorców

REKLAMA

REKLAMA

Najważniejsze propozycje w zakresie kwestii finansów firm obejmują:

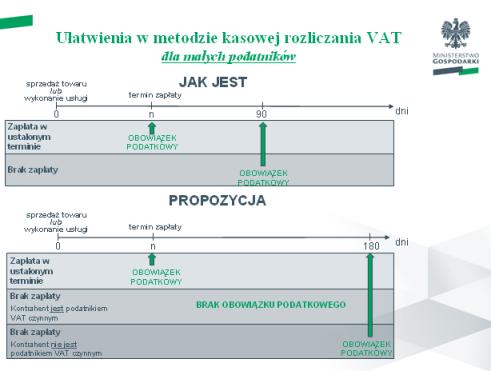

• ułatwienia w metodzie kasowej rozliczenia VAT dla małych podatników

Zakłada się zniesienie obowiązku zapłaty podatku przez małego podatnika (w rozliczeniach kasowych) w przypadku nieotrzymania przez niego płatności za dostarczony towar/wykonaną usługę, jeśli jego kontrahentem jest czynny podatnik VAT (zniesiony zostanie termin 90 dni). 90-dniowy termin na zapłatę podatku niezależnie od otrzymania zapłaty za towar lub usługę jest główną barierą zniechęcającą podatników do rozliczania się metodą kasową. W przypadku, gdy kontrahentem małego podatnika będzie inny podmiot niż czynny podatnik VAT - termin zostanie wydłużony do 180 dni. Brak obowiązku zapłaty podatku po stronie przedsiębiorcy skorelowany będzie z ograniczeniem prawa do odliczania podatku przez dłużnika.

REKLAMA

Akademia VAT

Przygotuj się na 200 zmian w podatku VAT. Zapraszamy na cykl warsztatów >>

Zaproponowana przez Ministerstwo Gospodarki likwidacja tej bariery spowoduje, że większa liczba podatników wybierze taką metodę rozliczeń podatkowych, co przyczyni się do poprawy płynności przedsiębiorców (brak obowiązku kredytowania budżetu przez tych podatników).

Ułatwienia w rozliczaniu VAT metodą kasową w przypadku małego podatnika rozliczającego się metodą kasową, dla którego kontrahentem jest inny podmiot niż podatnik VAT czynny, polegają na dwukrotnym wydłużeniu (do 180 dni) terminu zapłaty VAT.

• zmiany w kasowych rozliczeniach przeterminowanych faktur w podatkach dochodowych

Zaproponowano, by podatnik będący dłużnikiem był zobowiązany do dokonania korekty kosztów uzyskania przychodu w sytuacji nieuregulowania kwoty wynikającej z faktury w ciągu 30 dni od upływu terminu płatności ustalonego przez strony. Takie rozwiązania mają zmniejszyć zatory płatnicze poprzez ograniczenie możliwości zaliczenia do kosztów uzyskania przychodu wydatków, których dłużnik faktycznie nie poniósł.

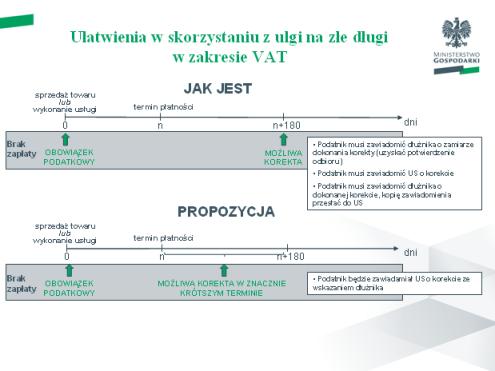

• ułatwienia w korzystaniu z „ulgi na złe długi” w zakresie VAT

W sytuacji, w której stronami transakcji są podatnicy VAT rozliczający się metodą kasową, ulga na złe długi nie znajdzie zastosowania, ponieważ podatek będzie uiszczany dopiero po otrzymaniu zapłaty.

W przypadku pozostałych transakcji termin na skorzystanie z ulgi na złe długi ulegnie skróceniu. Nowe przepisy mają umożliwić wierzycielowi dokonanie korekty podatku należnego, który wynika z nieuregulowanej przez kontrahenta faktury w terminie skróconym o co najmniej o 30 dni lub wielokrotność tego okresu i to bez konieczności zawiadomienia dłużnika o dokonanej korekcie podatku. Wraz z korektą należało będzie złożyć do urzędu skarbowego informację wyjaśniającą.

• niezaliczanie zobowiązań z tytułu umów PPP do długu publicznego i deficytu sektora finansów publicznych

Zakłada się, że zobowiązania wynikające z tytułu umów o partnerstwie publiczno-prywatnym nie będą wpływać na poziom państwowego długu publicznego w przypadku, gdy partner prywatny będzie ponosił ryzyko związane z budową oraz ryzyko dostępności lub ryzyko popytu z uwzględnieniem wpływu na te ryzyka gwarancji i finansowania przez partnera publicznego czy alokacji aktywów po zakończeniu umowy.

• zniesienie uznaniowości administracyjnej w sprawach ograniczenia wysokości zaliczek płaconych przez podatników

Celem zmiany jest to, by organy podatkowe nie podwyższały nadmiernie wysokości zaliczek w stosunku do przewidywanego podatku.

• zapewnienie sukcesji podatkowej przy przekształceniu osób fizycznych prowadzących działalność gospodarczą w jednoosobową spółkę kapitałową

Sukcesja obejmowałaby te prawa osoby przekształcanej, które są związane z działalnością gospodarczą (obecnie dopuszczalna jest tylko sukcesja cywilnoprawna). Zakłada się też uregulowanie sposobu sporządzania sprawozdania finansowego przy przekształceniu osób fizycznych prowadzacych działalność gospodarczą w jednoosobową spółkę kapitałową niezobowiązanych do prowadzenia ksiąg rachunkowych.

• wprowadzenie możliwości żądania odsetek podatkowych od zwrotu akcyzy po terminie

Brak jest obecnie przepisu umożliwiającego naliczenie odsetek w razie opóźnienia w zwrocie akcyzy podatnikowi. Ponadto zakłada się odstąpienie od zakazu przekazywania znaków akcyzy.

• zmiany dotyczące leasingu nieruchomości

Przewidziano skrócenie wymogu minimalnego czasu trwania umowy leasingu nieruchomości do 5 lat oraz umożliwienie objęcia umową leasingu użytkowania wieczystego.

Ponadto nowe rozwiązania będą dotyczyły zmiany stron w umowie leasingu w trakcie trwania podstawowego okresu umowy leasingu i ustalenia wartości przedmiotu ponownego leasingu według jego wartości rynkowej.

Ograniczenie obowiązków informacyjnych

W założeniach do projektu przewidziano:

• pakiet rozwiązań dotyczących akcyzy

Zakłada się odstąpienie od konieczności uzyskiwania nowego zezwolenia akcyzowego, ujednolicenie warunków dla zwolnienia z obowiązku złożenia zabezpieczenia akcyzowego z warunkami dla zezwoleń akcyzowych, wydłużenie terminu na przekazywanie danych o wyrobach akcyzowych, zniesienie ograniczeń w terminach ostatecznej zmiany wstępnego zapotrzebowania na znaki akcyzy. Przewidziano też odstąpienie od obowiązku pisemnego powiadamiania w zakresie czynności wyprowadzania ze składu podatkowego wyrobów akcyzowych.

Poza tym mają zostać wprowadzone ułatwienia w ewidencjonowaniu sprzedaży i nabyciu wyrobów węglowych, a także zakłada się zniesienie obowiązku rejestracyjnego oraz obowiązku ewidencyjnego dla podmiotów zużywających energię elektryczną wytwarzaną z generatorów o łącznej mocy nieprzekraczającej 1 MW.

• ograniczenie obowiązku przekazywania wykazu informacji do ustalenia wysokości opłat środowiskowych

Chodzi o eliminację przekazywania informacji do wojewódzkiego inspektora ochrony środowiska, wójta, burmistrza lub prezydenta miasta, a także zmniejszenie częstotliwości przekazywania tych informacji.

• zniesienie wymogów przedstawiania oryginałów i uwierzytelnionych kopii w różnych obszarach administracji

Zakładana jest rezygnacja z oryginałów i uwierzytelnionych kopii w ustawie o postępowaniu egzekucyjnym w administracji, ustawie - Prawo farmaceutyczne, ustawie o zużytym sprzęcie elektrycznym i elektronicznym, ustawie o ochronie roszczeń pracowniczych w razie niewypłacalności pracodawcy, ustawie o wspieraniu termomodernizacji i remontów oraz w ustawie o bateriach i akumulatorach.

Pewniejsza administracja

Najważniejsze propozycje w zakresie jakości administracji obejmują:

• zapewnienie publikowania przez ZUS, NFZ i KRUS wydanych interpretacji oraz wskazanie zakresu przedmiotowego interpretacji indywidualnych w prawie ubezpieczeń społecznych i opieki zdrowotnej;

• zniesienie możliwości dokonywania wymiaru uzupełniającego przy zwrocie sprawy organowi pierwszej instancji przez organ rozpatrujący odwołanie. Autorzy założeń argumentują, że obecnie nie ma podstaw do utrzymywania stanu prawnego, który pozwala organom podatkowym drugiej instancji naprawiać wszelkie błędy w ustalaniu wymiaru podatków przez organ podatkowy pierwszej instancji tylko dlatego, że podatnik złożył odwołanie od decyzji określającej lub ustalającej zobowiązanie podatkowe. Przyjęte w przyszłości rozwiązania nie pozbawią organów odwoławczych możliwości naprawienia rażących naruszeń prawa przez organ podatkowy pierwszej instancji.

A.J.

Zespół Doradców Podatkowych Jacek Czernecki Spółka z o. o.

ul. Zagrody 20a, 30-318 Kraków

tel.: 12 260 98 10, e-mail: doradcy@doradcy.pl, www.doradcy.pl

Usługi księgowe i doradztwo podatkowe,

pomoc prawno-podatkowa oraz reprezentacja

Klienta przed aparatem skarbowym.

REKLAMA

REKLAMA