Kasy fiskalne 2013 / 2014 - ewidencja oczywistych pomyłek

REKLAMA

REKLAMA

Podatnicy pytają także czy do każdej kasy fiskalnej musi być odrębna ewidencja korekt? Czy może to być jedna ewidencja (na wszystkie kasy) uwzględniająca podział na poszczególne kasy rejestrujące? Co to są nieoczywiste pomyłki na kasie fiskalnej i gdzie się je ujmuje?

REKLAMA

REKLAMA

RADA

Podstawę udokumentowania oczywistej pomyłki w paragonie fiskalnym może stanowić dawny zeszyt korekt, kupiony gotowy bloczek lub pojedyncze druki wpinane w segregator, pod warunkiem że będą zawierały wszystkie elementy wskazane w § 3 ust. 5 i 6 rozporządzenia.

REKLAMA

Nie ma przeszkód, by ewidencja pomyłek była prowadzona dla wszystkich kas rejestrujących sprzedaż podatnika, z uwzględnieniem podziału na poszczególne kasy rejestrujące (poprzez podanie numerów ewidencyjnych kas), jeżeli zapewnia niezwłoczne ujęcie w niej korygowanej pomyłki. Szczegóły w uzasadnieniu.

UZASADNIENIE

Od 1 kwietnia 2013 r. nowe rozporządzenie w sprawie kas rejestrujących wprowadza dwa rodzaje ewidencji korekt - ewidencję zwrotów towarów i reklamacji oraz ewidencję oczywistych pomyłek, ale dopiero od 1 października 2013 r. będzie bezwzględny obowiązek prowadzenia tych ewidencji.

Jak wynika z nowych regulacji, w przypadku wystąpienia oczywistej pomyłki w ewidencjonowaniu sprzedaży przy użyciu kasy rejestrującej podatnik dokonuje niezwłocznie jej korekty przez ujęcie w odrębnej ewidencji (§ 3 ust. 5 i 6 rozporządzenia Ministra Finansów z 14 marca 2013 r. w sprawie kas rejestrujących):

• błędnie zaewidencjonowanej sprzedaży (wartość sprzedaży brutto i wartość podatku należnego);

• krótkiego opisu przyczyny i okoliczności popełnienia pomyłki oraz dołączenie oryginału paragonu fiskalnego dokumentującego sprzedaż, przy której nastąpiła oczywista pomyłka.

Ponadto podatnik ponownie ewidencjonuje sprzedaż z zastosowaniem kasy rejestrującej, ale już w prawidłowej wysokości.

Podyskutuj o tym na naszym FORUM

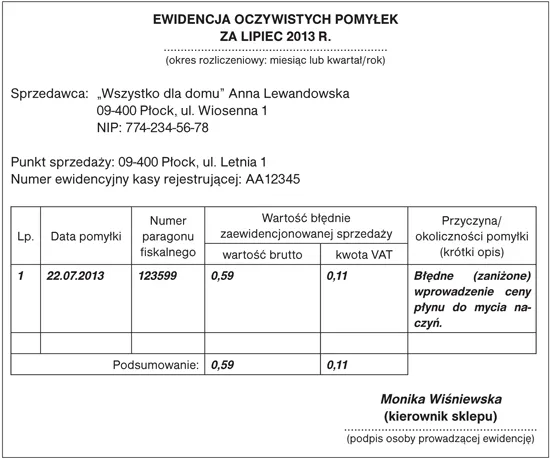

Przykład ewidencji pomyłek

W jakiej formie należy prowadzić ewidencję pomyłek

Przepisy rozporządzenia nie wskazują formy, w jakiej ma być prowadzona ewidencja pomyłek. Wobec tego podstawę udokumentowania korekty nadal może stanowić dawny zeszyt korekt, kupiony gotowy bloczek lub pojedyncze druki wpinane w segregator - pod warunkiem że będą zawierały wszystkie elementy wskazane w § 3 ust. 5 i 6 rozporządzenia.

Mimo że z przepisów nie wynika wprost taki obowiązek, jednak ewidencja pomyłek powinna być prowadzona za okresy rozliczeniowe, za które podatnik składa deklaracje VAT. Ewidencja ta ma służyć prawidłowemu sporządzeniu deklaracji podatkowej. Zmniejsza ona łączną wartość transakcji sprzedaży wynikającą z raportu fiskalnego okresowego (miesięcznego) za okres rozliczeniowy (miesiąc lub kwartał), w którym nastąpiła oczywista pomyłka w ewidencjonowaniu. Wobec tego podatnik składający deklaracje za okresy miesięczne powinien prowadzić ewidencję pomyłek za okresy miesięczne, natomiast podatnik składający deklaracje za okresy kwartalne powinien prowadzić tę ewidencję za okresy miesięczne lub kwartalne.

Z tego powodu, jeśli podatnik zdecyduje się prowadzić ewidencję pomyłek np. w formie pojedynczych druków wpinanych do segregatora, to wskazane jest, by druki dotyczące danego okresu rozliczeniowego zawierały podsumowanie tego okresu. Suma transakcji zaewidencjonowanych w tym samym okresie za pomocą kasy rejestrującej ulegnie pomniejszeniu o sumy wynikające z podsumowania ewidencji pomyłek. Ewidencja może być prowadzona również w formie elektronicznej.

VAT 2013 - ujednolicone przepisy

Czy ewidencja pomyłek musi być prowadzona odrębnie dla każdej kasy

Z § 3 rozporządzenia, który określa warunki, jakie musi spełniać ewidencja pomyłek (oraz ewidencja zwrotów towarów i uznanych reklamacji), nie wynika obowiązek prowadzenia ewidencji korekt odrębnie dla każdej kasy rejestrującej. Warunek „odrębności” odnosi się wyłącznie do rodzajów ewidencji. Ze względu na zakres danych stanowiących o istocie korekty odrębnie od ewidencji sprzedaży przy użyciu kasy rejestrującej należy prowadzić ewidencję zwrotów i uznanych reklamacji i odrębnie ewidencję pomyłek.

Nie ma przeszkód, by ewidencja pomyłek była prowadzona dla wszystkich kas rejestrujących sprzedaż podatnika z uwzględnieniem podziału na poszczególne kasy rejestrujące (poprzez podanie numerów ewidencyjnych kas), jeżeli zapewnia ona niezwłoczne ujęcie korygowanej pomyłki. Taki sposób ewidencjonowania pomyłek może być przyjęty np. wówczas, gdy wszystkie kasy rejestrujące, dla których prowadzona jest jedna ewidencja korekt, znajdują się w tym samym miejscu.

Natomiast gdy podatnik ma kasy rejestrujące w różnych punktach sprzedaży (pod różnymi adresami), to prowadzenie jednej ewidencji dla wszystkich kas rejestrujących będzie wykluczone, jeśli podatnik z tego powodu będzie pozbawiony możliwości niezwłocznego ujęcia w niej błędnie zaewidencjonowanej sprzedaży z opisem okoliczności, w jakich ona wystąpiła, a następnie ponownego zaewidencjonowania sprzedaży za pomocą kasy rejestrującej w prawidłowej wysokości.

Co należy rozumieć przez „oczywistą pomyłkę” w ewidencjonowaniu sprzedaży

Przepisy rozporządzenia nie precyzują pojęcia „oczywistej pomyłki” w ewidencjonowaniu. Przez oczywistą pomyłkę należy rozumieć taką pomyłkę, która jest bezsporna, niezamierzona, widoczna na pierwszy rzut oka bez potrzeby składania precyzyjnych wyjaśnień, wynikająca z niezamierzonej niedokładności, itp.

Przykładem oczywistej pomyłki może być np. błędne wpisanie kodu towaru skutkujące zarejestrowaniem na kasie fiskalnej sprzedaży innego towaru niż faktycznie wydawany klientowi. Oczywista pomyłka może dotyczyć również pomyłek w cenie towaru (gdy sprzedawca, wydając płyn do naczyń, zamiast ceny brutto 5,90 zł wbije cenę 59,00 zł lub 0,59 zł za 1 sztukę tego towaru) lub w ilości towaru (gdy sprzedawca, wydając np. 2,5 kg ziemniaków, wbije na kasę 25 kg tego towaru). W pewnym uproszczeniu, wskazującym na charakter tego typu pomyłek, za oczywistą pomyłkę należy uznać taką pomyłkę, którą widać od razu, „gołym okiem”, w efekcie czego sprzedawca niezwłocznie koryguje sprzedaż w sposób określony w § 3 ust. 5 i 6 rozporządzenia, zatrzymując oryginał paragonu fiskalnego, który zawiera pomyłkę (dołączany do ewidencji pomyłek), i wydając klientowi prawidłowy paragon fiskalny, który potwierdza sprzedaż.

UWAGA!

Przez oczywistą pomyłkę należy rozumieć taką pomyłkę, która jest bezsporna, niezamierzona, widoczna na pierwszy rzut oka, bez potrzeby składania precyzyjnych wyjaśnień, wynikająca z niezamierzonej niedokładności.

Wątpliwości może natomiast budzić uznanie za oczywistą pomyłkę sprzedaży zaewidencjonowanej z błędną stawką VAT, jeśli transakcji nie towarzyszy zwrot należności.

Jeżeli sprzedaż zostanie zaewidencjonowana z zawyżoną stawką VAT i klient, który otrzymał paragon fiskalny z zawyżoną z tego powodu ceną towaru, złoży reklamację, wówczas uznanie tej reklamacji, skutkującej zwrotem części należności (w części odpowiadającej różnicy w kwotach VAT), spowoduje obowiązek jej udokumentowania w ewidencji zwrotów towarów i uznanych reklamacji towarów i usług na podstawie § 3 ust. 4 rozporządzenia.

Jeśli natomiast błąd w sprzedaży zarejestrowanej na kasie fiskalnej, spowodowany zawyżeniem stawki VAT, zostanie stwierdzony już po sfinalizowaniu transakcji sprzedaży i wydaniu nabywcy paragonu fiskalnego, wówczas sposób udokumentowania korekty powodującej zmniejszenie VAT może budzić wątpliwości związane z ustaleniem, czy wystąpiła oczywista pomyłka, którą należy skorygować w sposób przewidziany dla ewidencji pomyłek, oraz czy brak oryginału paragonu fiskalnego wyklucza tę korektę.

Zawyżenie stawki VAT przy transakcji sprzedaży towaru lub usługi z pewnością jest pomyłką. Choć można się zastanawiać, czy jest ona oczywista czy nieoczywista, jednak wynik tego ustalenia nie powinien mieć wpływu na prawo do korekty. Nawet w przypadku uznania, że zawyżenie stawki VAT jest oczywistą pomyłką, ze względu na brak oryginału paragonu fiskalnego nie będzie możliwe zmniejszenie VAT w sposób przewidziany dla ewidencji pomyłek (§ 3 ust. 5 i 6 rozporządzenia). Poza tym w przypadku tego rodzaju pomyłki niecelowe jest, by podatnik ponownie rejestrował tę sprzedaż za pomocą kasy fiskalnej z prawidłową stawką VAT, skoro paragon fiskalny z pomyłkową stawką VAT, który został wydany klientowi, nie zostanie dołączony do ewidencji korekt, a paragon z prawidłową stawką VAT nie zostanie wydany klientowi.

W tym przypadku pomyłkę w stawce VAT należy uznać za nieoczywistą pomyłkę, za czym dodatkowo przemawia fakt, że wprowadzanie stawki VAT przypisanej danemu towarowi następuje (a przynajmniej powinno następować) w sposób przemyślany, wykluczający oczywiste błędy. Do takich korekt zaliczamy zaewidencjonowanie zaliczki w dacie uzyskania informacji o jej wpłacie, a nie w dacie jej zapłaty.

Jak ewidencjonować nieoczywiste pomyłki

Przepisy rozporządzenia określają sposób prowadzenia ewidencji korekt sprzedaży zaewidencjonowanej za pomocą kasy rejestrującej w związku z oczywistą pomyłką oraz zwrotem towaru i uznaniem reklamacji towaru i usługi. W pozostałym zakresie, obejmującym np. nieoczywiste pomyłki, zasady prowadzenia ewidencji korekt nie zostały uregulowane w rozporządzeniu. Wobec tego w celu wykazania w deklaracji VAT obrotu wraz z prawidłową wysokością należnego VAT wystarczające powinno być prowadzenie ewidencji korekt na dotychczas obowiązujących zasadach.

Na sposób postępowania w takim przypadku może wskazywać interpretacja indywidualna Dyrektora IS w Katowicach z 4 stycznia 2012 r. (nr IBPP4/443-1480/11/AZ).

Pismo to odnosi się do sytuacji, w której w związku ze zmianą cen sprzedawanych produktów pomyłkowo przypisano sprzedawanemu produktowi stawkę 23% VAT zamiast 8%. Błąd zauważono po 21 dniach i usunięto pomyłkę oraz dokonano podsumowania sprzedaży opodatkowanej niewłaściwą stawką VAT. Podatnik wykonał raport, w którym wykazana została wartość sprzedaży zafiskalizowanej z zawyżoną stawką. W ewidencji korekt odnotował zaistniałe błędy, załączył też protokół sporządzony w związku z powstałymi nieprawidłowościami oraz dowody w tej sprawie. Podatnik nie zmienił kwot brutto sprzedanych towarów. Korekta dotyczyła kwot netto i naliczonego należnego podatku od towarów i usług. Podatnik nie miał oryginałów paragonów fiskalnych za sprzedane z nieprawidłową stawką VAT towary, ponieważ paragony te wydano klientom. Wobec tego miał on wątpliwości, czy może skorygować dane dotyczące sprzedaży i sporządzić deklarację VAT-7 według poprawnych danych.

Organ podatkowy uznał, że podatnikowi przysługiwało prawo do sporządzenia deklaracji VAT-7 według poprawnych danych, czyli z zastosowaniem właściwej stawki VAT i właściwej wartości netto sprzedanych produktów, na podstawie prowadzonej przez podatnika dokumentacji. Dyrektor IS w Katowicach wyjaśnił, że:

(...) zgromadzenie przez Wnioskodawcę dowodów dokumentujących rzeczywisty przebieg transakcji, może stanowić podstawę do skorygowania obrotu i kwot podatku należnego. Dowodzenie prawidłowości zastosowanej stawki podatku, będące podstawą dokonania korekty, nie stoi w sprzeczności z obowiązującymi w tym zakresie przepisami prawa podatkowego. W tym przypadku ciężar dowodu znajduje się po stronie podatnika, który w prowadzonej przez siebie dokumentacji powinien posiadać dowody potwierdzające stan rzeczywisty i w sposób niebudzący wątpliwości wykazać zasadność dokonanej korekty obrotu i kwot podatku należnego.

PODSTAWA PRAWNA:

• art. 29 ustawy z 11 marca 2004 r. o podatku od towarów i usług - j.t. Dz.U. z 2011 r. Nr 177, poz. 1054; ost.zm. Dz.U. z 2013 r. poz. 35

• § 3 rozporządzenia Ministra Finansów z 14 marca 2013 r. w sprawie kas rejestrujących - Dz.U. z 2013 r. poz. 363

Aneta Szwęch

praktyk, autorka licznych publikacji z zakresu podatków i rachunkowości

REKLAMA

REKLAMA